Esercenti e professionisti hanno ormai una certa dimestichezza con il POS, strumento necessario per ricevere pagamenti con carta in presenza (e in alcuni casi anche a distanza, come vedremo).

Non tutti i terminali di pagamento sono uguali, sia nell’uso che nei costi. A seconda del tipo di attività svolta e delle esigenze che ne derivano occorrerà optare per un determinato modello di dispositivo.

Discorso simile anche per l’aspetto delle tariffe: una piccola attività che elabora poche transazioni dovrà cercare condizioni economiche diverse da quelle di una media o grande impresa.

Nel presente articolo proponiamo una guida sintetica sulle cose da sapere e sugli aspetti da valutare quando si è alla ricerca di un terminale POS, soprattutto se si ha poca o nessuna esperienza.

Indice

Le basi

Tipi di terminale

Differenze

Stampante e ricevute

Quale scegliere?

Come funziona?

Sicurezza della transazione

Ricevere un pagamento

Circuiti

Quali carte accettare?

Carte secondarie

Costi e commissioni

Definizione: POS, Bancomat, lettore, terminale

POS, Bancomat, lettore di carte e terminale sono gli appellativi più utilizzati in Italia per riferirsi allo strumento che permette di ricevere pagamenti (e pagare) con carta e oggi perfino con telefono e smart watch, attraverso i cosiddetti wallet elettronici o digitali.

Tanti nomi, un unico dispositivo

Cosa vuol dire POS?

Significato

È l’acronimo di Point of Sale, espressione anglofona che indica, nella sua accezione originale, il punto cassa all’interno di un esercizio commerciale.

Mentre nei paesi anglofoni indica il sistema di hardware e software che forma il punto cassa, in Italia la parola POS è comunemente utilizzata per indicare un terminale fisico per elaborare transazioni elettroniche.

La parola terminale, generica, descrive a sua volta un dispositivo in grado di inviare e ricevere dati in forma elettronica a un sistema esterno. Per restringerne il senso basta aggiungere un complemento: terminale di pagamento.

Bancomat viene usato nel linguaggio comune – solo in Italia – per indicare tavolta il POS, talvolta la carta di debito, altre volte l’ATM, cioè lo sportello automatico presso il quale si effettuano prelievi di contanti.

In realtà altro non è che il nome della società che riunisce gli operatori bancari italiani, allo scopo di fornire una rete di pagamento domestica (PagoBancomat).

Questa società è nata come consorzio negli anni ’80. Attualemente gestisce il circuito di pagamento più utilizzato in Italia, convenzionato con una rete di ATM e con decine di milioni di carte di debito messe da banche italiane.

In breve, un riepilogo sulla terminologia italiana: POS è la parola più comune per indicare il dispositivo attraverso cui riceviamo o eseguiamo pagamenti con carta; si può chiamare anche terminale di pagamento o lettore di carte.

Qualcuno potrebbe chiamarlo impropriamente Bancomat, termine che però può indicare altresì una carta di debito emessa dall’omonima società.

Il POS è obbligatorio?

La legge italiana stabilisce l’obbligatorietà per imprese, liberi professionisti e lavoratori autonomi (anche se in regime forfettario), ditte individuali e perfino per associazioni (salvo alcune eccezioni) di accettare pagamenti con carta su richiesta del cliente.

Se il cliente desidera pagare con carta e l’esercente rifiuta, quest’ultimo sta compiendo una violazione di legge.

In caso di segnalazione alle autorità, commercianti e professionisti rischiano una multa pari a 30 € + 4 % dell’importo rifiutato.

Maggiori informazioni e dettagli sulla normativa possono essere consultati nel nostro articolo sul POS obbligatorio.

Differenze tra i tipi di terminale

Commercianti, imprenditori, professionisti che si accingono a noleggiare o acquistare un terminale per ricevere pagamenti con carta dovrebbero valutare, oltre l’aspetto economico, anche quello tecnologico.

Un negoziante con un continuo flusso di clienti e di transazioni elettroniche ha esigenze molto diverse da quelle di una piccola attività commerciale o professionale dove la maggior parte dei pagamenti avviene in contanti o attraverso altri metodi (es. bonifico).

Per questo motivo è importante saper distinguere i diversi tipi di terminale e, soprattutto, saper scegliere il modello adatto alla proprie necessità.

Di seguito una tabella di riepilogo dei tipi di POS e delle loro caratteristiche:

Differenze tra i diversi tipi di terminale

| Tipo | Autonomo | Uso in mobilità | Stampante | Accetta carte con chip? |

|---|---|---|---|---|

| Fisso (da tavolo) | No | No | Disponibile | Sì |

| WiFi (cordless) | No | Limitata | Disponibile | Sì |

| Portatile |

Sì | Sì | Disponibile | Sì |

| Mobile |

No | Sì | No | Sì |

| Smart | Sì | Sì | Disponibile | Sì |

| Tap to Pay | Sì | Sì | No | No |

| Tipo | Autonomo | Uso in mobilità |

Stampante | Accetta carte con chip? |

|---|---|---|---|---|

| Fisso (da tavolo) | No | No | Disponibile | Sì |

| WiFi (cordless) | No | Limitata | Disponibile | Sì |

| Portatile |

Sì | Sì | Disponibile | Sì |

| Mobile |

No | Sì | No | Sì |

| Smart | Sì | Sì | Disponibile | Sì |

| Tap to Pay | Sì | Sì | No | No |

Se fino a una decina di anni fa eravamo abituati a distinguere sostanzialmente tra fisso e portatile, l’evoluzione in campo tecnologico ha fatto sì che nuovi tipi di dispositivi arrivassero sul mercato. L’ultimo della lista è il Tap to Pay, che nella versione originale di questo articolo, pubblicata tre anni fa, non veniva neanche menzionato. Questo aneddoto può far cogliere in modo concreto la velocità degli sviluppi in un lasso di tempo sempre più breve.

Veniamo al dunque. Occorre innanzitutto distinguere tra dispositivi fissi, cioè utilizzabili in una sola postazione, e dispositivi che garantiscono – a seconda del modello – una mobilità parziale o completa.

Il POS fisso o da tavolo non offre alcuna mobilità, poiché per funzionare deve essere collegato attraverso un cavo Ethernet a una rete fissa.

Assicura una connessione stabile a internet, per tale ragione viene spesso utilizzato nelle attività commerciali dove il flusso di cassa elettronico è continuo e costante, nei luoghi in cui la connessione dati mobile è carente o in altri esercizi che non necessitano di mobilità del dispositivo.

Il terminale fisso non può allontanarsi dal punto in cui è installato, mentre i terminali portatili godono di piena mobilità.

A metà tra quello fisso e quello portatile vi è il POS wireless o cordless, cioè un terminale che opera entro un determinato raggio di metri da una base fissa (il funzionamento è il medesimo del telefono cordless comunemente utilizzato in ambito domestico).

Completa mobilità è invece fornita dal terminale portatile (disponibile anche in versione smart) e da quello mobile.

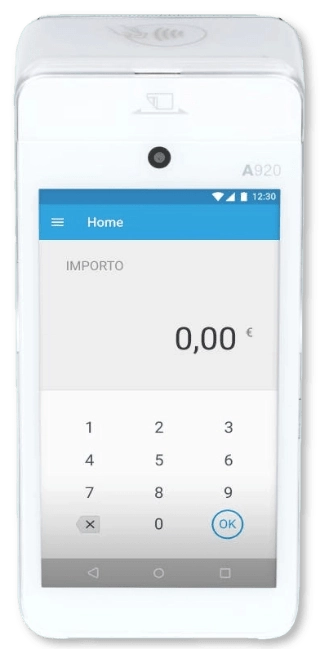

Il POS portatile è munito di batteria ricaricabile e SIM dati integrata, grazie alla quale è in grado di elaborare transazioni ovunque. Il dispositivo conociuto come smartPOS, anch’esso portatile, permette inoltre di estendere le sue funzioni attraverso l’installazione di app; non a caso il suo aspetto e funzionamento è simile a quello di uno smartphone o di un tablet.

Diverso dai terminali portatili è il POS mobile, munito di batteria ma non di SIM dati. Non avendo una connessione propria, come elabora transazioni?

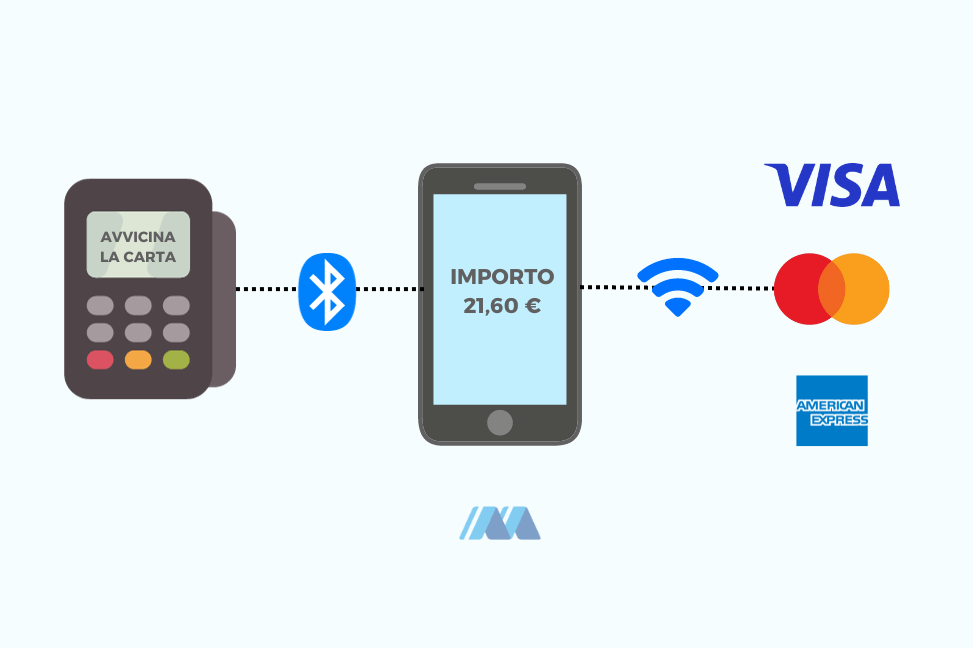

Il POS mobile si collega con Bluetooth a un telefono connesso a internet.

Il terminale di pagamento mobile deve usare necessariamente la connessione di un altro dispositivo connesso a internet, cioè un telefono o un tablet.

Per funzionare, dunque, si collega attraverso Bluetooth a un dispositivo Android o Apple iOS e si gestisce proprio da qui, grazie ad un’apposita app. Una volta stabilita l’associazione tra telefono e lettore di carte (configurazione iniziale), per ricevere un pagamento l’esercente apre l’app, digita l’importo e conferma per abilitare il terminale alla ricezione.

È una soluzione poco impegnativa in termini contrattuali, pensata per le attività che ricevono un volume limitato di pagamenti elettronici, in veste di POS secondario oppure da dedicare alle consegne a domicilio e servizi simili.

La stampante è davvero necessaria?

La ricevuta prodotta dal POS certifica l’esito della transazione: accettata o rifiutata. Non ha alcun valore fiscale, diversamente dallo scontrino emesso da un’apposita stampante fiscale.

A meno che il cliente non richieda espressamente la ricevuta del terminale, l’esercente può fare a meno di consegnarla. In questo modo si fa un favore all’ambiente e anche alle spese della propria attività, poiché si risparmia carta.

Un’ottima alternativa è la ricevuta digitale, da inviare tramite SMS o e-mail. Questo tipo di ricevuta è disponibile soprattutto con i lettori di carte per smartphone che, non avendo stampante integrata, forniscono prova digitale della transazione.

L’ultima frontiera nel settore dei terminali di pagamento è il POS nel telefono, diverso da quello per telefono. Parliamo del Tap to Pay.

Cos’è? Semplicemente, il telefono che rimpiazza il terminale. Diversamente dal lettore di carte visto prima, questa modalità non prevede il supporto di dispositivi terzi.

Ci sono molteplici pro e contro che illustriamo nella nostra Guida al Tap to Pay. Ad oggi non è un metodo molto diffuso e le offerte si contano sulle dita di una mano. Ha diversi limiti, ad esempio – per ovvi motivi – non è in grado di accettare carte con chip.

Può essere molto utile per quei professionisti che incassano soprattutto in contanti, meno per attività commerciali al dettaglio.

Come scegliere il terminale giusto?

Nelle piccole attività commerciali, il modello di dispositivo più diffuso è il POS portatile. In effetti è un terminale versatile, comodo da usare, con connessione dati propria ma al contempo con la possibilità di connettersi a una rete WiFi per disporre di maggiore stabilità all’interno di un locale.

Questo modello è generalmente munito di stampante integrata e in alcuni casi sarà possibile scegliere tra l’invio della ricevuta digitale o della stampa di quella cartacea.

Interessanti sono le soluzioni modulari, con POS e stampante separati da unire all’occorrenza. Perfetti da usare nelle attività che alternano la vendita in sede e in mobilità.

Nel settore della ristorazione incontriamo talvolta il modello cordless, utile per consentire ai clienti di pagare al tavolo. Anche questo, però, è sempre meno utilizzato in favore del portatile.

Le caratteristiche fisiche di un dispositivo influiscono sulla praticità d’uso in determinati contesti.

Il lettore di carte per smartphone rimane una soluzione praticabile da usare in mobilità, ad esempio per attività itineranti, ambulanti o per servizi e consegne a domilio, o ancora negli studi professionali, negli ambulatori e così via, dove in genere i clienti hanno tuttora l’abitudine di pagare in contanti.

Sono questi i casi in cui può essere preso in considerazione anche il Tap to Pay, ricordando però che usare il telefono-POS ha i suoi limiti. Da non sottovalutare che, nel caso in cui la transazione superi i 50 euro, i clienti dovranno digitare il loro codice PIN sul display del nostro smartphone.

Infine il terminale fisso, ormai utilizzato più che altro nella grande distribuzione e nei supermercati. È difficile che oggi questo tipo di dispositivo venga proposto a piccoli negozi, se non su esplicita richiesta per esigenze specifiche.

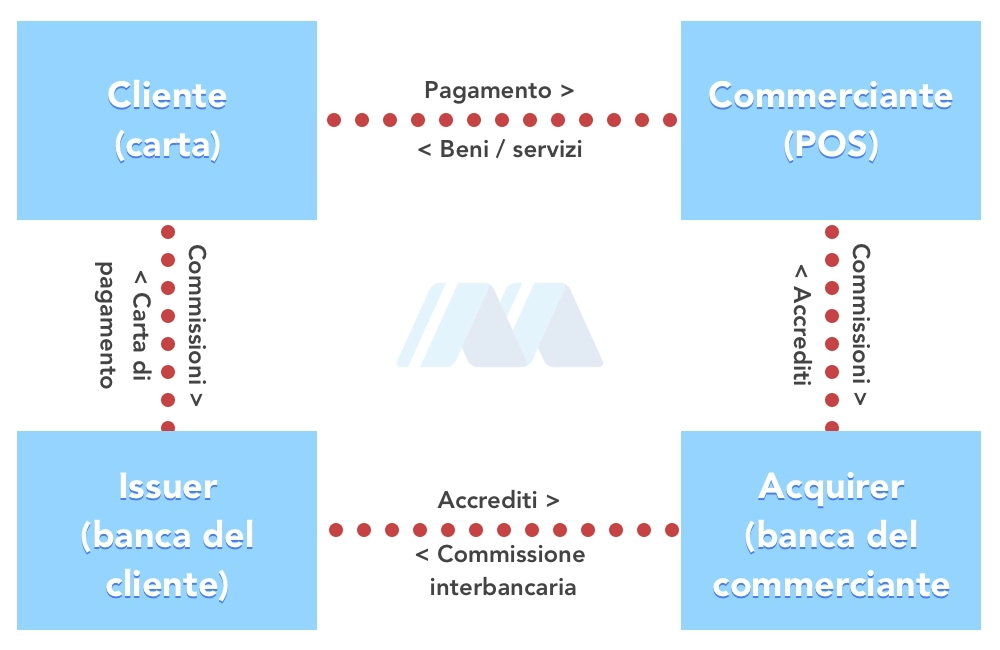

Sicurezza: lo schema a 4 parti

Per elaborare una transazione elettronica è necessario che il terminale POS sia collegato a un sistema che comunica con:

- l’istituto che ha emesso la carta del cliente (issuer)

- l’istituto che deve ricevere il pagamento (acquirer)

Tale schema di trasmissione dati viene definito come modello a quattro parti o four-party scheme:

E se manca la connessione?

La transazione non può essere elaborata senza internet, tuttavia alcuni gestori concedono la possibilità di ricevere pagamenti offline.

Senza trasmissione di dati (dunque senza contestuali verifiche) si è esposti maggiormente al rischio frode, per tale ragione l’acquirer valuta attentamente le richieste.

- Attraverso la sua carta, il consumatore trasmette i propri dati al commerciante, o meglio al terminale.

- Ricevute le informazioni, il POS provvede a inviarle all’acquirer, cioè all’istituto che riceve l’importo per conto del commerciante.

- L’acquirer chiede all’issuer della carta, cioè all’istituto che l’ha emessa, di eseguire il trasferimento della somma sul conto esercente.

Questo scambio di dati a doppia corsia (tutte le parti del sistema ricevono e inviano dati, beni o servizi) è la colonna portante della sicurezza: una carta clonata, rubata o scaduta non passerà il controllo di legittimità effettuato dall’issuer.

Ecco perché in caso di furto o smarrimento della carta dobbiamo tempestivamente chiamare l’assistenza clienti: una volta segnalato il problema la carta verrà bloccata e qualsiasi tentativo di utilizzarla per pagamenti e prelievi sarà vano.

Configurazione e ricezione del pagamento

La configurazione è il primo step per iniziare a ricevere pagamenti con POS. A seconda del modello di dispositivo, la procedura sarà facile e rapido o al contrario macchinosa, tanto da richiede l’intervento di un tecnico.

Quando è necessario l’intervento del fornitore (soprattutto per i terminali di tipo tradizione) è prevista da contratto una spesa una tantum (ne parliamo più avanti).

I dispositivi smart possono invece essere configurati facilmente dallo stesso utente, risparmiando così sulle spese talvolta elevate per l’installazione.

Dopo la configurazione la strada è in discesa. All’esercente basterà digitare l’importo, confermare con il tasto verde e chiedere al cliente di avvicinare la carta contatcless.

Talvolta la modalità senza contatto non funziona per i seguenti motivi:

- il terminale non è abilitato ai pagamenti contactless con un determinato circuito

- la carta del cliente è nuova e non ancora abilitata ai pagamenti contactless

In entrambi i casi si dovrà procedere con l’inserimento della carta per la lettura del chip. Naturalmente, ciò non sarà possibile nel caso del Tap to Pay (uno dei limiti del telefono-POS).

Quali carte accettare?

Quando si sottoscrive un servizio, il fornitore offre una configurazione base che permette al terminale di comunicare con i principali circuiti di pagamento, attualmente rappresentati da PagoBancomat (nazionale, attivo solo in Italia), MasterCard, Visa, Maestro e VPay (internazionali).

Le carte Bancomat (PagoBancomat) sono generalmente affiancate da un altro circuito che ne estende l’uso all’estero e online.

Il futuro dei circuiti nazionali

Le reti nazionali come PagoBancomat in Italia, Bancontact in Belgio e Multibanco in Portogallo si trovano oggi di fronte a un bivio.

Gli acquisti via internet in tutto il mondo, l’apertura delle frontiere tra paesi europei, la facilità nel viaggiare tra un continente e l’altro rendono obsoleti gli schemi racchiusi all’interno di barriere geografiche e politiche.

Il peso della provincialità si fa sentire oggi in maniera pressante, al punto da spingere i circuiti nazionali a unirsi nell’European Mobile Payment Systems Association (EMPSA), organizzazione europea con l’obiettivo di realizzare un’infrastruttura comune che consenta l’uso dei circuiti domestici in tutta Europa.

Oltre ai sistemi già citati, partecipano al progetto transnazionale Bankart (Slovenia), Blik (Polonia), Bluecode (Germania), Plick (Italia), Twint (Svizzera), Vipps (Norvegia).

Ai noti PagoBancomat, MasterCard e Visa si aggiungono circuiti come American Express (Amex), Union Pay (UPI), JCB, Diners Club e Discover.

Per numero di carte attive nel nostro paese possiamo definirli secondari, eppure ognuno di questi si rivela fondamentale per quelle attività che lavorano a stretto contatto con una clientela provieniente dall’estero, ad esempio in località turistiche o nei centri d’affari.

In Italia, poi, le carte American Express sono più diffuse che mai grazie a un’importante campagna del brand per incentivare gli acquisti tramite un sistema di sconti e raccolta punti, anche e soprattutto nei piccoli negozi con l’iniziativa Shop Small.

Come accettare Amex, Diners, UPI e JCB?

Se si è interessati all’accettazione di carte UnionPay, JCB, Diners e Discover è bene informarsi preventivamente della loro compatibilità con il servizio POS scelto.

Solitamente, se compatibili non servirà un’abilitazione aggiuntiva. È bene sottolineare che tali circuiti prevedono commissioni molto più elevate rispetto ai più comuni Mastercard, Visa, ecc.

American Express richiede invece una convenzione diretta con la società, ma in alcuni casi il fornitore del terminale si farà carico della richiesta per conto dell’utente.

Nel caso in cui si sia già titolari di un terminale che non accetta questi circuiti, niente paura: è possibile sottoscrivere un POS senza canone che include tali carte. In tal modo si avrà anche un dispositivo secondario, e senza costi fissi, pronto all’uso anche in caso di disservizi del terminale principale.

Leggi di più nel nostro articolo Quali carte accettare in negozio?

Cosa (e quanto) dovrai pagare

Sottoscrizione e tenuta di un POS comportano diversi tipi di spesa:

- Costi fissi (es. canone mensile)

- Costi variabili (es. commissioni sulle transazioni)

- Costi una tantum (es. acquisto o installazione)

Alcune offerte rivolte a piccole imprese e professionisti applicano invece un solo tipo di spesa (o fissa o variabile).

| Tipo di costo | Servizio |

|---|---|

| Fisso | Canone per il noleggio Canone per il servizio acquiring Commissione fissa circuiti opzionali |

| Variabile | Commissioni sul transato Rimborso Chargeback Accrediti su conto |

| Una tantum | Attivazione acquiring Installazione Sostituzione Disinstallazione |

| Costo | Servizio |

|---|---|

| Fisso | Canone per il noleggio Canone per il servizio acquiring Commissione fissa circuiti opzionali |

| Variabile | Commissioni sul transato Rimborso Chargeback Accrediti su conto |

| Una tantum | Attivazione acquiring Installazione Sostituzione Disinstallazione |

Spese fisse

Vengono addebitate con frequenza periodica (solitamente mensile ma talvolta trimestrale o annuale), secondo le condizioni previste dal contratto stipulato.

Il canone di noleggio del dispositivo e quello del servizio di acquiring rientrano in questa categoria, e sono in genere raccolte in un’unica voce di spesa (per l’appunto, canone mensile).

L’ammontare del canone dipende da diversi fattori, a partire dal tipo di dispositivo scelto: da pochi euro al mese fino a raggiungere diverse decine di euro per i modelli più avanzati di terminale, soprattutto se includono il software RT (registratore telematico).

Spese variabili

Riguardano principalmente le commissioni sul transato, ossia sul volume di incassi elaborati con il POS. Più transazioni vengono effettuate, maggiore sarà la spesa.

Gli istituti bancari propongono di solito una tariffazione scaglionata in base al circuito e al tipo di carta, ma anche in funzione delle stime sul transato (dallo 0,5% fino al 2,8%).

Questa politica tariffaria va a discapito soprattutto delle piccole attività ma, come anticipato, oggi esistono soluzioni più adatte a volumi medio-bassi di transato.

Tra le spese variabili troviamo altresì rimborso, chargeback e talvolta il trasferimento dal conto esercente al conto corrente. Parliamo in questo caso di costi che si applicano in via straordinaria al verificarsi di talune circostanze, ad esempio la contestazione di addebito da parte del cliente.

Spese una tantum

Infine vi sono i costi una tantum: installazione, configurazione e disinstallazione in caso di recesso, sostituzione del dispositivo, riparazione fuori periodo di garanzia e così via.

Tali oneri vengono sempre più spesso addebitati dalle sole banche, mentre le società specializzate adottano una politica tariffaria meno complessa, più leggera e trasparente.

Qual è il POS più economico per piccole imprese?

Come anticipato, le banche ancora oggi prediligono un modello tariffario “tradizionale” che comporta un insieme di costi fissi, variabili e una tantum.

Condizioni economiche simili sono indubbiamente praticabili per imprese con un volume medio-alto di fatturato elettronico, molto meno per piccole aziende e professionisti che ricorrono al terminale per un transato più modesto. Non è detto però che si debba spendere un patrimonio.

A rendere meno onerose le soluzioni POS vi sono alcune offerte senza canone o senza commissioni, che scopriamo nella seguente tabella:

| POS | Caratteristiche | Link |

|---|---|---|

| Axerve a commissioni  |

Prezzo 100 € Senza canone Commissione 1 % Con qualsiasi c/c |

|

|

SumUp |

Prezzo da 49 € a 139 € Senza canone Commissione 1,95 % Con qualsiasi c/c |

|

| Axerve a canone  |

Canone 17 - 22 € / mese Senza commissioni Con qualsiasi c/c |

|

myPOS |

Prezzo da 39 € a 249 € Senza canone Commissioni 1,20 % Accrediti istantanei |

Maggiori informazioni, analisi e confronti sono disponibili nel nostro articolo I migliori POS per piccole imprese e professionisti

Come procurarsi un terminale?

Per concludere, scopriamo le modalità (sostanzialmente due) per richiedere un terminale.

Rivolgersi ad un istituto bancario

È il canale di vendita più comune perché in pochi conoscono le altri opzioni disponibili, si sentono disorientati o ancora mostrano mancanza di fiducia verso marchi non familiari.

Per ottenere un POS in banca è necessario prendere appuntamento in filiale, dove verranno mostrate le caratteristiche del servizio e le principali condizioni economiche.

In questa fase occorre prestare attenzione, prendendosi qualche giorno per consultare la proposta contrattuale con maggiore calma: esaminando la documentazione si riscontrano quasi sempre voci di spesa non menzionate dal consulente.

Firmato il contratto, la banca fornisce terminale e servizio di configurazione.

Si fa presente che, rivolgendosi ad un istituto bancario, sarà richiesto come requisito essenziale la titolarità di un conto corrente aziendale o professionale presso la medesima banca.

Fornitori indipendenti dalle banche

I gestori che non si affidano ad una banca per vendere i loro prodotti possono essere raggiunti tramite internet.

Visitando il sito ufficiale del brand scelto si consultano in autonomia offerte e piani tariffari, poi eventualmente si effettua la registrazione richiedere il dispositivo.

La compilazione del modulo di registrazione è rapida e semplice, con inserimento dei dati anagrafici, aziendali o professionali. Si raccomanda di verificare che non vi siano errori: una semplice distrazione può causare tempi di verifica più lunghi.

Dopo la registrazione (e talvolta già prima di intraprenderla) si sceglie o si ordina il terminale. I servizi in abbonamento saranno addebitati sul conto corrente; se invece è previsto l’acquisto del terminale, servirà una carta di credito, di debito o prepagata per eseguire il pagamento online.

Ci sono alternative al POS?

Da un punto di vista strettamente tecnologico esistono alternative al POS, fermo restando che il classico terminale rimane ad oggi il metodo più utilizzato per elaborare pagamenti elettronici.

È tuttavia possibile servirsi di alcuni strumenti alternativi allo scopo di ridurre le transazioni con carta e risparmiare così sulle commissioni applicate alle transazioni. Tali metodi sono rappresentati principalmente dai pagamenti con codice QR o via app.

Pagamento in negozio con codice QR.

In Italia, questa modalità di pagamento viene messa a disposizione da due principali aziende, alle quali negli ultimi tempi se ne aggiunge una terza – un segnale che dimostra come, nonostante il monopolio dei metodi classici, il malcontento degli imprenditori (soprattutto rispetto ai costi) possa costituire la forza motrice del cambiamento e dell’innovazione.

Abbiamo approfondito questo motodo alternativo nel nostro articolo:

Scopri come funziona il Pagamento QR