Qual è la soluzione più adatta alle piccole e micro-imprese per ricevere pagamenti online?

La risposta dipende dal tipo di attività, dal volume di transazioni e dai metodi di pagamento di cui si ha realmente bisogno.

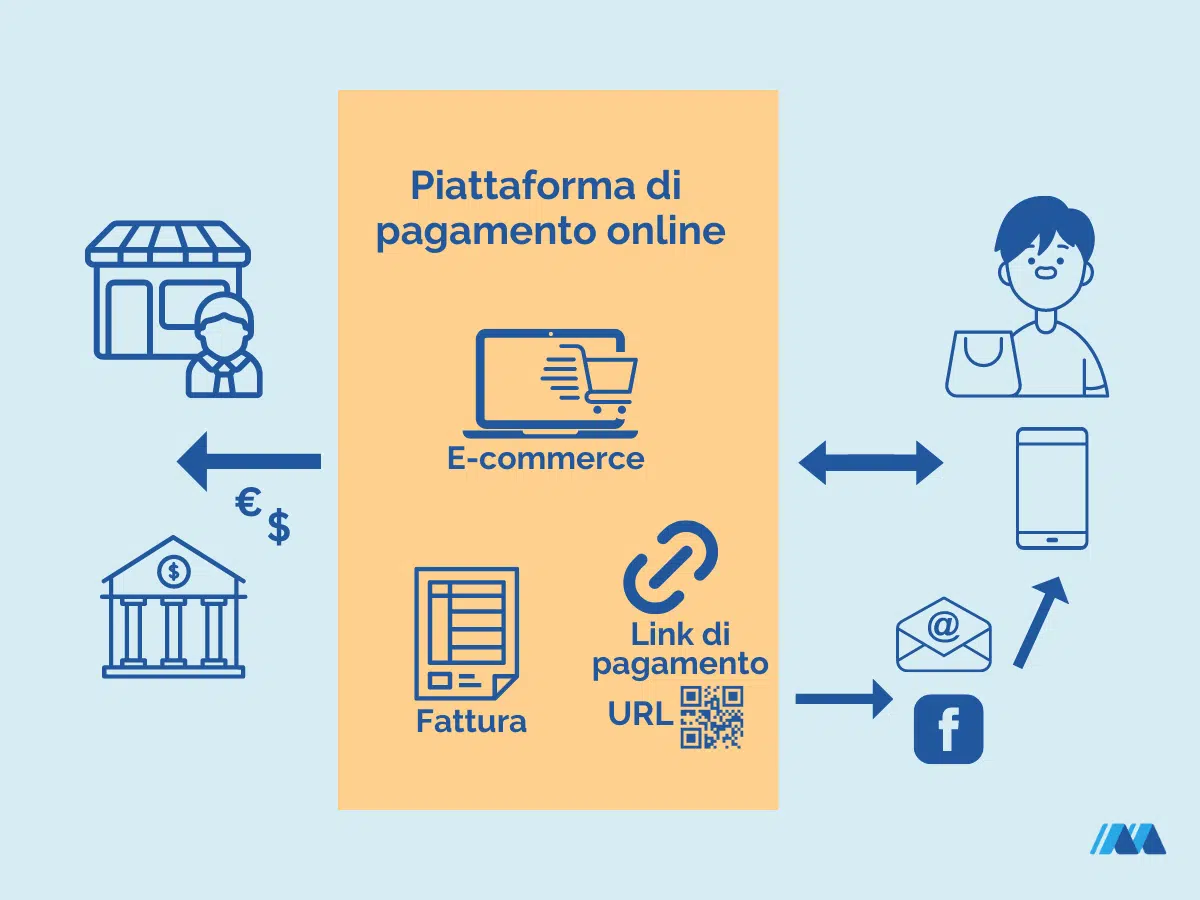

A seconda del servizio scelto, si potrà utilizzare una sola piattaforma per:

- creare pagine di pagamento (check-out)

- inviare richieste di pagamento via link (pay-by-link)

- elaborare transazioni su un sito e-commerce (gateway di pagamento)

- accettare, conservare e usare valuta estera (wallet multivaluta)

Qual è l’opzione più conveniente per i vosti canali di vendita? Qual è la più economica?

Nel presente articolo tra piattaforme per ricevere pagamenti online mettiamo a confronto costi e commissioni, modalità di pagamento, pro e contro di ogni proposta.

| Piattaforma | Caratteristiche | Link |

|---|---|---|

Tariffe competitive per qualsiasi volume di vendita. Conto Revolut Business obbligatorio.

|

||

Per aziende che ricevono pagamenti in valuta estera. Disponibile solo in lingua inglese.

|

||

Flussi di pagamento avanzati per siti ecommerce. Richiede sviluppatore web.

|

||

| Oltre 30 metodi di pagamento per e-commerce. Comporta costi fissi e variabili.

Piano Easy:

|

||

| Pagamenti in un clic, differiti o rateizzati.

Piano Starter:

|

||

Semplice e veloce, senza canone. Vantaggioso sulle transazioni di piccolo importo.

|

||

Economico, per accettare pagamenti online da utenti Satispay.

|

||

Il sistema più popolare per i pagamenti online, ma anche il più costoso.

|

| Piattaforma | Caratteristiche | Link |

|---|---|---|

Tariffe competitive per qualsiasi volume di vendita. Conto Revolut Business obbligatorio.

|

||

Per aziende che ricevono pagamenti in valuta estera. Disponibile solo in lingua inglese.

|

||

Flussi di pagamento avanzati per siti ecommerce. Richiede sviluppatore web.

|

||

| Oltre 30 metodi di pagamento per e-commerce. Comporta costi fissi e variabili.

Piano Easy:

|

||

| Pagamenti in un clic, differiti o rateizzati.

Piano Starter:

|

||

Semplice e veloce, senza canone. Vantaggioso sulle transazioni di piccolo importo.

|

||

Economico, per accettare pagamenti online da utenti Satispay.

|

||

Il sistema più popolare per i pagamenti online, ma anche il più costoso.

|

Le piattaforme sopraelencate presentano differenze nei costi e nelle caratteristiche, ma sono accomunate dalla facilità d’accesso al servizio.

Optando per i metodi classici sarà necessario un appuntamento in banca o prenotare un colloquio telefonico per conoscere le condizioni contrattuali.

Questo tipo di offerta raramente si adatta alle esigenze delle microimprese. Per tale ragione abbiamo selezionato piattaforme con registrazione online e pacchetti di offerte pensati per un volume di transazioni medio-basso.

Buona parte delle piattaforme sono altresì pronte all’uso, vale a dire che richiedono una breve ed elementare configurazione per iniziare a ricevere pagamenti online tramite diversi canali di vendita.

Tabelle di confronto

Le tabelle che seguono permettono di avere una panoramica di confronto su:

- Pagamento e servizi disponibili (pay-by-link, gateway, ecc.)

- Carte accettate e compatibilità con wallet digitali

- Tipi di pagamento (rateale, ricorrente, ecc.)

- Valute accettate

Abbiamo preso in considerazione le soluzioni utilizzabili direttamente o con l’installazione rapida di un plugin. In altre parole, segnaliamo solo piattaforme che non necessitano dell’intervento di un tecnico.

Funzioni e servizi inclusi

Ogni soluzione può includere una o più modalità di pagamento e servizi legati direttamente o indirettamente all’elaborazione di transazioni. Scopriamo quali modalità sono previste dalle piattaforme presenti nel nostro confronto:

| Integrazione ecommerce |

Pay by Link |

Pay Button |

Fattura | Negozio online |

|

|---|---|---|---|---|---|

| Revolut | Sì | Sì | – | – | – |

| Airwallex | Sì | Sì | – | – | – |

| Stripe | Sì | Sì | Sì | – | – |

| Xpay | Sì | Sì | Sì | – | – |

| PayPlug | Sì | Sì | Sì | – | – |

| SumUp | – | Sì | – | Sì | Sì |

| Satispay | Sì | – | – | – | – |

| PayPal | Sì | Sì | Sì | – | – |

| Integrazione ecommerce |

Pay by Link |

Pay Button |

Fattura | Negozio online |

|

|---|---|---|---|---|---|

| Revolut | Sì | Sì | – | – | – |

| Airwallex | Sì | Sì | – | – | – |

| Stripe | Sì | Sì | Sì | – | – |

| Xpay | Sì | Sì | Sì | – | – |

| PayPlug | Sì | Sì | Sì | – | – |

| SumUp | – | Sì | – | Sì | Sì |

| Satispay | Sì | – | – | – | – |

| PayPal | Sì | Sì | Sì | – | – |

Non è detto che la soluzione con più funzioni a disposizione dell’utente sia la migliore. Come anticipato, è necessario porsi la domanda “Cosa mi serve?“

Inutile scegliere il brand con più funzionalità se poi ne useremo appena una o due.

- L’integrazione e-commerce è fondamentale se abbiamo o vogliamo allestire un negozio online attraverso il quale effettuare vendite frequenti e in modo automatizzato (ordine, pagamento, tracciamento dello stato dell’ordine).

- La modalità pay-by-link (anche nota come link di pagamento) è indispensabile per chi riceve ordini a distanza (via telefono, messaggi, e-mail e così via) e vuole dare la possibilità al cliente di pagare con carta subito dopo aver ordinato.

- Il pay button o pulsante di pagamento è utile se abbiamo un sito web, un blog o una pagina social non dedicati alla vendita online ma che vogliamo comunque utilizzare a tale scopo in modo occasionale.

Diverse piattaforme permettono di creare fatture digitali, tuttavia solo SumUp offre un sistema di fatturazione elettronica conforme alla normativa italiana.

Anche per quanto riguarda la creazione di un negozio online, se si parte da zero consigliamo di scegliere una piattaforma ecommerce all-in-one, a meno che non si abbia bisogno di una soluzione basilare per gestire gli ordini a distanza per la consegna a domicilio e il ritiro in negozio (in questo caso SumUp è perfetto).

Carte accettate e wallet compatibili

Fatta eccezione per Satispay che, come vedremo, è un “sistema chiuso”, tutte le soluzioni accettano pagamenti da carte Visa, Mastercard, VPay e Maestro.

Le differenze sono invece delineate dalla compatibilità di circuitici come Bancompay Pay, American Express, UnionPay, Apple Pay e Google Pay.

| Bancomat | Amex | UnionPay | Apple Pay | Google Pay | |

|---|---|---|---|---|---|

| Revolut | – | – | – | Sì | Sì |

| Airwallex | – | Sì | Sì | Sì | Sì |

| Stripe | – | Sì | Sì | Sì | Sì |

| Xpay | Sì | Sì | Sì | Sì | Sì |

| PayPlug | – | Sì | – | Sì | Sì |

| SumUp | – | Sì | Sì | – | – |

| Satispay | – | – | – | – | – |

| PayPal | – | Sì | Sì | – | – |

| Bancomat | Amex | UnionPay | Apple Pay | Google Pay | |

|---|---|---|---|---|---|

| Revolut | – | – | – | Sì | Sì |

| Airwallex | – | Sì | Sì | Sì | Sì |

| Stripe | – | Sì | Sì | Sì | Sì |

| Xpay | Sì | Sì | Sì | Sì | Sì |

| PayPlug | – | Sì | – | Sì | Sì |

| SumUp | – | Sì | Sì | – | – |

| Satispay | – | – | – | – | – |

| PayPal | – | Sì | Sì | – | – |

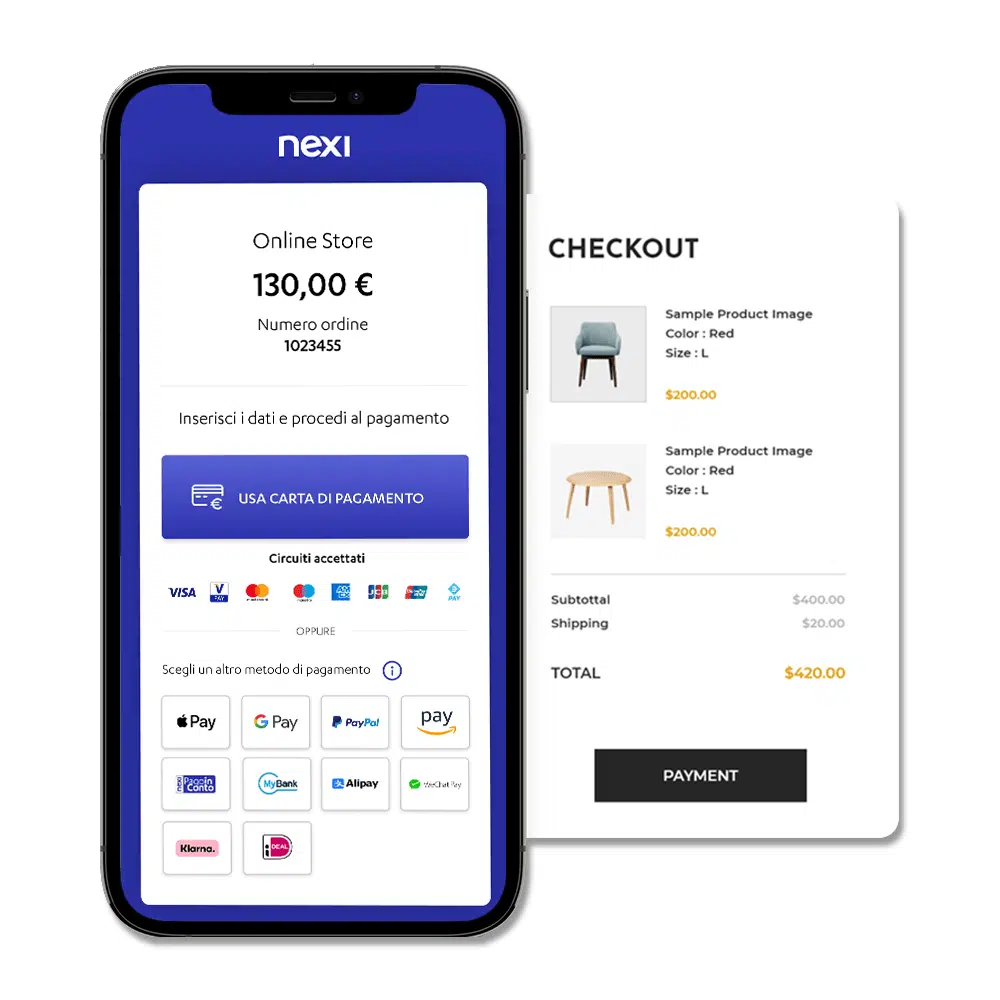

Solo l’italiana Nexi XPay è compatibile con il sistema Bancomat Pay, anch’esso italiano e utilizzabile da tutti i titolari di carte di debito PagoBancomat. Nonostante sia un metodo di pagamento locale, al momento è raramente utilizzato online e dunque non fondamentale, ma offre valore aggiunto.

Dopo i circuiti dell’universo Visa e Mastercard, American Express (Amex) sono quelle più utilizzate.

Malgrado il nome che allude alle origini d’oltreoceano, le carte Amex vengono emesse anche in Italia. Non è un caso che quasi tutte le soluzioni elencate siano abilitate alla ricezione di pagamenti con il suddetto circuito.

Apple Pay e Google Pay sono importanti per due motivi: permettono di pagare in un istante (è sufficiente un rapido gesto sullo smartphone) e di bypassare l’incompatibilità con i circuiti.

Modalità di pagamento

A seconda dei prodotti e servizi venduti, alcune modalità di pagamento sono indispensabili mentre altre – anche se non strettamente necessarie – aiutano ad aumentare il tasso di vendite.

Quando si sceglie una piattaforma per ricevere pagamenti online bisogna dunque tener presente quali modalità sono imprescindibili.

| A rate | Ricorrente | Addebito su conto |

PayPal | |

|---|---|---|---|---|

| Revolut | – | – | – | – |

| Airwallex | – | Sì | Sì | Sì |

| Stripe | Sì | Sì | Sì | Sì |

| Xpay | Sì | – | Sì | Sì |

| PayPlug | Sì | – | – | – |

| SumUp | – | – | – | – |

| Satispay | – | – | – | – |

| PayPal | – | Sì | – | Sì |

| A rate | Ricorrente | Addebito su conto |

PayPal | |

|---|---|---|---|---|

| Revolut | – | – | – | – |

| Airwallex | – | Sì | Sì | Sì |

| Stripe | Sì | Sì | Sì | Sì |

| Xpay | Sì | – | Sì | Sì |

| PayPlug | Sì | – | – | – |

| SumUp | – | – | – | – |

| Satispay | – | – | – | – |

| PayPal | – | Sì | – | Sì |

Oltre al classico pagamento con carta, alcune piattaforme mettodo a disposizione il pagamento a rate nella formula Buy Now Pay Later. Stripe, PayPlug e XPay permettono di integrarlo alla pagina di pagamento. È rischioso? No. L’esercente riceve l’intero importo (al netto della commissione prevista) dal fornitore del servizio. È molto utile se si vendono prodotti di diverse centinaia di euro, poiché spinge gli utenti ad effettuare l’acquisto anche se non hanno disponibilità immediata.

Il pagamento ricorrente, disponibile solo con Stripe e PayPal, è invece necessario per chi vende servizi in abbonamento. Permette di prelevare automaticamente un importo prefissato con una determinata frequenza (ogni mese, ogni quindici giorni, ecc.)

PayPal, come vedremo, non è il metodo di pagamento più economico ma abilitarlo nel proprio negozio online potrebbe aiutare le vendite in quanto strumento molto popolare in Italia e nel mondo. Non è in ogni caso indispensabile.

Infine, l’addebito su conto permette ai clienti di pagare senza carta, usando semplicemente le credenziali del proprio conto corrente online. Il venditore riceve istantaneamente l’importo, come nel pagamento con carta.

Revolut Business

I pagamenti online di Revolut Business rappresentano l’evoluzione di un prodotto nato come carta prepagata, poi diventata una soluzione completa (o quasi) per aziende e professionisti.

Oggi offre conto aziendale, carte prepagate per dipendenti (fisiche e virtuali), gateway di pagamento, richieste di pagamento tramite link.

| Link | |

| Sistema | Plugin compatibile con WooCommerce, Magento e Prestashop. Disponibili API per la personalizzazione della pagina di pagamento. |

| Metodi |

|

| Accredito | Su conto Revolut Business in 1 giorno lavorativo. |

| Tariffe | Gratuito entro determinate soglie mensili (a seconda del piano scelto). Al superamento della soglia gratuita, la commissione è dell’1% + 20 cent. |

| Link | |

| Sistema | Plugin compatibile con WooCommerce, Magento e Prestashop. Disponibili API per la personalizzazione della pagina di pagamento. |

| Metodi |

|

| Accredito | Su conto Revolut Business in 1 giorno lavorativo. |

| Tariffe | Gratuito entro determinate soglie mensili (a seconda del piano scelto). Al superamento della soglia gratuita, la commissione è dell’1% + 20 cent. |

Sottoscrivendo un piano di abbonamento si può usufruire di tutti gli strumenti presenti sulla piattaforma – fatta eccezione per il piano senza canone mensile (che inoltre comporta tariffe più elevate sulle operazioni).

La differenza tra i diversi piani sta nelle soglie mensili di transato incluso. Rimanendo entro le soglie previste non si dovranno pagare commissioni sul transato, mentre oltrepasando il limite sarà addebitata una commissione sui pagamenti ricevuti online.

Scopriamo i piani di abbonamento disponibili:

| Aziende | Professionisti |

|---|---|

| Piano Free Senza canone Pagamenti online 1 % + 0,20 € |

Piano Free Senza canone Pagamenti online 1 % + 0,20 € |

| Piano Grow 25 € / mese Pagamenti online 2.000 € inclusi |

Piano Professional 7 € / mese Pagamenti online 500 € inclusi |

| Piano Scale 100 € / mese Pagamenti online 9.000 € inclusi |

Piano Ultimate 25 € / mese Pagamenti online 2.000 € inclusi |

| Aziende | Professionisti |

|---|---|

| Piano Free Senza canone Pagamenti online 1 % + 0,20 € |

Piano Free Senza canone Pagamenti online 1 % + 0,20 € |

| Piano Grow 25 € / mese Pagamenti online 2.000 € inclusi |

Piano Professional 7 € / mese Pagamenti online 500 € inclusi |

| Piano Scale 100 € / mese Pagamenti online 9.000 € inclusi |

Piano Ultimate 25 € / mese Pagamenti online 2.000 € inclusi |

Oltre il volume incluso, si applica la tariffa dell’1% + 0,20€ sull’importo.

Revolut fornisce un conto multivaluta, utile per le attività che ricevono pagamenti online da tutto il mondo.

Le somme ricevute in altra valuta non saranno convertite, evitando così l’addebito della commissione sul cambio. Il titolare del conto potrà conservare o utilizzare i fondi nella stessa valuta in cui li ha ricevuti, oppure effettuare il cambio in un momento favorevole. In entrambi i casi ci sarà un risparmio sulle spese di conversione.

Il sistema può essere implementato ai propri canali di vendita – ad esempio, un negozio online – con la rapida e semplice installazione di un plugin, attualmente il plugin disponibile per le piattaforme WooCommerce, Prestashop e Magento.

Chi ha esperienza nello sviluppo web può inoltre personalizzare l’esperienza di check-out grazie alle API messe a disposizione da Revolut.

È possibile ricevere pagamenti online con carta anche tramite link, vale a dire in modalità pay-by-link.

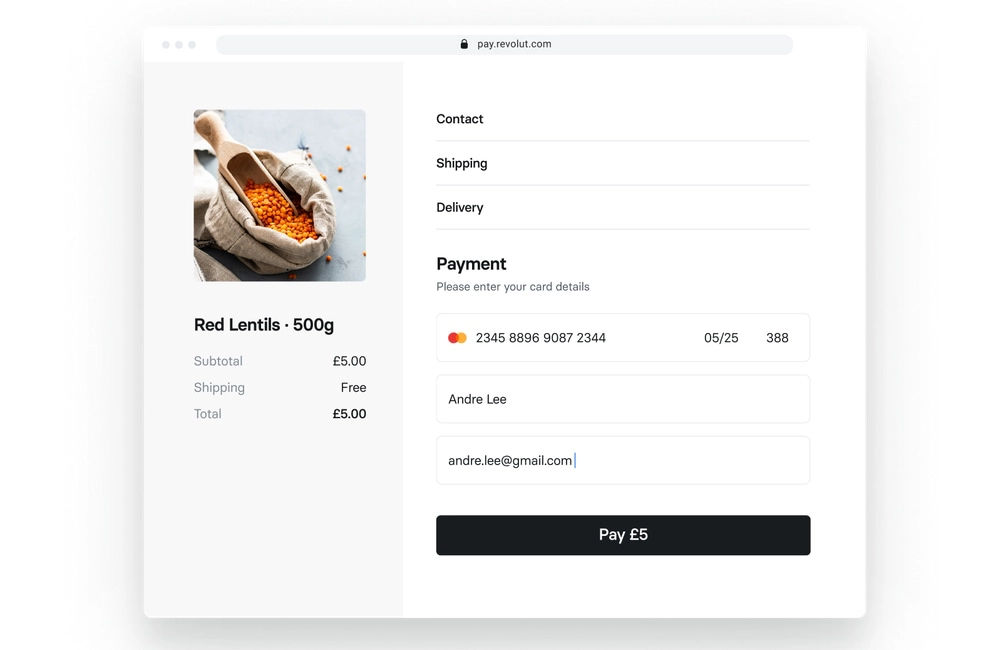

L’esercente genera una richiesta di pagamento nell’app Revolut Business e la invia al cliente tramite messaggio di testo (SMS), e-mail, app di messaggistica (Whatspp, Telegram, Messenger, ecc.) o social network; il cliente clicca sul link, inserisce i dati della sua carta ed esegue la transazione.

La registrazione è di per sé abbastanza rapida, tuttavia nella fase successiva potrebbero essere richiesti documenti aggiuntivi per certificare il domicilio o altri aspetti dell’impresa.

In pochi giorni lavorativi l’account viene confermato e l’esercente può procedere all’implementazione del gateway o iniziare ad inviare richieste di pagamento con carta.

Pro

Contro

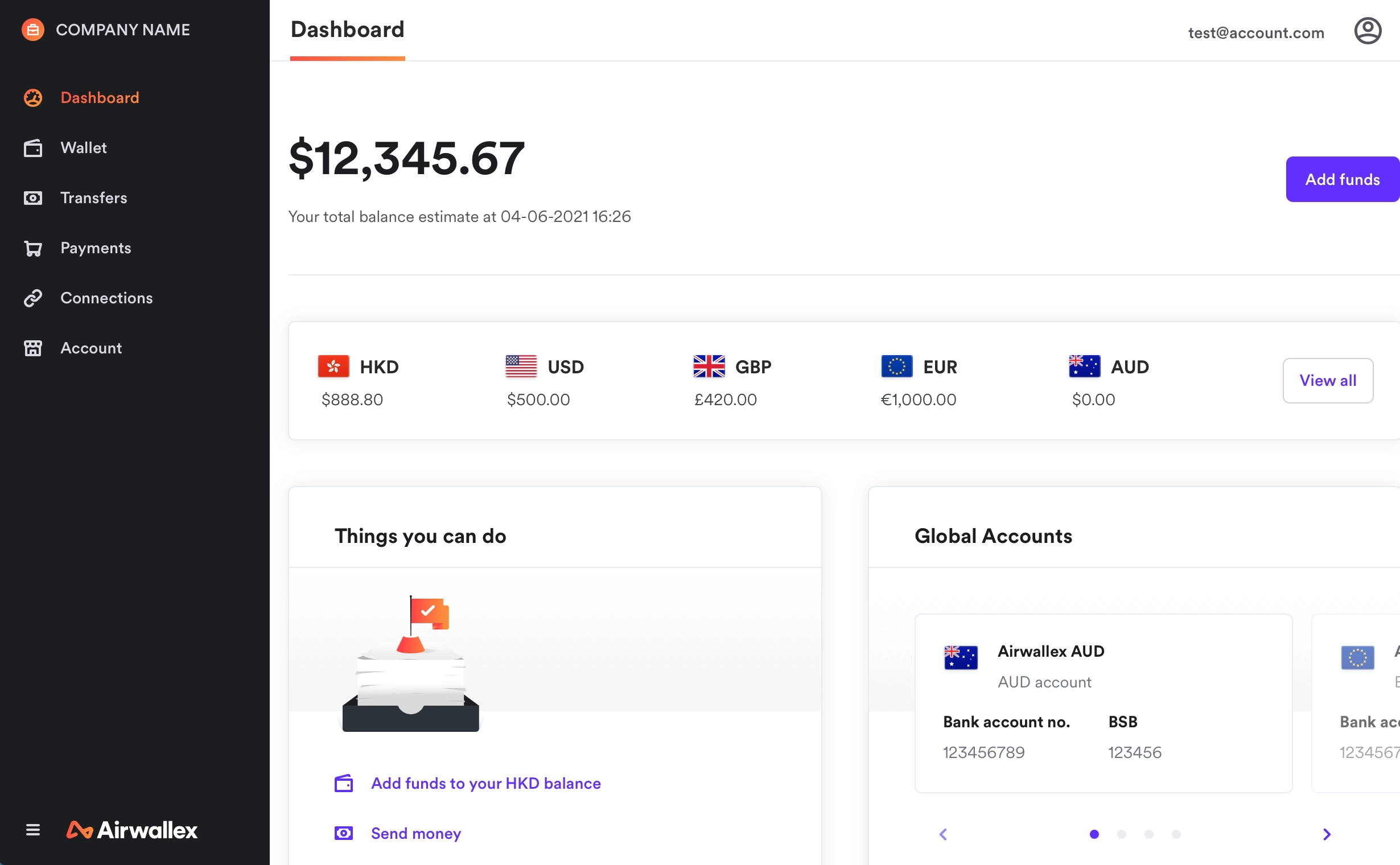

Airwallex

Airwallex è principalmente un conto multivaluta, conveniente inviare e ricevere bonifici in tutto il mondo.

Si serve di un sistema di conti locali che permette di ridurre in modo notevole le tariffe rispetto ai metodi tradizionali, vale a dire rispetto alle banche.

| Link | |

| Metodi |

|

| Accredito | Su conto corrente aziendale in 3-5 giorni lavorativi. |

| Tariffe |

|

Il marchio ha finalmente aggiunto alla sua offerta un gateway di pagamento da integrare a siti web e negozi online, oltre che le ormai note richieste di pagamento via link.

Questo servizio è disponibile in diversi paesi europei, Italia inclusa, tuttavia l’interfaccia del sito è esclusivamente in lingua inglese. Requisito indispensabile (almeno per ora) è dunque la conoscenza della suddetta lingua.

Commissioni più convenienti di Stripe e, al contrario di PayPlug, non comporta alcun costo mensile. Aggiunge inoltre la possibilità di ricevere e conservare moneta diversa dall’Euro, evitando la conversione automatica (e di conseguenza ulteriori costi).

La pagina di checkout di Airwallex permette di pagare, oltre che con carta, anche con PayPal e con i wallet digitali di Apple e Google. I clienti europei potranno inoltre utilizzare Bancontact, Sofort e iDEAL, ecc.

Come il concorrente Revolut, include conto e carta multivaluta. Peccato che la piattaforma non sia disponibile in italiano.

Pro

Contro

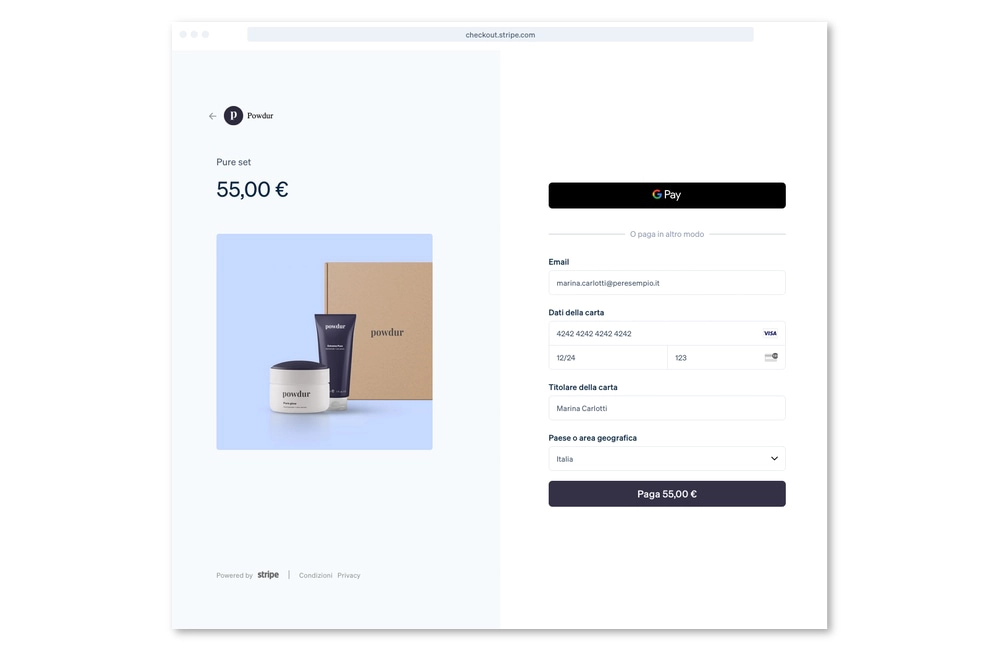

Stripe

Stripe è una piattaforma internazionale per pagamenti online, per imprese di qualsiasi dimensione.

Chi intende collegare il sistema ad una piattaforma ecommerce all-in-one (es. Shopify, Wix, Squarespace) può semplicemente installare l’apposito plugin.

Le attività con esigenze particolari hanno invece la possibilità di affidare il lavoro ad uno sviluppatore web che, attraverso le API disponibili, personalizzerà la pagina di check-out in base alle richieste dell’imprenditore.

| Link | |

| Sistema | Si integra rapidamente con molte piattaforme e-commerce. API disponibili per la creazione di flussi personalizzati di pagamento. |

| Metodi |

|

| Accredito | Su conto corrente bancario in 7 giorni lavorativi. |

| Tariffe | Addebito SEPA 0,35 € Carte europee 1,5 % + 0,25 € Carte premium europee 1,9 % + 0,25 € Carte britanniche 2,5 % + 0,25 € Carte non europee 3,25 % + 0,25 € |

| Link | |

| Sistema | Si integra rapidamente con molte piattaforme e-commerce. API disponibili per la creazione di flussi personalizzati di pagamento. |

| Metodi |

|

| Accredito | Su conto corrente bancario in 7 giorni lavorativi. |

| Tariffe | Addebito SEPA 0,35 € Carte europee 1,5 % + 0,25 € Carte premium europee 1,9 % + 0,25 € Carte britanniche 2,5 % + 0,25 € Carte non europee 3,25 % + 0,25 € |

Tra i metodi di pagamento disponibili in Stripe troviamo gli abbonamenti con pagamenti ricorrenti, la fatturazione accompagnata dal pay-by-link, il classico pagamento con carta tramite gateway.

È altresì disponibile un terminale virtuale per ricevere pagamenti anticipati sulle prenotazioni telefoniche e a distanza.

Le opzioni di personalizzazione rendono questa soluzione ideale per piattaforme ecommerce, attività basate su abbonamenti con pagamento periodico, prodotti SaaS.

Stripe offre tariffe ragionevoli per piccole imprese, anche se non le migliori: 1,5% sull’importo della transazione + una parte fissa di 25 centesimi.

Alle transazioni in moneta diversa dall’euro si applica una commissione elevata (2,9 % + 0,10 €), alla quale – in caso di conversione di valuta, si aggiunge una tariffa del 2%. Per ricevere pagamenti online da clienti non europei meglio optare per Revolut Business.

Ancor più convenienti sono gli addebiti SEPA, la cui tariffa si ferma a 35 centesimi.

Non è da sottovalutare l’efficienza di statistiche e report, prevenzione delle frodi, guide per la configurazione e personalizzazione del sistema all’interno dei vari canali di vendita.

Pro

Contro

Nexi XPay

Tra quelli proposti nel presente confronto, Xpay di Nexi è una delle soluzioni più interessanti dal punto di vista delle funzionalità, mentre meno allettante è dal punto di vista dei costi.

Se hai una piccola attività con un basso volume di transazioni online, meglio virare su altre opzioni. Al contrario, sei hai un negozio online con un alto tasso di vendite potresti prenderla in considerazione.

| Link | |

| Sistema | Plugin compatibile con Shopify, Magento, WooCommerce, ItaliaOnline e altri ancora. API disponibile per personalizzazione avanzata. |

| Metodi |

|

| Accredito | In un giorno lavorativo su qualsiasi conto corrente. |

| Tariffe |

|

| Link | |

| Sistema | Plugin compatibile con Shopify, Magento, WooCommerce, ItaliaOnline e altri ancora. API disponibile per personalizzazione avanzata. |

| Metodi |

|

| Accredito | In un giorno lavorativo su qualsiasi conto corrente. |

| Tariffe |

|

Nexi è una società italiana il cui logo è spesso presente sulle vetrine dei negozi o presso la cassa, essendo uno dei maggiori fornitori di terminali.

Non meno nota è la sua soluzione per pagamenti online, soprattutto da integrare nei siti e-commerce.

Il suo punto di forza è l’estesa compatibilità con opzioni e circuiti di pagamento. Ad esempio, è possibile attivare il pagamento a rate senza interessi e l’addebito su conto, oltre che il tipico pagamento con carta online.

Da un lato la varietà dei metodi, dall’altro le tariffe non proprio agevoli per piccole attività.

Si può scegliere tra due piani, entrambi con canone.

Il piano per microimprese è denominato Easy. Comporta canone mensile di 5,90 euro, una commissione di acquiring di 2,50 euro al mese e infine le commissioni sul transato (vedi tabella precedente).

Xpay è una soluzione destinata alle imprese specializzate nel commercio online, quando vi è la necessità di ottimizzare il tasso di vendite anche attraverso l’offerta di molteplici metodi e opzioni di pagamento.

Pro

Contro

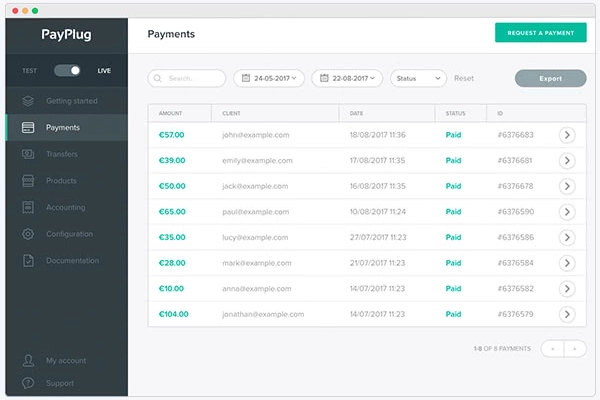

PayPlug

PayPlug è una soluzione per ricevere pagamenti online oppure a distanza tramite link. È sviluppata dalla società francese Natixis, a sua volta controllata da uno dei più grandi gruppi bancari della Francia, BPCE.

Accetta carte Visa, MasterCard e Maestro – inclusi i Bancomat italiani che espongono uno di questi loghi – mentre mancano all’appello Amex, UnionPay, Diners e JCB (circuiti esteri o comunque secondari).

Le lingue disponibili sono italiano, francese, inglese e spagnolo.

| Link | |

| Sistema | Plugin disponibile per le maggiori piattaforme ecommerce. Richieste di pagamento tramite link. App mobile non disponibile. |

| Metodi |

|

| Accredito | Su conto corrente aziendale in 2-3 giorni lavorativi. |

| Tariffe |

|

| Link | |

| Sistema | Plugin disponibile per le maggiori piattaforme ecommerce. Richieste di pagamento tramite link. App mobile non disponibile. |

| Metodi |

|

| Accredito | Su conto corrente aziendale in 2-3 giorni lavorativi. |

| Tariffe |

|

Esistono tre piani tariffari, applicati in base al transato annuo dell’attività. Come riportato in tabella, è previsto un costo fisso (canone mensile) ed un costo variabile (commissione sulle transazioni).

Non fatevi ingannare, perché a conti fatti i piani Pro e Premium (quelli con il canone più elevato) sono i più convenienti – sempre che si raggiunga una soglia minima di entrate.

Se mettiamo questo sistema a confronto con i principali concorrenti, si osserva che è più economico di PayPal al di sopra di 500 euro di transato mensile, mentre nella sfida con Stripe diventa competitivo solo a partire da 5.000 euro di entrate mensili.

La pagina di pagamento può essere implementata in un negozio tramite installazione di plugin, disponibile sulle maggiori piattaforme ecommerce (Shopify, Prestashop, WooCommerce, Magento).

In alternativa si può ricorrere alle API, ma in questo caso serve l’aiuto di uno sviluppatore web.

Il venditore può inoltre inviare richieste di pagamento tramite link, ad esempio quando si accetta un ordine telefonico. Per creare un link di pagamento si accede al portale web del servizio (non è disponibile un’app mobile), si inserisce l’importo e il contatto del cliente (indirizzo email, numero di telefono) e si invia. Il cliente clicca sul link e accede al checkout, dove può inserire i dati della sua carta.

Pro

Contro

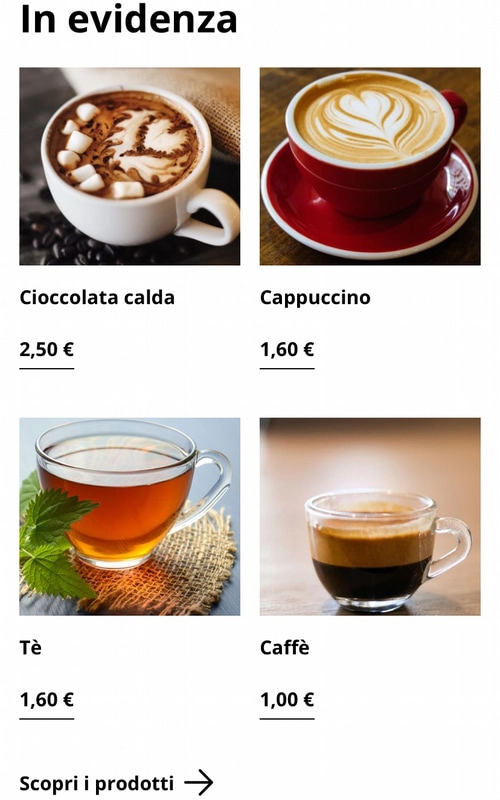

SumUp

SumUp è nato come POS per smartphone (vedi SumUp Air) ma nel tempo ha ampliato la gamma di servizi con terminali autonomi e altri interessanti sistemi per elaborare transazioni in presenza o a distanza.

Tra le soluzioni presentate in questo confronto, SumUp è sicuramente la più facile e la più immediata per iniziare a ricevere pagamenti online. È senza canone e si paga solo quando si usa.

I suoi strumenti sono però indicati solo per chi elabora un volume contenuto di transazioni, indicativamente 1.000-1.200 euro al mese.

| Link | |

| Sistema | Già integrato con gli strumenti di vendita di SumUp. |

| Metodi |

|

| Accredito | Su conto corrente bancario in 2 giorni lavorativi. Su prepagata SumUp Card in 1 giorno. |

| Tariffe | Negozio online, link, codice QR, fatturazione, gift card: 2,5 % Terminale virtuale: 2,9 % + 0,25 € |

| Link | |

| Sistema | Già integrato con gli strumenti di vendita di SumUp. |

| Metodi |

|

| Accredito | Su conto corrente bancario in 2 giorni lavorativi. Su prepagata SumUp Card in 1 giorno. |

| Tariffe | Negozio online, link, codice QR, fatturazione, gift card: 2,5 % Terminale virtuale: 2,9 % + 0,25 € |

Non ci sono costi fissi né vincoli contrattuali. La commissione sulle transazioni a distanza (link di pagamento, codice QR, gift card, fattura elettronica, negozio online) è pari al 2,5% dell’importo ricevuto, molto conveniente su transazioni di piccolo importo (1-30 euro). Rappresenta dunque la migliore soluzione per bar, pizzerie e simili che effettuano consegne a domicilio.

Se invece si ricevono pagamenti con carta in presenza, dunque tramite POS fisico SumUp Air o Solo, la tariffa è dell’1,95 %. Si conferma come soluzione per piccole attività e professionisti che ricevono un volume limitato di pagamenti elettronici mensili.

Il suo punto di forza è anche l’aspetto pratico: in pochi minuti si può allestire un catalogo prodotti e un negozio online senza alcuna competenza di sviluppo web. È sufficiente avere un po’ di familiarità con l’uso delle app per smartphone.

Immagine: Mobile Transaction

Immagine: Mobile Transaction

Semplicità d’uso e rapidità di configurazione da un lato, scarso margine di personalizzazione dall’altro.

Allo scopo di rendere accessibile a chiunque un metodo per ricevere pagamenti a distanza, SumUp riduce all’osso la possibilità di personalizzare i suoi strumenti: opzioni basilari ma efficaci nel funzionamento.

I pagamenti online di SumUp, anche per questo motivo, non sono adatti alle attività che intendono utilizzare con frequenza le transazioni a distanza e il negozio online.

Questa soluzione è perfetta per farne uso occasionale, per offrire un servizio aggiuntivo ad una clientela più avvezza ai pagamenti in presenza.

Pro

Contro

Satispay Business

Satispay Business consente ai commercianti di ricevere pagamenti in negozio oppure a distanza.

Tutto si svolge tramite app: il cliente avvia l’applicazione ed inquadra il codice QR esposto in cassa, oppure seleziona l’esercizio commerciale dall’elenco delle attività più vicine per effettuare un ordine o una prenotazione.

Si può anche implementare su siti e-commerce.

| Link | |

| Sistema | Si implementa tramite plugin, PSP o API alle piattaforme ecommerce. |

| Metodi |

|

| Accredito | Sul conto corrente in 1 giorno lavorativo. |

| Tariffe | Importi ≤ 10 euro: 1 % Importi > 10 euro: 1 % + 0,20 € |

L’integrazione può verificarsi con diverse modalità: installazione rapida del plugin (compatibile con le piattaforme WooCommerce, Prestashop, Magento), gestori di transazioni online (GestPay di Axerve, N&TS, PayWay) e API.

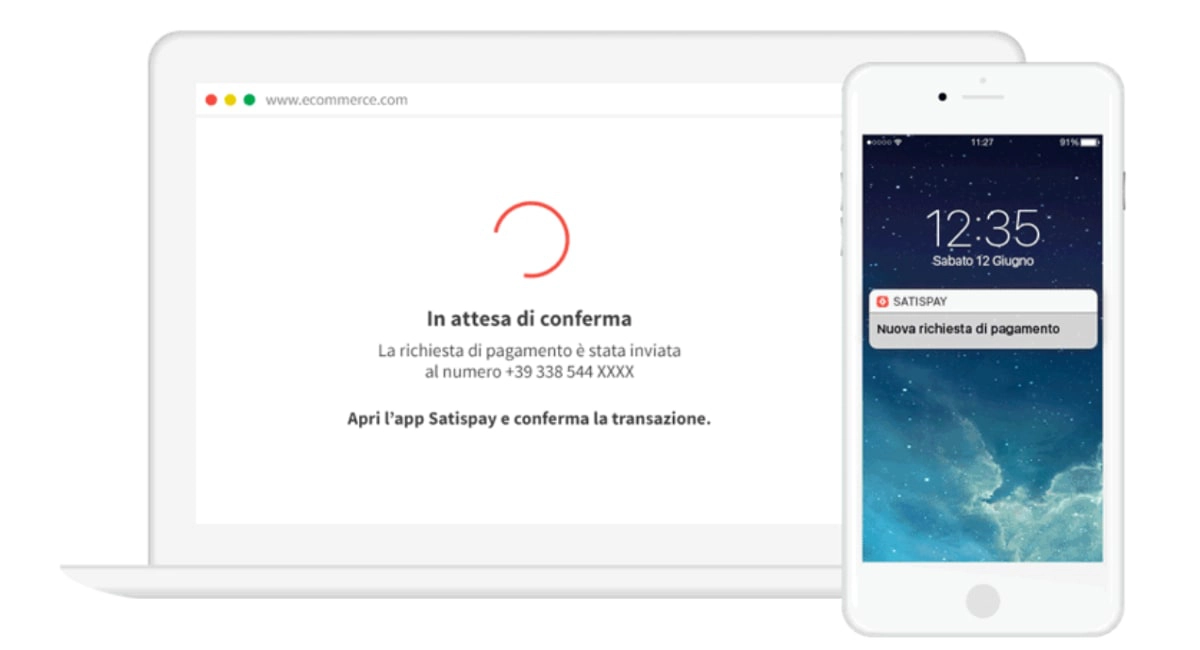

Per effettuare la transazione, il cliente (che deve essere anche utente Satispay) inquadra con l’app il codice QR che appare sullo schermo del computer oppure immettere il numero di cellulare per ricevere una notifica.

In entrambi i casi si viene rimandati alla pagina di check-out dell’applicazione, dove si potrà confermare il pagamento.

Come abbiamo già sottolineato, per poter utilizzate Satispay è necessario che gli stessi clienti siano iscritti al servizio.

Essendo poco diffuso rispetto ai classici metodi di pagamento non può competere né sostituire altre modalità.

Gli esercenti hanno comunque un buon incentivo ad usarlo. La commissione sulle transazioni a distanza è molto conveniente: sugli importi pari o inferiori a 10 euro si applica solo l’1,50%, mentre sugli importi superiori a 10 euro si aggiunge una commissione fissa di 20 cent.

Pro

Contro

PayPal Business

Da pioniere dei pagamenti online, PayPal è ampiamente conosciuto in tutto il mondo. La popolarità del marchio e il programma di protezione acquisti rendono questa soluzione una delle preferite dai consumatori, meno dagli esercenti.

Registrarsi e aprire un account PayPal Business è facile e veloce.

Le somme incassate finiscono sul conto di moneta elettronica, dal quale il commerciante potrà trasferirle verso il proprio conto corrente bancario. L’operazione di trasferimento richiede qualche giorno lavorativo.

| Link | |

| Sistema | Già integrato con gli strumenti di pagamento. Codici disponibili per l’inserimento di pulsanti e gateway su siti e-commerce. |

| Metodi |

|

| Accredito | Immediato nell’account di moneta elettronica. I trasferimenti manuali verso conto corrente richiedono circa 2 giorni lavorativi. |

| Tariffe | In Euro 3,40 % + 0,35 € Altra valuta Tariffa aggiuntiva 0,50-2,00% |

| Link | |

| Sistema | Già integrato con gli strumenti di pagamento. Codici disponibili per l’inserimento di pulsanti e gateway su siti e-commerce. |

| Metodi |

|

| Accredito | Immediato nell’account di moneta elettronica. I trasferimenti manuali verso conto corrente richiedono circa 2 giorni lavorativi. |

| Tariffe | In Euro 3,40 % + 0,35 € Altra valuta Tariffa aggiuntiva 0,50-2,00% |

Gateway, link di pagamento, codici QR, fatture e pulsanti non prevedono spese fisse, mentre il terminale virtuale e gli strumenti avanzati implicano un canone mensile di 29 euro.

Non vi sono vincoli contrattuali di permanenza, dunque il servizio può essere disdetto in qualsiasi momento senza penali.

La commissione per le transazioni nazionali ammonta al 3,40% + 35 cent: al confronto con le altre soluzioni risulta decisamente salata. Nonostante ciò, grazie alla fiducia accordata dai consumatori rimane uno dei sistemi più utilizzati nei negozi online.

Ai pagamenti internazionali va ad aggiungersi una tariffa extra (0,5 – 2,00%) a seconda della valuta del cliente.

Immagine: PayPal

Sebbene sia fondamentale implementare PayPal sul proprio sito web per i motivi appena indicati, sarebbe opportuno associarvi un gateway di pagamento più economico, ad esempio una soluzione senza canone.

Si segnalano, tra gli aspetti negativi, le molte lamentele degli esercenti rispetto a sospensioni del conto nonché ad un’assistenza non propriamente efficiente.

Non è dunque una soluzione consigliata per le sue tariffe, ma allo stesso tempo è indispensabile per assicurarsi il favore dei tanti consumatori che usano PayPal.

Pro

Contro

Esempi di spesa in base all’importo della transazione

Se in alcuni casi è fondamentale assicurarsi la disponibilità di taluni servizi o metodi di pagamento, in tutti i casi si cerca la soluzione più economica.

Tra canone, commissione fissa e variabile non è facile avere un quadro chiaro dei costi.

Nella seguente tabella abbiamo calcolato la spesa complessiva in funzione dell’importo di una singola transazione.

Abbiamo preso come riferimento i seguenti importi: 5, 10, 20, 50 e 100 euro. Quanto si paga per ognuno di questi importi?

| Importo transazione: |

5 € | 10 € | 20 € | 50 € | 100 € |

| Commissione complessiva: | |||||

| Revolut | 0,25 € (5%) |

0,30 € (3%) |

0,40 € (2%) |

0,70 € (1,4%) |

1,20 € (1,2%) |

| Stripe | 0,325 € (6,5%) |

0,40 € (4%) |

0,55 € (2,75%) |

1,00 € (2%) |

1,75 € (1,75%) |

| PayPlug | 0,31 € (6,2%) |

0,37 € (3,7%) |

0,49 € (2,45%) |

0,85 € (1,7%) |

1,45 € (1,45%) |

| SumUp | 0,125 € (2,5%) |

0,25 € (2,5%) |

0,50 € (2,5%) |

1,25 € (2,5%) |

2,50 € (2,5%) |

| Satispay | 0,075 € (1,5%) |

0,35 € (3,5%) |

0,50 € (2,5%) |

0,95 € (1,9%) |

1,70 € (1,7%) |

| XPay | 0,41 € (8,2%) |

0,53 € (5,3%) |

0,77 € (3,85%) |

1,49 € (2,98%) |

2,69 € (2,69%) |

| PayPal | 0,52 € (10,4%) |

0,69 € (6,9%) |

1,03 € (5,15%) |

2,05 € (4,1%) |

3,75 € (3,75%) |

Dal confronto emerge che l’incidenza delle tariffe è maggiore sulle transazioni di piccolo importo.

Satispay è la soluzione più economica ma, per i motivi spiegati in precedenza, abbiamo visto che è da considerarsi una modalità di pagamento accessoria e non come l’unico metodo per ricevere pagamenti online. Trattasi infatti di un sistema a sé, utilizzabile solo dai consumatori registrati.

SumUp è un buon compromesso per chi elabora prevalentemente transazioni di basso importo, soprattutto tra 1 e 20 euro. Anche al di sopra di questa soglia mantiene un’incidenza ragionevole, anche se non la più bassa.

Revolut è un’ottima soluzione sia dal punto di vista tariffario che pratico. Propone commissioni molto competitive e molteplici strumenti di pagamento, oltre che il conto multivaluta. Seguono, in ordine, Stripe e PayPlug.

XPay gode di popolarità grazie al marchio Nexi, tuttavia le commissioni del piano Easy sono poco convenienti. In aggiunta alla tariffa sul transato, ricordiamo che c’è anche un canone fisso da pagare.

Non è una novità che PayPal sia tra i sistemi di pagamento più costosi per i commercianti sul web, eppure lo vediamo ovunque. Per quale motivo? Perchè per i consumatori è pratico, sicuro, affidabile e gratuito; non a caso è utilizzato da quasi 400 milioni di persone in tutto il mondo. Non è strettamente necessario, ma in molti sono spinti ad acquistare online dalla rapidità offerta dal suo sistema.