Abbiamo esaminato una selezione delle migliori carte prepagate per scovare le soluzioni più interessanti del 2024.

Nella scelta abbiamo tenuto conto delle caratteristiche più ricercate dagli italiani:

- IBAN (meglio se italiano)

- Accredito stipendio

- Domiciliazione utenze (utile per pagare servizi in abbonamento)

- Pagamento bollette e bollettini (e relative commissioni)

- Uso all’estero e online

Partiamo con una tabella di riepilogo, proseguiamo poi con un esame delle singole ricaricabili, dei loro pro e contro.

| Prepagata | Caratteristiche | Link |

|---|---|---|

|

*** |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Al momento Mooney non accetta nuovi clienti |

| Prepagata | Caratteristiche | Link |

|---|---|---|

|

*** |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

NOTA: al momento non è possibile attivare prepagate Mooney

|

Al momento Mooney non accetta nuovi clienti |

Qual è la migliore prepagata del 2024?

Di seguito scopriamo pregi e difetti delle carte selezionate:

Hype

Pro

Contro

Sempre più simile a un conto corrente, la carta prepagata Hype è disponibile in due versioni.

Vediamo i dettagli in tabella:

| Hype | Piano base | Next |

|---|---|---|

| Canone mensile | Assente | 2,90 € |

| Carta virtuale | Inclusa | |

| Carta fisica | Opzionale (9,90 € una tantum) |

Inclusa |

| Prelievi contante | Gratis fino a 250 € ogni mese, poi 2 € | Sempre gratuiti |

| Ricarica con bonifico | Gratuita | |

| Ricarica con carta | 0,90 € | Gratuita |

| Ricarica in contanti | 2,50 € | 2,00 € |

| Bonifico in uscita | Gratuito | |

| Limite saldo | 15.000 €/anno

*compilando il questionario antiriciclaggio il limite viene eliminato |

Illimitato |

| Polizze incluse | – |

|

| Coupon | In fase di registrazione usa il codice CIAOHYPER per ricevere 5 o 20 € rispettivamente con Hype base o Next | |

| Richiedi su | ||

| Hype | Piano base | Next |

|---|---|---|

| Canone mensile | Assente | 2,90 € |

| Carta virtuale | Inclusa | |

| Carta fisica | Opzionale (9,90 € una tantum) |

Inclusa |

| Prelievi contante | Gratis fino a 250 € ogni mese, poi 2 € | Sempre gratuiti |

| Ricarica con bonifico | Gratuita | |

| Ricarica con carta | 0,90 € | Gratuita |

| Ricarica in contanti | 2,50 € | 2,00 € |

| Bonifico in uscita | Gratuito | |

| Limite saldo | 15.000 €/anno

*compilando il questionario antiriciclaggio il limite viene eliminato |

Illimitato |

| Polizze incluse | – |

|

| Coupon | In fase di registrazione usa il codice CIAOHYPER per ricevere 5 o 20 € rispettivamente con Hype base o Next | |

| Richiedi su | ||

Hype è una carta prepagata italiana affidabile e sicura (Gruppo Sella), oltre che economica.

Entrambe le versioni della ricaricabile forniscono IBAN italiano per inviare e ricevere bonifici senza alcun costo.

Nel 2024 è stato rimosso il limite di saldo annuo anche dal piano gratuito, nonostante ciò l’accredito stipendio è abilitato solo sul piano Hype Next.

Precisiamo poi che per eliminare i limiti di ricarica e saldo si dovrà compilare il questionario antiriciclaggio (lo stesso previsto per i conti correnti bancari).

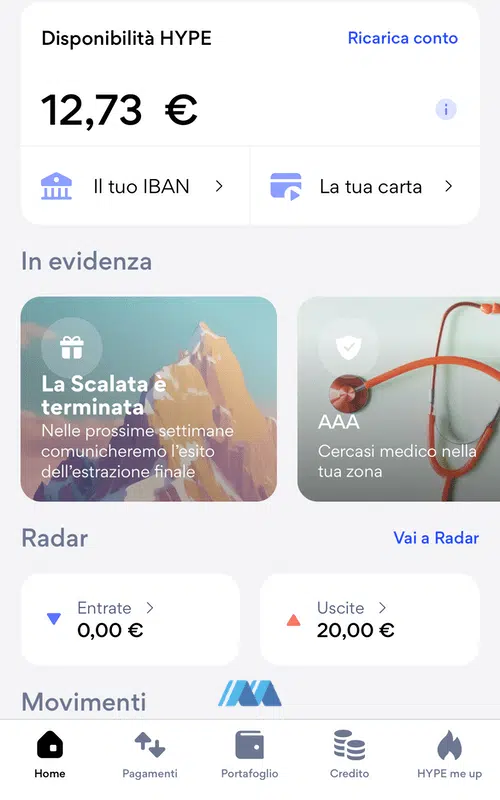

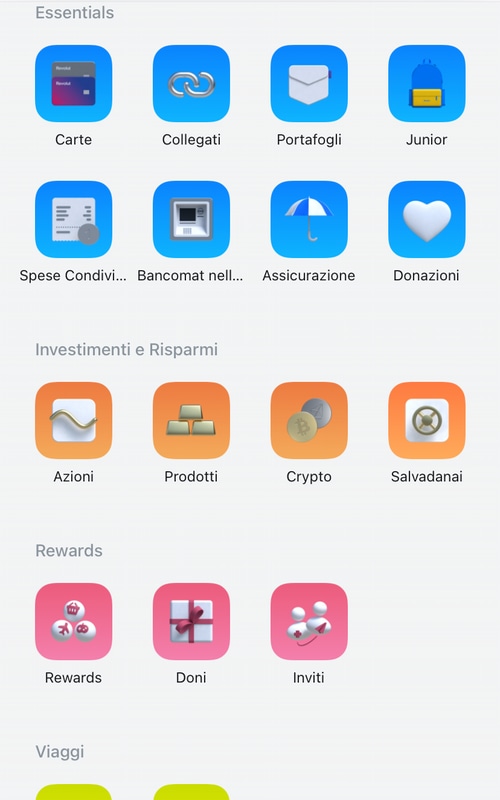

Pagina principale app Hype

Con la novità sui massimali Hype senza canone diventa molto più appetibile, ma il piano Next continua ad avere i suoi vantaggi rispetto alla prepagata senza canone.

Innanzitutto, come anticipato, è possibile accreditare lo stipendio solo su Next. I prelievi senza commissioni fanno gola agli utenti “affezionati” all’uso di contante, così come le tariffe più basse sul pagamento di bollette e bollettini dedicate proprio agli utenti che sottoscrivono il piano con canone.

La nostra esperienza con Hype è positiva. Abbiamo effettuato la registrazione in pochi minuti e attivato altrettanto velocemente conto e carta virtuale, perfettamente funzionante con Apple Pay e Google Pay anche per pagare in negozio.

Pagina pagamenti

Tra le funzionalità disponibili in app troviamo:

- Scambio istantaneo tra utenti

- Pagamento bollettini, bollo auto

- Divisione conto

- Conto deposito per risparmiare

- Prestiti personali

Interessanti le coperture assicurative incluse in Next, alle quali potremo fare affidamento in caso di controversie sugli acquisti, furto dei contanti prelevati, guasto di elettrodomestici, assistenza medica telefonica 24 ore su 24 e visite mediche di urgenza.

In conclusione, riteniamo Hype la migliore prepagata italiana.

Scopri altre funzioni nella Recensione Hype

Revolut

Pro

Contro

Revolut è una delle soluzioni più interessanti del momento, nonostante ciò presenta qualche svantaggio che a nostro avviso è bene sottolineare.

| Revolut | Standard | Premium |

|---|---|---|

| Canone mensile | Gratis | 9,99 € |

| Carta virtuale | Inclusa | |

| Carta fisica | Opzionale (5,99 € una tantum) |

Inclusa |

| Prelievi contante | Gratis fino a 200 € ogni mese, poi 2 % | Gratis fino a 400 € ogni mese, poi 2 % |

| Ricarica con bonifico o carta |

Gratis | |

| Ricarica in contanti | Non disponibile | |

| Bonifico in uscita | Gratis | |

| Limite saldo | Illimitato | |

| Polizze incluse | – |

|

| Richiedi su | ||

| Revolut | Standard | Premium |

|---|---|---|

| Canone mensile | Gratis | 9,99 € |

| Carta virtuale | Inclusa | |

| Carta fisica | Opzionale (5,99 € una tantum) |

Inclusa |

| Prelievi contante | Gratis fino a 200 € ogni mese, poi 2 % | Gratis fino a 400 € ogni mese, poi 2 % |

| Ricarica con bonifico o carta |

Gratis | |

| Ricarica in contanti | Non disponibile | |

| Bonifico in uscita | Gratis | |

| Limite saldo | Illimitato | |

| Polizze incluse | – |

|

| Richiedi su | ||

L’offerta risulta un po’ caotica a causa della presenza di numerosi piani tariffari. In questo confronto prendiamo in considerazione i due più rilevanti: Standard e Premium.

Differenze notevoli nei costi ma naturalmente anche nei servizi inclusi.

Revolut Standard è una buona carta prepagata senza canone, con bonifici nazionali senza commissioni e possibilità di plafond illimitato.

Qualche problema potrebbe sorgere per la domiciliazione delle utenze nonché per l’accredito dello stipendio: l’IBAN lituano non è sempre accettato da tutte le società.

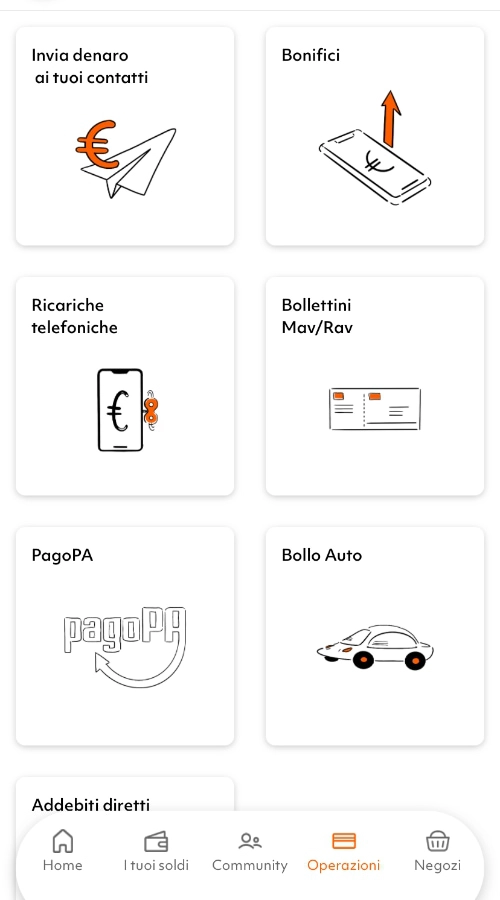

Schermata principale app Revolut.

Alcuni dei servizi disponibili.

Un altro svantaggio riguarda le incombenze previste dal fisco. Essendo un conto estero (lo si può intuire proprio dall’IBAN non italiano), in caso di giacenza media annua superiore a 5.000 euro si è tenuti a comunicare tale dato nella dichiarazione dei redditi.

Tale comunicazione serve per l’addebito dell’imposta di bollo, applicata in modo automatico sui conti italiani ma non su quelli esteri.

Per evitare l’onere della comunicazione fiscale dovremo fare attenzione a non superare la sopraindicata giacenza media, ma questo implica un uso poco frequente della carta.

Rimane la migliore prepagata da usare per transazioni in moneta diversa dall’Euro, ad esempio quando si viaggia fuori Europa. È infatti una delle poche ad applicare una minima maggiorazione sul tasso di cambio.

Tinaba

Pro

Contro

Tinaba è una soluzione particolare, una sorta di all-in-one.

Vediamo perché:

| Tinaba | Start | Premium |

|---|---|---|

| Canone mensile | Gratis | 5,99 € |

| Carta virtuale | Inclusa | |

| Carta fisica | Opzionale (7,99 € una tantum) |

|

| Prelievi contante | 12 gratis ogni anno, poi 2 € | Gratis |

| Ricarica con bonifico | Gratis | |

| Ricarica con carta | 1,49 € per importi < 150 € | Gratis |

| Trasferimento su prepagata | 2 gratis ogni mese, poi 0,99 € | Gratis |

| Ricarica in contanti | Non disponibile | |

| Limite saldo | Nessuno | |

| Polizze incluse | Nessuna | |

| Richiedi su | ||

| Tinaba | Start | Premium |

|---|---|---|

| Canone mensile | Gratis | 5,99 € |

| Carta virtuale | Inclusa | |

| Carta fisica | Opzionale (7,99 € una tantum) |

|

| Prelievi contante | 12 gratis ogni anno, poi 2 € | Gratis |

| Ricarica con bonifico | Gratis | |

| Ricarica con carta | 1,49 € per importi < 150 € | Gratis |

| Trasferimento su prepagata | 2 gratis ogni mese, poi 0,99 € | Gratis |

| Ricarica in contanti | Non disponibile | |

| Limite saldo | Nessuno | |

| Polizze incluse | Nessuna | |

| Richiedi su | ||

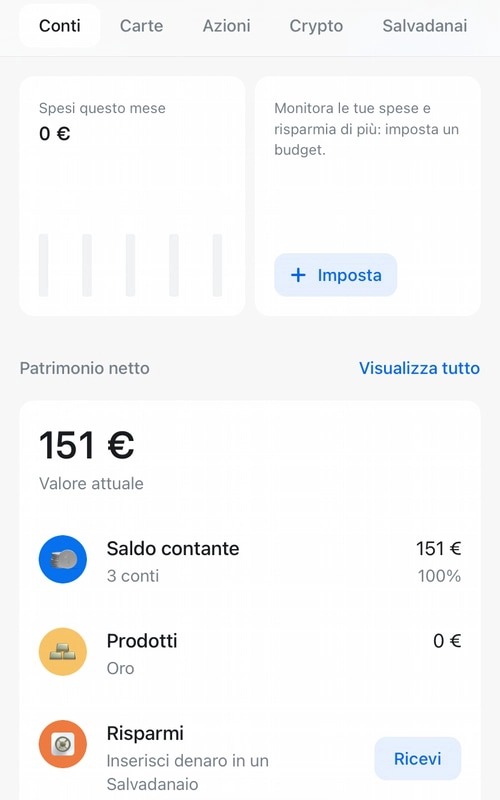

Tinaba è una soluzione formata da conto corrente bancario di Banca Profilo, conto deposito e prepagata Nexi, due prodotti in uno… o quasi.

Nel nostro test abbiamo riscontrato fin da subito la “complessità” del servizio, a partire dalla fase della registrazione.

Le funzioni dell’app Tinaba.

Pur essendo integrate in un’unica procedura, l’utente dovrà due registrazioni: una per la carta prepagata, una per il conto corrente.

Quest’ultimo richiederà anche la compilazione del questionario MiFID, come previsto dalla normativa europea.

La separazione dei due servizi rende necessario un passaggio aggiuntivo rispetto ai concorrenti.

L’importo minimo da investire è 2.000 €.

Dopo aver ricaricato il conto dovremo infatti trasferire la somma desiderata sulla prepagata; non essendo carta e conto associati in modo diretto, è l’utente a dover effettuare l’operazione. Fortunatamente avviene tutto dall’app Tinaba in modo abbastanza rapido.

Peculiarità di questa soluzione sono gli investimenti. Partendo da un minimo di 2.000 euro, è possibile investire i propri risparmi in appena qualche clic.

Il servizio si chiama RoboAdvisor è prevede di rispondere ad alcune semplici domande per l’impostazione del livello di rischio. Il resto sarà gestito in modo automatico dalla piattaforma di Banca Profilo e le somme potranno essere ritirate in qualsiasi momento.

Per approfondire dai un’occhiata alla Recensione Tinaba

Postepay

Pro

Contro

PostePay è forse la prepagata più conosciuta in Italia, ma non per questo la migliore delle carte ricaricabili:

| PostePay | Standard | Evolution |

|---|---|---|

| Canone annuo | Gratis | 15 € |

| Carta fisica | 10,00 € (attivazione) |

5,00 € (attivazione) |

| Prelievi contante | Postamat: 1,00 € ATM banca: 1,75 € |

Postamat: gratis ATM banca: 2,00 € |

| Ricarica con bonifico | Non disponibile | Gratis |

| Ricarica con carta | 1,00 € | |

| Ricarica in contanti | 2,00 € | |

| Limite saldo | 3.000 € | 30.000 € |

| Polizze incluse | Nessuna | |

| Richiedi su | ||

| PostePay | Standard | Evolution |

|---|---|---|

| Canone annuo | Gratis | 15 € |

| Carta fisica | 10,00 € (attivazione) |

5,00 € (attivazione) |

| Prelievi contante | Postamat: 1,00 € ATM banca: 1,75 € |

Postamat: gratis ATM banca: 2,00 € |

| Ricarica con bonifico | Non disponibile | Gratis |

| Ricarica con carta | 1,00 € | |

| Ricarica in contanti | 2,00 € | |

| Limite saldo | 3.000 € | 30.000 € |

| Polizze incluse | Nessuna | |

| Richiedi su | ||

PostePay Standard non ha costi fissi, tuttavia la sua operatività è molto limitata rispetto alle prepagate gratuite dei concorrenti.

Senza IBAN (dunque non può ricevere bonifici né stipendio), il suo saldo massimo non può superare 3.000 euro.

Si aggiungono commissioni elevate su prelievi e ricariche.

Insomma è consigliabile utilizzare la Standard solo per pagamenti con carta.

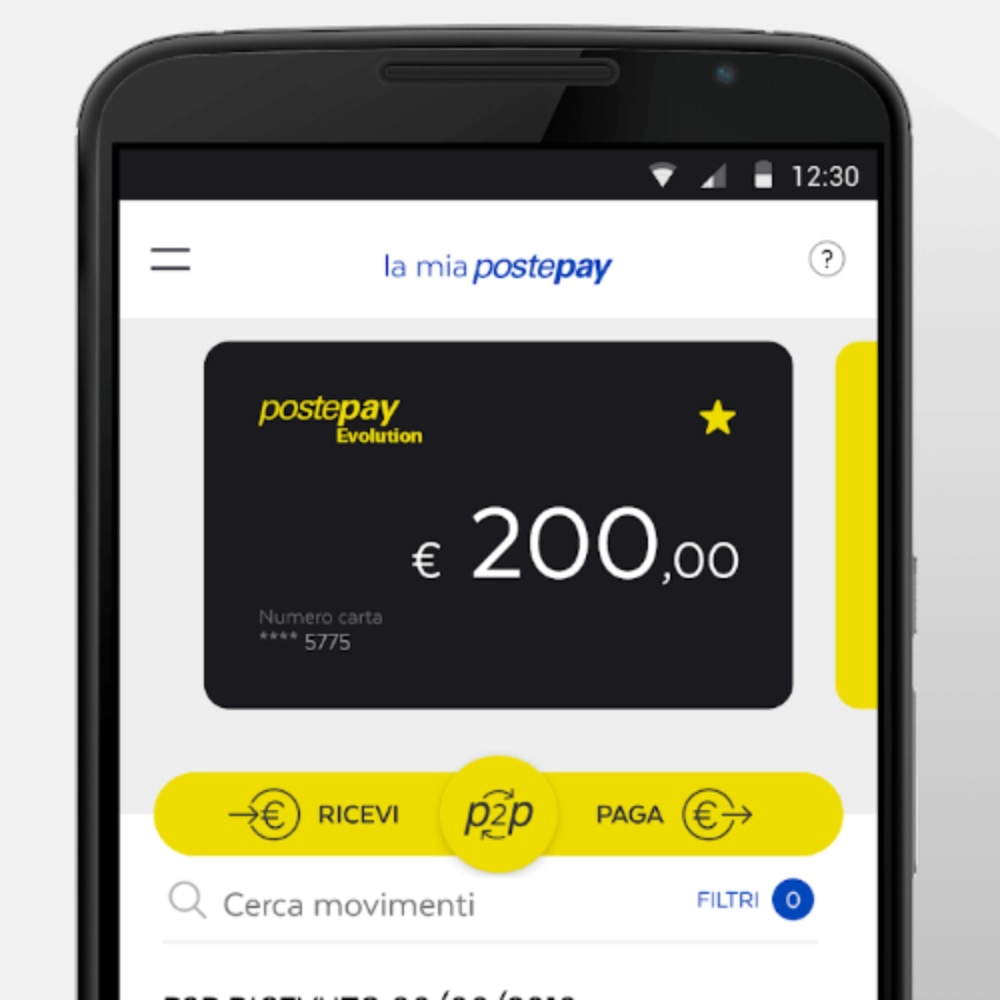

Immagine: Poste Italiane

App PostePay.

Diversa è PostePay Evolution, con IBAN e più simile a un conto corrente.

Può contenere fino a 30.000 euro ed è abilitata all’accredito stipendio e pensione.

Il canone di 15 euro l’anno equivale a 1,25 euro mensili, dunque abbastanza ragionevole.

Attenzione però alle commissioni di ricarica e prelievo: come la sua “sorella minore”, anche con la Evolution le spese possono lievitare visibilmente rispetto a quelli che sono i costi fissi.

Immagine: Poste Italiane

Operazioni disponibili.

Non vi è nulla di particolare a distinguerla dalle altre ricaricabili, anzi, rispetto alle altre sembra essere rimasta un po’ indietro.

In conclusione, riteniamo che la PostePay debba essere lasciata ai fedeli clienti di Poste Italiane. Al momento in Italia esistono alternative migliori.

Yap

Pro

Contro

Yap non è sicuramente la migliore prepagata, tuttavia abbiamo deciso di includerla nella nostra selezione perché interessante per l’utenza giovane, soprattutto per i minori di 18 anni.

| Yap | Caratteristiche | |

|---|---|---|

| Canone mensile | Gratis | |

| Carta virtuale | Inclusa | |

| Carta fisica | Opzionale (9,95 € una tantum) |

|

| Prelievi contante | 1,00 € | |

| Ricarica con bonifico | 0,90 € | |

| Ricarica con carta | 0,90 € | |

| Ricarica in contanti | Non disponibile | |

| Limite saldo | 1.500 €/mese | |

| Polizze incluse | Nessuna | |

| Richiedi su | ||

È munita di IBAN ma solo per ricevere bonifici di ricarica (soggetti peraltro a una commissione), mentre non può inviarne.

Non può neanche essere ricaricata in contanti e per ottenere la carta fisica sarà necessario sborsare quasi 10 euro.

Divisione spese.

Un aspetto positivo è la disponibilità dell’applicazione in AppGallery. Insieme a Hype, Yap è una delle poche ricaricabili a soddisfare gli utenti Huawei.

Essendo destinata ai giovani punta molto sulle funzioni di condivisione. Con gli amici (sempre che siano anche loro utenti Yap) sarà possibile dividere le spese creando gruppi e calcolando in modo automatico le quote.

L’app è efficiente e moderna, ma non offre molto altro. Una prepagata pura, forse troppo.

Mooney

Pro

Contro

Quanto costa Carta Mooney?

Scopriamo i dettagli:

| Mooney | Caratteristiche |

|---|---|

| Canone annuo | 10,00 € (0,83 €/mese) |

| Carta fisica | Inclusa |

| Prelievi contante | 2,00 € |

| Ricarica con bonifico | Gratis |

| Ricarica con carta | 2,00 € |

| Ricarica in contanti | 2,00 € |

| Bonifico in uscita | 1,00 € |

| Limite saldo | 20.000 € |

| Polizze incluse | Nessuna |

| Richiedi su | L’emissione di carte Mooney è sospesa |

| Mooney | Caratteristiche |

|---|---|

| Canone annuo | 10,00 € (0,83 €/mese) |

| Carta fisica | Inclusa |

| Prelievi contante | 2,00 € |

| Ricarica con bonifico | Gratis |

| Ricarica con carta | 2,00 € |

| Ricarica in contanti | 2,00 € |

| Bonifico in uscita | 1,00 € |

| Limite saldo | 20.000 € |

| Polizze incluse | Nessuna |

| Richiedi su | L’emissione di carte Mooney è sospesa |

Mooney è un marchio familiare agli italiani, dato che quasi tutte le tabaccherie sono convenzionate con questa società.

Solo attivandola online, tramite il pulsante presente in tabella, il primo anno non viene applicata il costo di 10 euro, mentre l’attivazione dal tabaccaio non dà diritto allo sconto promozionale.

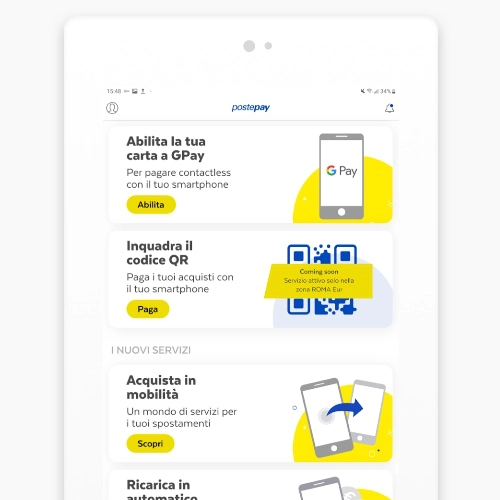

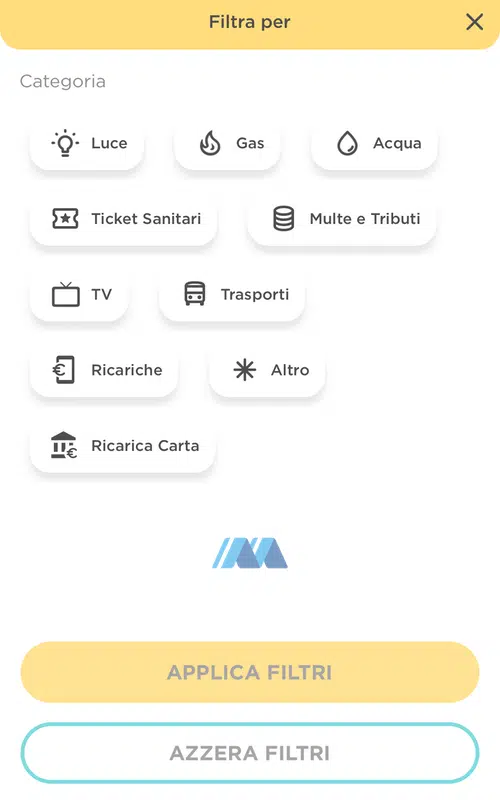

Pagina Pagamenti dell’app Mooney

Non è sicuramente la ricaricabile più economica, ma ha diversi pregi: tra cui la commissione sul pagamento di bollettini postali, bollo auto e PagoPA a un euro (generalmente è più elevata con i concorrenti e perfino con le banche).

Selezione del tipo di pagamento

Abbiamo trovato però anche diversi difetti, primo fra tutti il costo di ricarica sia con carta e con contanti. Il nostro consiglio è di effettuare ricariche più sostanziose così da evitare operazioni frequenti; in questo costo modo riusciremo a contenere le spese di ricarica.

Si può utilizzare Carta Mooney anche per domiciliare le utenze, risparmiando così 50 centesimi rispetto al pagamento del bollettino.

In ultimo segnaliamo che è più conveniente di Hype per viaggiare in paesi non Euro, dato che la maggiorazione sul tasso di cambio si ferma all’1,10%. Attenzione però ai prelievi, che prevedono una commissione elevata.

Panoramica sulle prepagate con IBAN

L’IBAN è una delle caratteristiche più ricercate nelle prepagate.

Quasi tutte le carte ricaricabili offrono il codice bancario:

| Prepagata | Codice bancario |

|---|---|

| Hype | Italiano 🇮🇹 |

| Mooney | Italiano 🇮🇹 |

| Revolut | Lituano 🇱🇹 |

| Tinaba | Italiano 🇮🇹 |

| PostePay | Standard: senza IBAN

Evolution: italiano 🇮🇹 |

| Yap | Italiano, ma solo per ricarica |

| Prepagata | Codice bancario |

|---|---|

| Hype | Italiano 🇮🇹 |

| Mooney | Italiano 🇮🇹 |

| Revolut | Lituano 🇱🇹 |

| Tinaba | Italiano 🇮🇹 |

| PostePay | Standard: senza IBAN

Evolution: italiano 🇮🇹 |

| Yap | Italiano, ma solo per ricarica |

Dei prodotti esaminati, solo la Postepay Standard (senza canone) non offre IBAN, mentre tutte le altre hanno un codice bancario (Yap solo alllo scopo di ricevere bonifici di ricarica).

Revolut fornisce un IBAN lituano che può essere ugualmente usato per inviare e ricevere bonifici, ma in alcuni casi potrebbe essere rifiutato soprattutto per le domiciliazioni di utenze italiane.

Prepagate senza canone: confronto costi e commissioni

Quello dei costi è un aspetto fondamentale delle carte prepagate, alle quali si ricorre generalmente proprio con l’obiettivo di risparmiare.

Di seguito una panoramica dei costi di attivazione e del canone mensile, ove presente:

| Emissione | Canone | |

|---|---|---|

| Hype | 9,90 € (opzionale per carta fisica) | – |

| Hype Next | – | 2,90 € / mese |

| Mooney | – | 10 € / anno (0,83 € / mese) |

| Revolut Standard | 5,99 € (opzionale per carta fisica) | – |

| Revolut Premium | – | 9,99 € / mese |

| Tinaba Start | 7,99 € (opzionale per carta fisica) | – |

| Tinaba Premium | 7,99 € (opzionale per carta fisica) | 5,99 € / mese |

| Postepay Standard | 10 € | – |

| Postepay Evolution | 5 € | 15 € / anno (1,25 € / mese) |

| Yap | 9,95 € (opzionale per carta fisica) | – |

| Emissione | Canone | |

|---|---|---|

| Hype | 9,90 € (opzionale per carta fisica) | – |

| Hype Next | – | 2,90 € / mese |

| Mooney | – | 10 € / anno (0,83 € / mese) |

| Revolut Standard | 5,99 € (opzionale per carta fisica) | – |

| Revolut Premium | – | 9,99 € / mese |

| Tinaba Start | 7,99 € (opzionale per carta fisica) | – |

| Tinaba Premium | 7,99 € (opzionale per carta fisica) | 5,99 € / mese |

| Postepay Standard | 10 € | – |

| Postepay Evolution | 5 € | 15 € / anno (1,25 € / mese) |

| Yap | 9,95 € (opzionale per carta fisica) | – |

Solo le due Postepay comportano un costo di attivazione per tutti gli utenti, mentre Revolut Standard, la versione base di Hype, Tinaba e Yap addebitano una commissione solo se l’utente decide di ordinare la carta fisica (nell’offerta base è inclusa la carta virtuale, utilizzabile anche per pagare in negozio tramite Google Pay e Apple Pay).

Tra le carte prepagate senza canone, Hype emerge per le numerose funzionalità, disponibilità di prelievi gratuiti ogni mese, bonifici senza commissioni e possibilità di domiciliare pagamenti automatici, ad esempio telefono, piattaforme di streaming e così via.

Anche la versione base di Revolut è interessante, ma ricordiamo che superando cinquemila euro di giacenza media annua dovremo comunicare il dato all’Agenzia delle Entrate. Essendo un conto estero è previsto questo onere.

Tinaba Start non ha canone ma al contempo offre poche operazioni gratuite, quindi non è sicuramente da scegliere per l’assenza di costi fissi. La consigliamo perlopiù a chi intende fare un piccolo investimento gestito da Banca Profilo.

Yap è economica ma consigliata solo a utenti con poche esigenze. Infine si noti come la Postepay Standard sia “gratuita” solo nei costi fissi, poiché applica una serie di commissioni dispendiose su operazioni come prelievo e ricarica. A questo punto meglio la sua rivale Mooney, che addebita 10 euro all’anno.