Indice

In sintesi

Panoramica

Giudizio

In dettaglio

Costi e commissioni

Servizi inclusi

Terminali POS

Assistenza clienti

Recensioni utenti

Come iniziare

La nostra opinione

Panoramica su myPOS

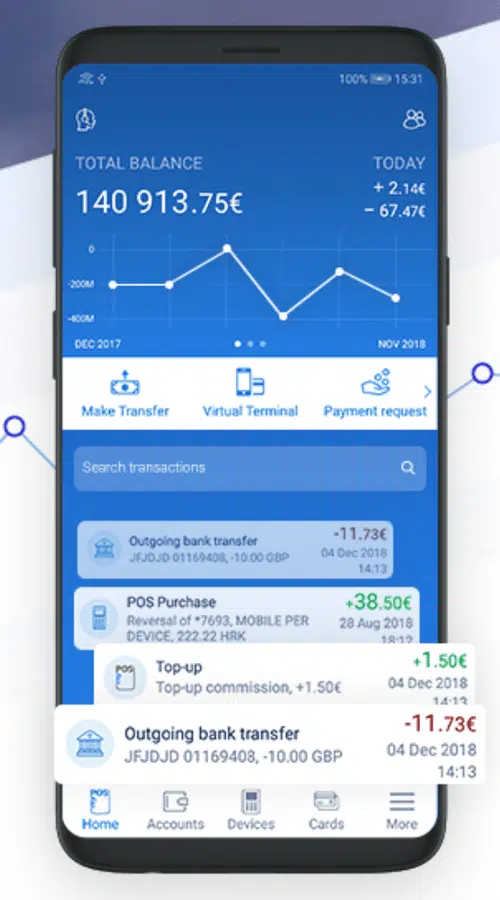

myPOS è una società che fornisce servizi per ricevere pagamenti con carta in presenza e online.

Ha sede nel Regno Unito ma opera in tutta Europa.

Il suo prodotto di punta è il POS portatile, al quale nel tempo si è aggiunta una serie di funzionalità incluse nell’offerta base.

Chi acquista un terminale del marchio ha dunque accesso a tutti i servizi.

Nella tabella seguente un riepilogo delle caratteristiche principali dell’offerta:

| myPOS | Caratteristiche |

|---|---|

| Offerta | Senza canone, con commissioni sulle transazioni |

| Prezzo POS | da 29 € a 249 € (per l’acquisto visita il sito ufficiale) |

| Tipo di terminale | POS portatile con SIM dati inclusa |

| Servizi inclusi |

|

| Carte accettate |      |

| myPOS | Caratteristiche |

|---|---|

| Offerta | Senza canone, con commissioni sulle transazioni |

| Prezzo POS | da 29 € a 249 € (per l’acquisto visita il sito ufficiale) |

| Tipo di terminale | POS portatile con SIM dati inclusa |

| Servizi inclusi |

|

| Carte accettate |      |

Dopo aver eseguito la registrazione si potrà scegliere il dispositivo più adatto alle proprie esigenze e acquistarlo. Il POS più economico costa 29 €.

Il terminale viene spedito per corriere e una volta ricevuto si potrà iniziare subito a ricevere pagamenti con carta.

Cosa ha di particolare myPOS? Gli accrediti istantanei.

Quando elaboriamo una transazione, in pochi istanti l’importo sarà disponibile sul conto esercente al netto delle commissioni.

L’utente potrà pagare e prelevare con la carta inclusa nell’offerta, oppure trasferirli sul proprio conto corrente tramite bonifico. A tal riguardo urgono alcuni chiarimenti, per i quali rimandiamo più avanti alla sezione dedicata all’analisi di costi e commissioni.

Il nostro giudizio

Prodotto

Buono

A seconda delle necessità si può scegliere tra un terminale a buon prezzo e uno più caro ma avanzato nelle funzionalità e nelle specifiche tecniche. La configurazione iniziale è molto semplice, non richiede l’intervento di un tecnico. Altrettanto facile è l’uso dei dispositivi, soprattutto del Pro il cui funzionamento è simile a quello di un telefono Android. Funzionano in modo efficiente in Italia e in Europa.

Costi e commissioni

Discreto

Nessun costo fisso e una tariffa ragionevole sulle carte europee, eppure non lo promuoviamo con convinzione. Alcune voci di spesa devono essere ben chiare prima della sottoscrizione per evitare di ricevere sorprese. Gli accrediti finiscono infatti sul conto myPOS e per trasferirli è prevista una commissione elevata, di diversi euro a operazione. Sta all’utente regolarsi con il numero di trasferimenti al fine di evitare elevati costi di gestione del servizio.

Servizi a valore a aggiunto

Buono

Tra i punti di forza di questa soluzione vi sono i servizi a valore aggiunto. Si potrà implementare il sistema myPOS sul proprio sito e-commerce per ricevere pagamenti online, creare un negozio online con strumenti intuitivi e semplici da usare, inviare richieste via link per ricevere pagamenti con carta a distanza. Interessante è la possibilità di effettuare ricariche telefoniche direttamente dal terminale, così da offrire un servizio aggiuntivo ai propri clienti.

Registrazione

Discreto

La procedura online fila liscia, mentre nella fase successiva – quella della verifica – si riscontra qualche fastidio di troppo. Viene richiesta documentazione varia per i controlli sulla legittimità dell’impresa, tra cui estratto conto e certificato di residenza. Secondo le testimonianze degli utenti vi è un eccesso di meticolosità che finisce per rallentare l’attivazione del servizio.

Trasparenza

Da migliorare

Questo è l’aspetto che dovrebbe essere curato maggiormente. Sebbene sul sito vengano riportate tutte le tariffe, sulla pagina Prezzi sono messe in evidenza le sole commissioni sul transato. Per scoprire le altre voci di spesa occorre cliccare, in fondo alla suddetta pagina, su un minuscolo link che non salta subito all’occhio. A nostro avviso dovrebbe essere comunicata in modo più trasparente la commissione (non proprio trascurabile) sul trasferimento dei fondi verso un conto corrente esterno a myPOS.

Assistenza clienti

Discreto

Diverse modalità di contatto, inclusa una linea telefonica attiva tutti i giorni della settimana. Detto ciò, la qualità del supporto cala quando si tratta di pratiche burocratiche. Con l’aumento nel numero di utenti inizia qualche critica anche rispetto ai tempi di risposta via e-mail; alcuni utenti affermano addirittura di non aver mai ricevuto una risposta. Si può fare meglio.

Costi e commissioni

Analizziamo con attenzione alcune voci di spesa della soluzione myPOS.

Partiamo con un riepilogo delle condizioni economiche da non sottovalutare:

| myPOS | Costi |

|---|---|

| Canone | Assente |

| Prezzo POS (una tantum) |

Si sceglie tra:

|

| Transazioni con carte personali, emesse in UE e UK |

1,20 % |

| Transazioni American Express |

2,45 % |

| Transazioni con carte commerciali emesse in UE e UK | 2,55 % |

| Tutte le altre | 2,85 % |

| Trasferimento fondi su conto corrente (bonifico) | 4 € |

| Bonifico istantaneo | 4 € |

| Inattività per 10 mesi |

|

| myPOS | Costi |

|---|---|

| Canone |

Assente |

| Prezzo POS (una tantum) |

Si sceglie tra:

|

| Transazioni con carte personali, emesse in UE e UK |

1,20 % |

| Transazioni American Express |

2,45 % |

| Transazioni con carte commerciali emesse in UE e UK | 2,55 % |

| Tutte le altre | 2,85 % |

| Trasferimento fondi su conto corrente (bonifico) | 4 € |

| Bonifico istantaneo | 4 € |

| Inattività per 10 mesi |

|

Si sostiene una spesa iniziale (una tantum) per l’acquisto di un POS, in seguito si paga in base all’uso effettivo del servizio.

La commissione sulle carte europee personale è assolutamente ragionevole se consideriamo che è un servizio senza canone.

Sconsigliamo invece myPOS nel caso in cui si ricevono molti pagamenti da carte aziendali o emesse fuori Europa, ad esempio se si ha un’attività in zone turistiche o di affari.

Veniamo ora alla parte dolente, ossia la commissione sui bonifici.

Il bonifico è l’unico modo per trasferire gli incassi su un conto corrente esterno. Gli accrediti vengono infatti eseguiti sul conto esercente di myPOS, che non è un conto bancario e il cui uso è dispendioso (bonifici e prelievi di contante comportano tariffe elevate).

Non entusiasmatevi troppo, dunque, per il conto business incluso. Fatta eccezione per i pagamenti con carta myPOS, tutto il resto si rivela alquanto costoso. La migliore opzione è il trasferimento dei fondi sul proprio conto corrente… che a sua volta ha costi elevati.

La buona notizia è che il bonifico non è automatico, in quanto è lo stesso esercente a eseguirlo se e quando vuole. In tal modo potrà organizzarsi e ridurre il numero di operazioni mensili, così da contenere anche la spesa complessiva del servizio.

Previsioni di spesa mensile in base al transato

Proviamo ora a fare una stima approssimativa delle spese mensili in base al volume complessivo di transazioni elaborate.

Tale previsione non può essere accurata, poiché entrano in gioco diverse variabili:

- Tipo di carta usata dal cliente

- Numero di transazioni

- Numero di trasferimenti su conto corrente

Nel nostro calcolo prendiamo in considerazione unicamente la tariffa sulle carte europee per privati (1,20 %), mentre per applicare la parte fissa della commissione (5 centesimi) abbiamo considerato un importo medio di 20 euro a transazione.

| Transato mensile | Spesa mensile |

|---|---|

| 0 € | 0 € |

| 500 € | 7,25 € |

| 1.000 € | 14,50 € |

| 2.000 € | 29,00 € |

| 3.000 € | 43,50 € |

| 5.000 € | 72,50 € |

| Transato mensile | Spesa mensile |

|---|---|

| 0 € | 0 € |

| 500 € | 7,25 € |

| 1.000 € | 14,50 € |

| 2.000 € | 29,00 € |

| 3.000 € | 43,50 € |

| 5.000 € | 72,50 € |

Prima di commentare aggiungiamo un’ulteriore nota.

Nella spesa indicata in tabella non sono inclusi i costi per il bonifico di trasferimento dei fondi su conto corrente, dunque si dovrà aggiungere – a seconda del numero di trasferimenti:

- 1 trasferimento al mese = 3 euro

- 2 al mese = 6 euro

- 3 al mese = 9 euro

- 4 al mese = 12 euro

…e così via (3 euro per singola operazione).

Dalle nostre previsioni emerge un quadro chiaro: myPOS è adatto alle piccole imprese con un volume modesto di transazioni elettroniche.

Se ogni mese si ricevono pagamenti con carta per un imposto complessivo superiore a 1.000/1.500 euro è meglio optare per altre soluzioni:

Alternative? Dai un’occhiata ai Migliori POS per piccole attività

Quali funzioni e servizi sono inclusi?

Chi acquista un POS del marchio ha accesso alle seguenti funzionalità:

Conto business

A differenza dei concorrenti, gli incassi non vengono accreditati sul conto bancario dell’utente o della sua impresa, bensì sul conto esercente fornito da myPOS.

Questo conto non è di tipo bancario, dunque presenta molti limiti operativi.

Per disporre normalmente degli incassi, l’esercente dovrà quindi eseguire un bonifico dal conto esercente al proprio conto corrente. Operazione non esattamente economica, come sottolineato nella sezione precedente di questa recensione.

Carta business

È una carta di debito aziendale associata al conto myPOS.

Può essere usata come qualsiasi carta di pagamento per:

- pagare in negozio

- pagare online

- prelevare contanti

Consente quindi di utilizzare i fondi direttamente dal conto myPOS.

I pagamenti non comportano costi, mentre sui prelievi saranno addebitati 2 o 4 euro a seconda dell’importo prelevato.

Negozio online

Si potrà allestire in breve tempo anche un negozio online. Il sito e-commerce è completamente gratuito, mentre viene addebitata una commissione per ogni pagamento ricevuto online.

Temi predefiniti aiutano l’utente a costruire le pagine dell’ecommerce senza particolare esperienza nello sviluppo web. Le possibilità di personalizzazione sono limitate rispetto alle piattaforme specializzate, ma il risultato è comunque apprezzabile.

Viene fornito gratuitamente un dominio di terzo livello (es. nome-negozio.mypos.it) ma l’utente potrà collegare un dominio di secondo livello (es. nomenegozio.it) registrato presso terze parti.

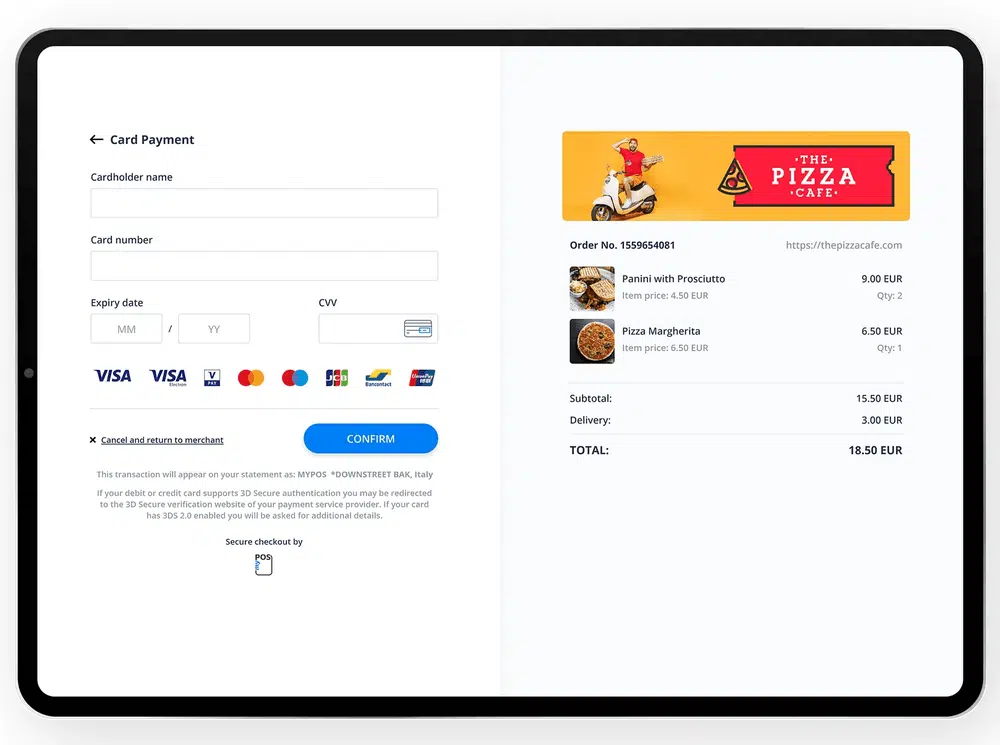

Gateway di pagamento

Se già si possiede un sito e vuole servirsi della tariffe myPOS potrà farlo grazie al gateway di pagamento, ossia il sistema che consente di ricevere pagamenti con carta online nel proprio negozio online.

L’integrazione del gateway può avvenire tramite installazione di plugin (non richiede esperienza) sulle maggiori piattaforme ecommerce, oppure con l’utilizzo delle API avvalendosi però di una persona esperta in sviluppo web.

I pagamenti online si implementano anche a siti e-commerce già esistenti.

Richieste di pagamento via link

Le richieste via link servono per la ricezione di pagamenti con carta a distanza.

Il commerciante digita l’importo e crea un apposito link da inviare al cliente tramite SMS, e-mail, Whatsapp o altre applicazioni. Il cliente clicca sul link e accede alla pagina dove potrà inserire i dati della sua carta.

A cosa serve? Questa modalità di pagamento viene utilizzata soprattutto nelle piccole attività che ricevono ordini telefonici con consegna a domicilio, per consentire al cliente di pagare in anticipo e senza contanti.

Go e Ultra sono i POS del marchio

La gamma di terminali myPOS include i modelli Go e Ultra.

Vediamo le differenze tra i dispositivi:

| myPOS | Go |

Ultra |

|

|---|---|---|---|

| Sistema operativo | Linux | Android 11 | |

| Display | LCD a colori TFT 2.4 pollici |

Touchscreen 6,5 pollici |

|

| Pagamenti | NFC Chip&PIN Banda magnetica |

NFC Chip&PIN Banda magnetica QR |

|

| Connettività | 3G/4G | 3G/4G WiFi Blutooth |

|

| Batteria | 1.500 mAh 3.7V |

3.050 mAh 7,6V |

|

| Dimensioni | 136,6 x 67,6 x 21 (mm) | – | |

| Peso | 182 g | – | |

| Stampante | Opzionale (Go Combo) | Integrata | |

| myPOS | Go |

Ultra |

|

|---|---|---|---|

| Sistema operativo | Linux | Android 11 | |

| Display | LCD a colori TFT 2.4 pollici |

Touchscreen 6,5 pollici |

|

| Pagamenti | NFC Chip&PIN Banda magnetica |

NFC Chip&PIN Banda magnetica QR |

|

| Connettività | 3G/4G | 3G/4G WiFi Blutooth |

|

| Batteria | 1.500 mAh 3.7V |

3.050 mAh 7,6V |

|

| Dimensioni | 136,6 x 67,6 x 21 (mm) | – | |

| Peso | 182 g | – | |

| Stampante | Opzionale (Go Combo) | Integrata | |

Entrambi i dispositivi sono muniti di SIM dati con traffico incluso, in modo che si possano ricevere pagamenti ovunque.

Sono disponibili due versioni del modello più economico:

- Go (senza stampante)

- Go Combo (con stampante)

Nel primo caso le ricevute sono digitali e si inviano tramite SMS. Nulla di tedioso: basta digitare il numero di cellulare del cliente nel campo che comprare dopo aver elaborato la transazione.

Nel Go Combo la stampante di ricevute cartacee non è integrata, bensì un dispositivo separato da unire al POS all’occorrenza.

È una soluzione interessante perché consente di avere entrambi le versioni del terminale. L’installazione è risultata semplicissima, giacché è bastato posare il terminale sulla stampante che fa anche da base e supporto da tavolo.

Go

Ultra

Ultra è uno smartPOS basato su Android. Il funzionamento non è diverso da quello di uno smartphone o tablet con lo stesso sistema operativo.

Le applicazioni essenziali sono già installate sul terminale, altre possono essere installate per estendere funzioni e servizi del dispositivo. Precisiamo che alcune app potrebbero essere a pagamento.

Tra i programmi disponibili compaiono itTaxi Driver per gestire la richiesta di corse direttamente dal terminale, Puntoricarica per ricaricare il credito telefonico, RT e POS per adeguarsi alla normativa sul Registratore Telematico, Satispay Business per semplificare la ricezione di pagamenti QR tramite l’ormai noto servizio italiano.

Le applicazioni opzionali possono essere scaricate dall’app store già presente sul dispositivo.

Come contattare l’assistenza clienti?

myPOS mette a disposizione diversi canali di assistenza:

- Telefono

- Punto vendita

L’assistenza telefonica è ben organizzata, con due numeri da chiamare a seconda dei casi (supporto tecnico, blocco della carta business). Sul sito web non viene comunicato il tempo di attesa medio per parlare con un operatore.

Se non si ha necessità di un riscontro istantaneo è possibile scrivere ad un apposito indirizzo e-mail. Questo metodo è consigliabile in quanto permette di spiegare in dettaglio il problema, eventualmente allegando screenshot o documenti.

Chi si trova a Milano, Roma o Napoli può infine recarsi nel punto vendita fisico.

Recensioni degli utenti

Abbiamo cercato le recensioni degli utenti per verificare il grado di soddisfazione con un’esperienza diretta e quotidiana.

Buona parte degli utenti sembrano essere soddisfatti, con testimonianze prevalentemente positive. Si conferma l’efficienza del terminale rilevata anche nel nostro test: elaborazione rapida della transazione e accredito sul conto esercente in pochi minuti.

Non mancano però le opinioni negative, fondamentali per individuare le criticità del servizio.

Come sottolineato anche da noi nella sezione dedicata ai costi, gli utenti si lamentano delle commissioni elevate su bonifico e prelievo. Ribadiamo dunque l’importanza di valutare tali tariffe oltre a quelle sul transato.

Alcune testimonianze parlano di una scarsa tempestività nelle risposte via mail, a causa della quale è talvolta necessario telefonare all’assistenza anche per questioni meno urgenti.

Non sono trascurabili le critiche rivolte alla fase di verifica post-registrazione. Le continue richieste di documentazione aggiuntiva può risultare alquanto fastidiosa, oltre che rallentare in modo significativo i tempi di attivazione del servizio.

Come registrarsi e acquistare un POS

Chi può aprire un account myPOS?

- Ditte individuali e lavoratori autonomi

- Società a responsabilità limitata

- Società di persone

- Società pubbliche

Gli enti di beneficenza non regolamentati non saranno accettati.

La registrazione inizia indicando un’indirizzo mail, numero di cellulare e scegliendo la password contenente maiuscole, minuscole e simboli.

Si procede con la compilazione delle informazioni personali (nome e cognome, data e luogo di nascita, cittadinanza), poi si passa alle informazioni sull’azienda (forma legale, amministratore dell’impresa).

Nel caso in cui non sia l’amministratore dell’azienda a eseguire la registrazione sarà necessario fornire un documento di autorizzazione (es. procura).

Dopo aver accettato termini e condizioni e confermato la richiesta di registrazione si riceverà via SMS un codice temporaneo (OTP) per verificare il telefono. Poco dopo si riceve anche una mail, all’interno della quale si dovrà cliccare sul link per la verifica dell’indirizzo email.

Come si effettua la verifica dell’identità?

Dopo aver confermato l’indirizzo e-mail si scarica l’app myPOS e si accede utilizzando le credenziali (e-mail e password) indicate nella prima fase della registrazione.

Sarà richiesto di completare l’identificazione con un documento in corso di validità.

Si può usare, in alternativa:

- carta d’identità

- passaporto

Non è consentito l’uso della patente.

L’utente non dovrà fare altro che seguire le istruzioni che appaiono sullo schermo (scatto di un selfie con documento a vista, rispettando i contorni che appaiono sul display).

Raccomandiamo di confermare lo scatto solo se tutti gli elementi sono visibili in modo chiaro, dunque niente riflessi della luce o movimenti che rendono sfocata l’immagine. In caso contrario si rischia di allungare ulteriormente i tempi di attivazione.

La nostra opinione

Pratico ed efficiente ma le condizioni economiche vanno esaminate con attenzione.

L’assenza del canone non deve ingannare.

Il conto myPOS sul quale vengono accreditate le transazioni non può sostituire un conto corrente bancario, dunque sarà necessario trasferire i fondi sul proprio conto corrente, e ogni trasferimento comporta una commissione a nostro avviso irragionevole.

Nondimeno sono diverse le circostanze in cui questa soluzione può effettivamente essere vantaggiosa.

Chi lavora in diversi paesi europei può utilizzare i terminali del marchio per ricevere pagamenti con carta in tutto il continente. Forse l’unico servizio a permettere l’uso transfrontaliero.

Può altresì essere utile come POS secondario per offrire ulteriori servizi ai clienti (es. ricariche telefoniche, pagamenti con carta a distanza) o ancore per consentire il pagamento con American Express, JCB e UnionPay.