Il POS mobile è un’alternativa al classico terminale fisso o portatile. Si collega via Bluetooth a un telefono Android o iPhone e si gestisce tramite app.

A questo tipo di dispositivo sono solitamente associati piani tariffari non vincolanti, senza canone.

Per tale ragione viene spesso utilizzato da attività con un basso transato elettronico, ad esempio piccoli negozi, liberi professionisti e lavoratori autonomi.

Nel presente articolo scopriamo quali sono i migliori POS mobile del 2025 e come scegliere l’opzione più economica, mettendo a confronto caratteristiche, costi e commissioni, pro e contro delle offerte.

Iniziamo con una tabella di riepilogo e un giudizio sintetico, poi passiamo in rassegna le condizioni economiche delle singole soluzioni:

| POS mobile | Caratteristiche | Richiedi |

|---|---|---|

SumUp Lite (4.2/5) |

|

|

| myPOS Go (3.9/5) |

|

|

| Revolut Reader  (3.7/5) |

|

|

| Nexi mobilePOS (3.7/5) |

|

|

| Poste Italiane mPOS (3.7/5) |

|

|

| Zettle by PayPal  (3.6/5) |

|

|

| Stripe (3.6/5) |

Prezzo 59 € Commissioni 1,4-2,9% + 0,10€ Senza canone Per soluzioni omnichannel |

| POS mobile |

Info | Richiedi |

|---|---|---|

| SumUp Lite  (4.2/5) (4.2/5) |

|

|

| myPOS Go |

|

|

| Revolut Reader  (3.7/5) (3.7/5) |

|

|

| Nexi mobilePOS |

|

|

| Poste mPOS |

|

|

| Zettle by PayPal |

|

|

| Stripe |

Prezzo 59 € Commissioni 1,4-2,9% + 0,10€ Senza canone Per soluzioni omnichannel |

I migliori POS secondo la nostra ricerca

Abbiamo eseguito test ed esaminato le condizioni economiche per valutare terminali e offerte secondo criteri specifici.

Il presente confronto si rivolge a micro imprese o professionisti che ricevono pochi pagamenti con carta perché tuttora legati all’uso del contante.

Nella tabella che segue esprimiamo un giudizio sintetico con un voto da 1 a 5.

Segue una breve valutazione incentrata sui diversi aspetti dei terminali, dunque proseguiamo con qualche dettaglio in più.

| POS | Prodotto | Costi | Extra | Contr. | Registr. |

|---|---|---|---|---|---|

| SumUp | 4 | 3.8 | 4.3 | 5 | 5 |

| myPOS | 4 | 3.7 | 4.3 | 3.8 | 3.7 |

| Revolut | 4 | 3.7 | 4.2 | 3.9 | 3.5 |

| Nexi | 3.7 | 3.8 | 3.8 | 4 | 4 |

| Poste | 3.6 | 3.8 | 3.6 | 5 | 3.3 |

| Zettle | 3.9 | 3.5 | 3.8 | 5 | 4 |

| Stripe | 3.6 | 3.8 | 4 | 4 | 4 |

| POS | Prodotto | Costi | Extra | Contr. | Registr. |

|---|---|---|---|---|---|

| SumUp | 4 | 3.8 | 4.3 | 5 | 5 |

| myPOS | 4 | 3.7 | 4.3 | 3.8 | 3.7 |

| Revolut | 4 | 3.7 | 4.2 | 3.9 | 3.5 |

| Nexi | 3.7 | 3.8 | 3.8 | 4 | 4 |

| Poste | 3.6 | 3.8 | 3.6 | 5 | 3.3 |

| Zettle | 3.9 | 3.5 | 3.8 | 5 | 4 |

| Stripe | 3.6 | 3.8 | 4 | 4 | 4 |

Per risparmiarvi tempo, un breve riepilogo dei migliori POS mobile per ognuna delle aree di giudizio:

Miglior prodotto

SumUp, myPOS e Revolut offrono terminali di qualità con buone prestazioni. I primi due offrono diverse opzioni in quanto a dispositivi e accessori.

Abbiamo provato tutti e tre i terminali. Il risultato è complessivamente positivo.

Ottima l’efficienza e la facilità d’uso di SumUp. La sua applicazione è intuitiva e permette all’utente di poter ricevere pagamenti fin da subito senza particolari difficoltà.

L’app Revolut Business può inizialmente risultare più caotica. Questo marchio include infatti una moltitudine di servizi, tutti raccolti all’interno della stessa applicazione. Basterà tuttavia utilizzarla qualche volta per acquisire familiarità e rapidità d’utilizzo.

Più economico

I lettori di carte per smartphone sono pensati per attività con un modesto volume di transato mensile. Se ricevi molti pagamenti con carta suggeriamo di optare per un POS portatile.

Revolut applica una commissione decisamente vantaggiosa sul transato, tuttavia applica un canone mensile di 10 euro sul conto business Basic. La presenza di questo costo fisso fa perdere tutto il suo appeal.

Occorre prestare attenzione a myPOS. Le tariffe sui pagamenti sono ragionevoli, tuttavia applica una commissione sul trasferimento degli incassi verso il proprio conto corrente. Più avanti approfondiamo questo aspetto, che in qualche modo può essere gestito.

Zettle entra di diritto nella nostra selezione in quanto precursore dei POS mobile. I costi però presentano qualche criticità. Sconsigliamo al momento questa opzione a causa dell’impossibilità di calcolare i costi seppur in modo approssimativo.

Migliori extra

Condividono il podio SumUp e myPOS.

Gli utenti dei due marchi avranno a disposizione molteplici strumenti per ricevere pagamenti con carta. Oltre che in presenza, permettono di elaborare transazioni anche a distanza (link di pagamento, negozio online).

I link di pagamento sono disponibili anche con Nexi. Il famoso marchio italiano offre un’ampia gamma di strumenti, tuttavia non sono inclusi nell’offerta POS mobile.

SumUp include altresì una piattaforma di fatturazione elettronica perfetta per autonomi in regime forfettario. La versione gratuita prevede un numero limitato di fatture attive mensili.

Con myPOS è possibile effettuare telefoniche per i propri clienti, direttamente dal terminale.

Migliori condizioni contrattuali

Questa volta, al fianco di SumUp salgono sul podio Zettle e Poste Italiane.

I loro piani a consumo non presentano vincoli. Nessun transato minimo né commissioni in caso di inattività. Ciò vuol dire che si possono riporre in un cassetto senza incorrere in addebiti “a sorpresa”.

Mettiamo in guardia da myPOS, il quale prevede una commissione di inattività. Nel caso in cui non si utilizzi il terminale per diversi mesi sarà addebitata una commissione fissa.

Registrazione e trasparenza

Ancora una volta siamo costretti a ripeterci segnalando SumUp come miglior prodotto.

La richiesta del terminale è resa piacevole da una grafica intuitiva che semplifica tutti i passaggi. I tempi di attivazione sono in genere rapidi, così come la spedizione del dispositivo.

Grazie al piano tariffario basilare e all’assenza di condizioni vincolanti ne beneficia anche la trasparenza. Nessun costo nascosto o camuffato.

Migliore assistenza

Premessa: tutte le soluzioni qui recensite dovrebbero curare di più il servizio clienti. Nessuno raggiunge la piena sufficienza.

Un supporto discreto lo offre SumUp, il cui limite è rappresentato dai tempi di risposta ma quantomeno è efficace nel risolvere i problemi.

Il peggiore è Zettle, la cui assistenza sembra ormai inesistente nonostante l’acquisizione da parte di PayPal.

Per conoscere ulteriori dettagli sulle singole soluzioni, procedi nella lettura del presente articolo.

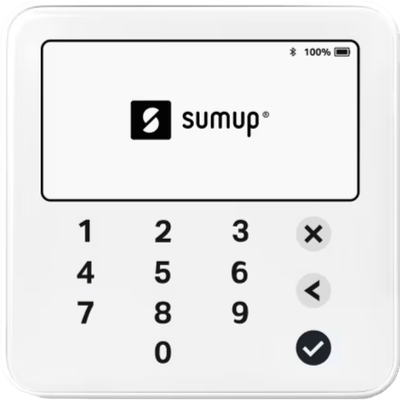

SumUp Lite

Pro

Contro

SumUp Lite è il lettore di carte del noto brand europeo. Lo stesso marchio mette a disposizione un POS portatile autonomo (Solo).

Questa soluzione permette altresì di ricevere pagamenti a distanza, creare velocemente un piccolo negozio online, ricevere gli incassi anche durante il fine settimana.

Vediamo subito caratteristiche e costi dell’offerta SumUp:

| Info | |

|---|---|

| Prezzo terminale | 25 € |

| Canone | Assente |

| Commissione | 1,95 % su tutte le carte |

| Accredito incassi | 1 giorno incluso weekend su conto SumUp o 2 giorni lavorativi su qualsiasi conto corrente |

| Carte accettate |        |

| Vai al link per attivare SumUp |

| Info | |

|---|---|

| Prezzo terminale | 25 € |

| Canone | Assente |

| Commissione | 1,95 % su tutte le carte |

| Accredito incassi | 1 giorno incluso weekend su conto SumUp o 2 giorni lavorativi su qualsiasi conto corrente |

| Carte accettate |        |

| Vai al link per attivare SumUp |

Il dispositivo Lite costa solo 25 € (IVA escl.) e non vi sono ulteriori costi di attivazione né di spedizione.

La spesa iniziale corrisponde dunque al prezzo d’acquisto del dispositivo.

Non è previsto canone mensile, ma la commissione sulle transazioni è dell’1,95 %. Non è certamente tra le più basse, tuttavia se il transato medio mensile si aggira intanot ai 1.000 – 1.200 euro la spesa complessiva sarà bassa.

Al di sopra di questa soglia sarebbe meglio optare per una soluzione come Axerve a Commissioni.

SumUp Solo Lite fotografato da Mobile Transaction

Lite è compatto e leggero, comodo da portare con sé per l’uso in mobilità, ad esempio per interventi e consegne a domicilio oppure per attività itineranti.

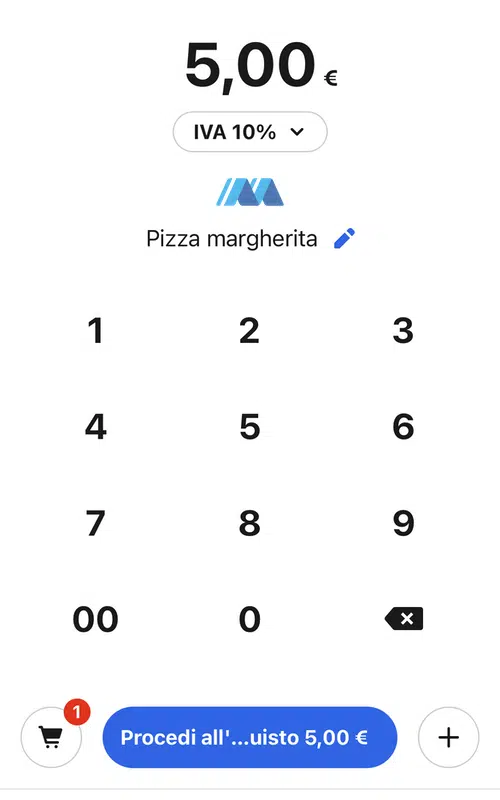

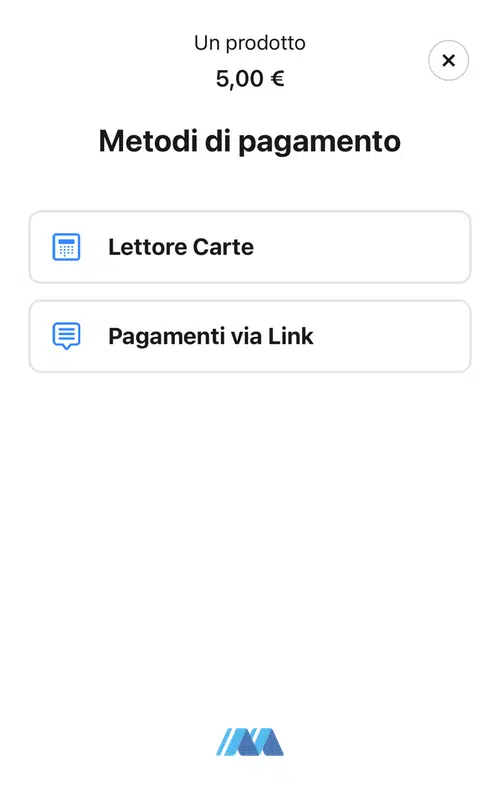

Per ricevere un pagamento si avvia l’app sul telefono, si digita l’importo della transazione, in ultimo di seleziona la modalità (in questo caso lettore di carte).

L’utente ha altresì la possibilità di registrare prodotti e relativi prezzi nel catalogo in app, così da selezionarli e ottenere automaticamente il totale.

Inserimento manuale dell’importo.

Metodi di pagamento disponibili.

Sempre dall’applicazione si accede ai link di pagamento per ricevere pagamenti a distanza, all’allestimento di un sito ecommerce basilare, alla creazione di buoni spesa o gift card.

Per l’accredito degli incassi vi sono due opzioni:

- su qualsiasi conto corrente in 2 giorni lavorativi

- su conto SumUp in 1 giorno, weekend incluso

Il conto SumUp è gratuito e incluso, associato a una carta Mastercard per pagare o prelevare contante. Gli incassi potranno comunque essere trasferiti su qualsiasi conto corrente tramite bonifico gratuito.

Per approfondire leggi la nostra Recensione SumUp

myPOS Go

Pro

Contro

Nonostante le sembianze di un POS mobile, il dispositivo Go di myPOS è in realtà un terminale portatile autonomo. Vale a dire che non richiede l’uso di un cellulare.

L’offerta di questo marchio presenta un enorme vantaggio ma altresì inconvenienti da non sottovalutare.

In tabella vediamo le condizioni principali, ma consigliamo di leggere anche le informazioni che seguono:

| Info | |

|---|---|

| Prezzo terminale | 29 € |

| Canone | Assente |

| Commissione |

|

| Accredito incassi | Istantaneo su conto myPOS |

| Carte accettate |      |

| Vai al link per attivare myPOS |

| Info | |

|---|---|

| Prezzo terminale | 29 € |

| Canone | Assente |

| Commissione |

|

| Accredito incassi | Istantaneo su conto myPOS |

| Carte accettate |      |

| Vai al link per attivare myPOS |

Partiamo dai vantaggi: le somme incassate tramite myPOS vengono accreditate all’istante. L’esercente può dunque accedere fin da subito agli incassi. Sembra un sogno, e in effetti c’è anche un lato meno allettante di questo aspetto.

L’accredito istantaneo avviene su conto myPOS. Quest’ultimo permette sì di utilizzare i fondi tramite carta o bonifico, ma le commissioni d’utilizzo sono decisamente elevate.

È possibile trasferire gli incassi su un conto corrente esterno? Sì, ma il bonifico ha un costo di 4 euro. In altre parole, trasferire gli incassi sul proprio conto costa ben quattro euro per singola operazione.

Questo inconveniente può naturalmente essere evitato limitando il numero di trasferimenti o, in alternativa, utilizzando la carta myPOS per pagare in presenza e online (anche i prelievi comportano commissioni elevate).

Il contenuto della confezione di myPOS Go

Fatta eccezione per i “dettagli” tariffari – ai quali, ribadiamo, occorre valutare con attenzione prima di sottoscrivere il servizio – la soluzione di myPOS è in realtà invitante.

Oltre a una gamma di POS portatili (dei quali il modello Go è il più economico), inclusi nell’offerta vi sono i seguenti servizi:

- creazione negozio online

- gateway di pagamento per siti e-commerce

- richieste di pagamento via link

- terminale virtuale

- tap to pay

Anche le transazioni online presentano un’ottima tariffa sulle carte personali emesse nell’area economica europea. Dispendiose non invece le transazioni con carte commerciali e/o non emesse in Europa.

Ti interessano gli accrediti istantanei? Dai un’occhiata alla Recensione myPOS

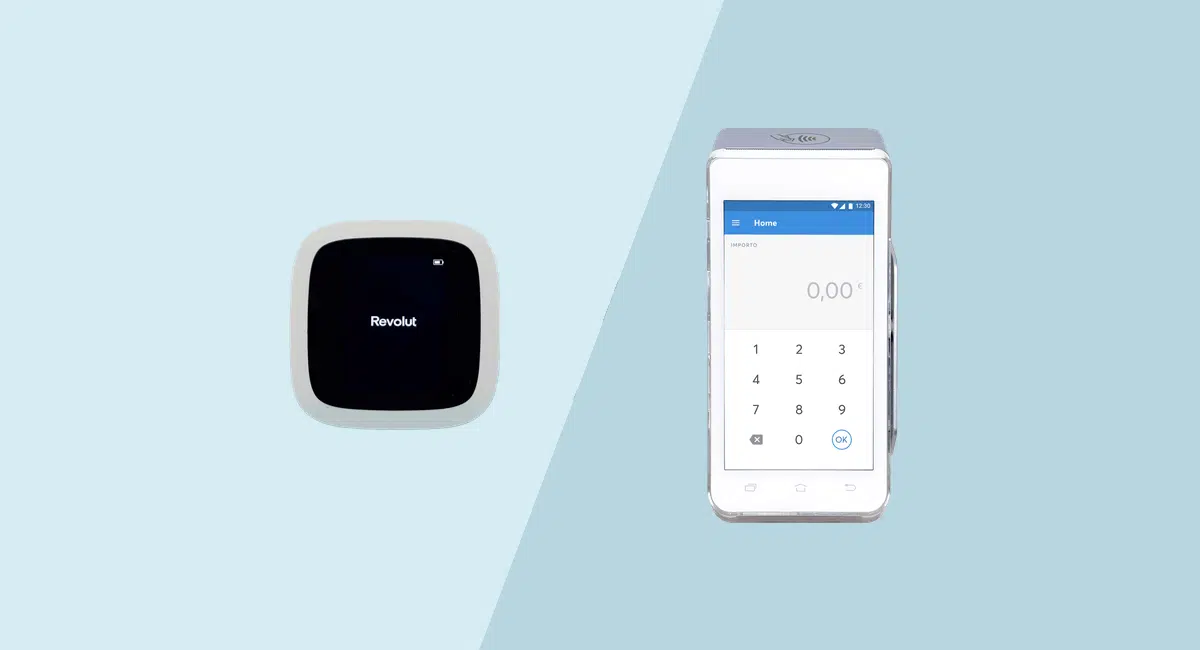

Revolut Reader

Pro

Contro

Noto per il suo conto multivaluta, Revolut ha ampliato la sua offerta entrando nel mercato delle transazioni elettroniche in presenza.

Reader è il suo POS mobile per smartphone, tuttavia ha da poco introdotto nella sua gamma un dispositivo autonomo (Terminale).

L’opzione più economica per l’acquisto è naturalmente la prima, mentre il piano tariffario è il medesimo:

| Info | |

|---|---|

| Prezzo terminale | 49 € |

| Canone | Assente |

| Commissione |

|

| Accredito incassi | 1 giorno lavorativo su conto Revolut Business |

| Carte accettate |    |

| Vai al link per attivare Revolut |

| Info | |

|---|---|

| Prezzo terminale | 49 € |

| Canone | Assente |

| Commissione |

|

| Accredito incassi | 1 giorno lavorativo su conto Revolut Business |

| Carte accettate |    |

| Vai al link per attivare Revolut |

Diversamente da SumUp, Revolut non permette di ricevere gli accrediti su qualsiasi conto corrente.

Occorre innanzitutto aprire un conto Revolut Business, sul quale finiranno gli incassi del POS mobile. Il piano tariffario base (Basic) prevede un canone di 10 euro mensili. Dunque, anche in modo indiretto, l’uso del terminale implica un costo fisso mensile.

La spesa iniziale, una tantum, è costituita dall’acquisto del dispositivo e annesse spese di spedizione. In seguito si paga solo la commissione sulle transazioni, non vi è alcun canone mensile.

Il contenuto della confezione del Revolut Reader.

La commissione è eccellente, la migliore della nostra selezione di offerte POS. Ciò vale tuttavia per le sole carte personali emesse nello Spazio Economico Europeo (SEE).

La tariffa sulle carte non europee e/o aziendali è elevata. Sconsigliamo quindi il POS Revolut alle attività commerciali che operano in aree turistiche frequentate da viaggiatori intercontinentali.

Il nostro test del Revolut Reader.

Oltre al canone mensile per il conto business, altri aspetti di questa soluzione sono tediosi.

La registrazione – che, ricordiamo, passa dall’apertura di un conto corrente business – viene esaminata con minuzia. Documentazione aggiuntiva potrebbe essere richiesta prima dell’attivazione… e anche dopo.

Recensioni pubblicate da utenti lamentano un eccesso di zelo nei controlli. In alcuni casi sono state addirittura segnalate sospensioni del conto senza alcun preavviso. L’aspetto burocratico non deve essere preso sottogamba.

Altri dettagli disponibili nella nostra Recensione POS Revolut

Nexi

Pro

Contro

Nexi è un’istituzione nel settore dei pagamenti digitali.

Questa azienda italiana fornisce servizi di elaborazione delle transazioni a una fetta importante delle imprese italiane di qualsiasi dimensione.

Come se cava con i lettori di carte per smartphone?

| Info | |

|---|---|

| Prezzo terminale | 29 € |

| Quota annua | Primo anno: 37,50 € Dal secondo anno: 30 € |

| Commissione |

|

| Accredito incassi | 1 giorno lavorativo su qualsiasi conto corrente |

| Carte accettate |      |

| Vai al link per attivare Nexi |

| Info | |

|---|---|

| Prezzo terminale | 29 € |

| Quota annua | Primo anno: 37,50 € Dal secondo anno: 30 € |

| Commissione |

|

| Accredito incassi | 1 giorno lavorativo su qualsiasi conto corrente |

| Carte accettate |      |

| Vai al link per attivare Nexi |

Facciamo attenzione alle voci di spesa.

Viene pubblicizzato come POS senza canone ma presenta una “quota annua”, cioè un costo fisso in sostituzione del canone. Insomma, si gioca sulle parole.

Tale spesa ammonta a 37,50 € il primo anno, equivalenti a circa 3,10 euro mensili. A partire dal secondo anno cala 30 €, cioè 2,50 euro mensili. Una spesa certamente evitabile ma complessivamente sopportabile.

La commissione sulle carte europee per privati è simile a quella del concorrente SumUp.

In realtà la tariffa sul transato è lievemente migliore con Nexi, ma se mettiamo nel conto la spesa di cui si è appena scritto sopra il risultato è pressocché uguale. SumUp però è molto più efficiente, utile e pratico.

Una importante nota a favore di Nexi. Nel 2024 ha azzerato completamente le commissioni sulle transazioni fino a 10 euro. Un’ottima iniziativa che speriamo si rinnovi per il 2025.

L’app è disponibile per dispositivi Apple, Android e Huawei.

Passiamo ora alla parte pratica.

Il dispositivo non mostra nessun particolare pregio né difetto, mentre l’applicazione per ricevere pagamenti presenta funzioni basilari. Quantomeno è abbastanza semplice da usare.

Urge tuttavia segnalare che un numero significativo di utenti si lamenta di disservizi e malfunzionamenti dell’app Nexi dedicata al POS mobile.

Secondo le testimonianze, talvolta i problemi del dispositivo hanno impedito di ricevere pagamenti con carta. Questo è indubbiamente un aspetto a cui far attenzione.

Non è sicuramente la nostra opzione preferita, tuttavia chi è già utente di altri servizi del marchio potrebbe prenderla in considerazione per una maggiore comodità nella gestione.

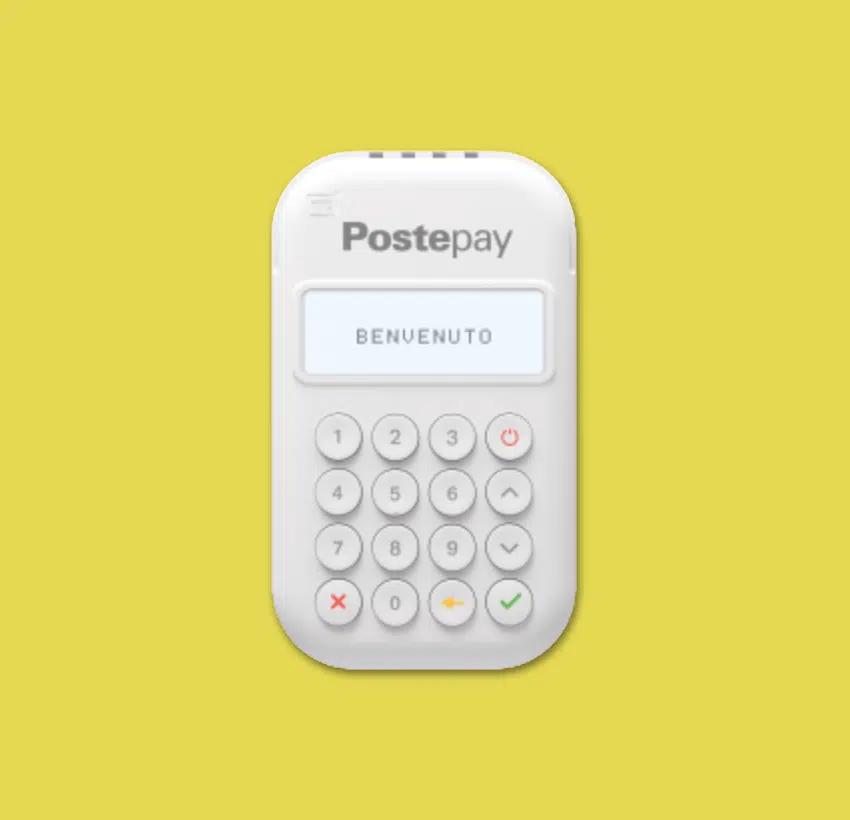

PostePay mPOS di Poste Italiane

Pro

Contro

Alle Poste Italiane ormai non manca proprio nulla, nemmeno i lettori di carte per smartphone.

Vediamo le condizioni principali della sua offerta, poi esprimiamo la nostra opinione:

| Info | |

|---|---|

| Prezzo terminale | 50 € |

| Canone | Assente |

| Commissione |

|

| Accredito incassi | 1 giorno lavorativo su qualsiasi conto corrente |

| Carte accettate |     |

| Info | |

|---|---|

| Prezzo terminale | 50 € |

| Canone | Assente |

| Commissione |

|

| Accredito incassi | 1 giorno lavorativo su qualsiasi conto corrente |

| Carte accettate |     |

Invitiamo a prestare attenzione alle tariffe, poiché la commissione più bassa (quella messa in evidenza sul sito Poste) riguarda unicamente le carte di debito e prepagate emesse dalle società del gruppo, vale a dire Postamat e Postepay.

Tutte le altre, incluse le più comuni PagoBancomat, Visa e Mastercard sono soggette alla tariffa più alta. Tale commissione si avvicina a quella dei concorrenti Nexi e SumUp.

Problema principale del POS mobile Poste Italiane non è però di tipo economico.

Un numero rilevante di utenti esprime opinioni negative dovute alle continue difficoltà nel collegare il terminale al telefono. Non ci riferiamo alla sola configurazione iniziale.

A quanto pare, il collegamento Bluetooth con lo smartphone salta con una certa frequenza. L’esercente sarà dunque costretto a eseguire più volte l’abbinamento tra i due dispositivi, compromettendo il pagamento e rallentando la fase di check-out in negozio.

Troppi i servizi forniti dal gruppo Poste Italiane (oggi è perfino operatore telefonico e fornitore di energia elettrica). Probabilmente si fatica a trovare le risorse sufficienti a gestirli tutti in modo adeguato. Sconsigliamo.

Zettle by PayPal

Pro

Contro

In passato Zettle ha avuto un discreto successo in quanto unico concorrente di SumUp, tuttavia – come si può notare dalla nostra classifca – la situazione è cambiata in modo radicale.

| Info | |

|---|---|

| Prezzo terminale | 29 € |

| Canone | Assente |

| Commissione | da 2,75 a 1 % |

| Accredito incassi | 2 giorni lavorativi su qualsiasi conto corrente |

| Carte accettate |       |

| Info | |

|---|---|

| Prezzo terminale | 29 € |

| Canone | Assente |

| Commissione | da 2,75 a 1 % |

| Accredito incassi | 2 giorni lavorativi su qualsiasi conto corrente |

| Carte accettate |       |

Non abbiamo critiche da muovere rispetto al lettore di carte e alla sua applicazione, che funzionano perfettamente e in modo efficiente. L’esito positivo della nostra prova non è però sufficiente a farci apprezzare il prodotto.

A frenare l’entusiamo sono le commissioni, o meglio le tariffe flessibili.

Come funziona? Si parte dalla tariffa più alta (indicata in tabella) e cala progressivamente, man mano che si ricevono pagamenti con il lettore di carte per smartphone.

Foto: Emmanuel Charpentier, Mobile Transaction

iZettle Reader 2 con dock di ricarica (opzionale).

Qual è il problema? Gli intervalli di transato che portano alla riduzione progressiva della commissione sono troppo lunghi. Occorre incassare diverse migliaia di euro al mese per raggiungere la tariffa di SumUp.

In altre parole, il POS mobile di Zettle – al contrario di tutti i suoi concorrenti – si rivela inadatto, o meglio costoso, alle attività che ricevono pochi pagamenti elettronici.

Su volumi elevati di transazioni, poi, meglio usare un POS portatile autonomo anziché un lettore di carte da usare con il proprio telefono. Attualmente ci sono alcune offerta davvero interessanti.

Stripe

Pro

Contro

Quella di Stripe è una soluzione particolare, in quanto la convenienza del piano tariffario si scontra con l’aspetto pratico.

Di seguito le condizioni principali del servizio:

| Info | |

|---|---|

| Prezzo terminale | 59 € |

| Canone | Assente |

| Commissione | da 1,40 a 2,9 % + 0,10 € |

| Accredito incassi | 7 giorni lavorativi su qualsiasi conto corrente |

| Carte accettate |       |

| Info | |

|---|---|

| Prezzo terminale | 59 € |

| Canone | Assente |

| Commissione | da 1,40 a 2,90 % + 0,10 € |

| Accredito incassi | 7 giorni lavorativi su qualsiasi conto corrente |

| Carte accettate |       |

Come si può osservare in tabella, propone tariffe interessanti sulle carte europee per privati. La commissione prevista per tutti gli altri tipi di carta (extra-SEE e/o commerciali) è invece elevata.

Perché allora abbiamo posizionato il POS mobile Stripe all’ultimo posto della nostra classifica?

Il motivo è semplice: a differenza di tutte le altre soluzioni qui presenti (pronte all’uso dopo una breve e semplice configurazione iniziale), questo terminale richiede l’intervento di sviluppatori.

Abbiamo testato e fotografato WisePad di Stripe

Il lettore di carte del marchio si inserisce all’interno di un’offerta ben più ambia del POS fisico. In effetti il suddetto dispositivo non è altro che un servizio secondario di Stripe.

Parliamo di una società specializzata nell’elaborazione di transazioni online e nella vendita omnicanale destinate ad aziende che operano prevalentemente sul web con volumi importanti di transato.

Abbiamo deciso di inserire il WisePad nel presente confronto perché si rivela effettivamente un ottimo prodotto per il target di pubblico appena menzionato, ma non per il nostro pubblico di riferimento.

Panoramica sui metodi di pagamento abilitati

Quali carte si possono accettare con i terminali presenti nel nostro confronto?

In primo luogo, tutti accettano i circuiti Visa, VPay, Mastercard e Maestro – motivo per cui abbiamo deciso di ometterli dalla seguente tabella.

Mettiamo dunque in evidenza le differenze:

| Bancomat | Amex | UnionPay | Diners | |

|---|---|---|---|---|

| SumUp | – | Sì | Sì | Sì |

| myPOS | – | Sì | Sì | – |

| Revolut Business | – | – | – | – |

| Nexi | Sì | Sì | – | – |

| Poste Italiane | Sì | – | – | – |

| Zettle | – | Sì | Sì | Sì |

| Stripe | – | Sì | Sì | Sì |

| Bancomat | Amex | UnionPay | Diners | |

|---|---|---|---|---|

| SumUp | – | Sì | Sì | Sì |

| myPOS | – | Sì | Sì | – |

| Revolut Business | – | – | – | – |

| Nexi | Sì | Sì | – | – |

| Poste Italiane | Sì | – | – | – |

| Zettle | – | Sì | Sì | Sì |

| Stripe | – | Sì | Sì | Sì |

Solo i terminali di Nexi e Poste Italiane sono abilitati alla ricezione di pagamenti con carte Bancomat, del circuito PagoBancomat. In realtà, anche se in modo indiretto, anche gli altri dispositivi sono in grado di elaborare transazioni con le stesse carte, dato che il circuito in questione è generalmente associato a uno internazionale come Maestro, Visa o Mastercard.

Gli altri circuiti interessano soprattutto alle attività che operano in luoghi a frequentazione turistica. UnionPay e JCB (compatibili con tutti i terminali ad eccezione di Poste Italiane e Revolut Reader) sono le principali carte utilizzate nei paesi asiatici, nello specifico in Cina e in Giappone. Diners (accettato solo da SumUp e Zettle) riguarda carte di credito perlopiù provenienti dagli Stati Uniti.

Se la compatibilità con i circuiti di pagamento è fondamentale, SumUp, Zettle, Stripe e myPOS sono le alternative migliori – ma attenzione ai costi degli ultimi tre.

Qual è il POS più economico?

Nella seguente tabella mostriamo una panoramica delle principali tariffe: prezzo di acquisto del dispositivo, commissioni sulle transazioni con carte nazionali ed europee, altri eventuali costi.

Dopo aver aggiunto qualche commento proveremo a fare una stima delle spese mensili in funzione del transato.

| Costo | Acquisto | Transazioni | Altro |

|---|---|---|---|

| SumUp | 25 € | 1,95 % | – |

| myPOS | 29 € | 1,20 % | 3 € per singolo accredito su c/c |

| Revolut Business | 49 € | 0,8 % + 0,02 € | – |

| Nexi | 29 € | 1,89 % | Quota fissa: 30 €/anno PCI-DSS: 7,50 €/anno Pay by Link: 1,89% + 0,30€ |

| Poste Italiane | 50 € | 1,80 % | – |

| Zettle | 29 € | 2,75 – 1 % | – |

| Stripe | 59 € | 1,40 – 2,90 % | – |

| Costo | Prezzo di acquisto |

Transazioni | Altro |

|---|---|---|---|

| SumUp | 25 € | 1,95 % | – |

| myPOS | 29 € | 1,20 % | 3 € per singolo accredito su c/c |

| Revolut Business | 49 € | 2,6 % + 0,02 € | – |

| Nexi | 29 € | 1,89 % | Quota fissa: 30 €/anno PCI-DSS: 7,50 €/anno Pay by Link: 1,89% + 0,30€ |

| Poste Italiane | 50 € | 1,80 % | – |

| Zettle | 29 € | 2,75 – 1 % | – |

| Stripe | 59 € | 1,40 – 2,90 % | – |

I prezzi per acquistare un lettore di carte di credito per cellulare si sono assestati intorno a 30-50 euro, con qualche eccezione dovuta a promozioni e offerte temporanee.

Il prezzo più basso è attualmente quello di Nexi, tuttavia invitiamo a porre l’attenzione sui costi ricorrenti (commissioni) e non su quelli una tantum (acquisto).

Revolut e myPOS sono in apparenza più economici, ma non è così. Il primo prevede una commissione composta da una parte flessibile (%) e da una fissa (€); quest’ultima rende poco convenienti le transazioni di basso importo. Con il secondo bisogna far attenzione ai trasferimenti sul proprio conto corrente, giacché per ogni operazione effettuata si aggiungono 3 euro alla nostra spesa mensile.

Crediamo che Nexi debba comunicare in modo più trasparente alcune voci di spesa. Il suo “POS senza canone” prevede in realità l’applicazione di una quota annua.

Restano Poste e SumUp che, pur avendo una tariffa elevata rispetto ad alcune delle soluzioni sopraindicate, si rivelano a conti fatti i POS per telefono più economici. Lo vediamo qui di seguito con la stima della spesa mensile.

Previsioni di spesa mensile in base al transato

Confermandoci sostenitori di un giusto compromesso qualità-prezzo, riteniamo opportuno chiarire ulteriormente le idee sui costi. Lo faremo attraverso una stima approssimativa della spesa mensile.

Le previsioni di seguito mostrate non sono e non possono essere esatte perché molteplici variabili entrano in gioco (commissione espressa in Euro in aggiunta a quella percentuale, spese per il trasferimento, tariffe differenti in base al tipo di carta usato dal cliente).

| 0 € | 500 € | 1.000 € | 1.500 € | 2.000 € | |

|---|---|---|---|---|---|

| Poste | 0 € | 9 € | 18 € | 27 € | 36 € |

| myPOS | 0 €* | 10 €* | 19 €* | 28 €* | 37 €* |

| SumUp | 0 € | 9,75 € | 19,50 € | 29,25 € | 39 € |

| Nexi | 3,13 € | 12,58 € | 22,03 € | 31,48 € | 40,93 € |

| Revolut | 10 € | 14,5 € | 19 € | 23,5 € | 28 € |

| Zettle | – | – | – | – | – |

Vincitore indiscusso nella categoria di POS più economico è senza discussioni Revolut Reader.

La tariffa è apparentemente elevata, ma trasparenza dei costi e commissione unica fanno di SumUp un’ottima opzione per piccoli negozi e soprattutto per liberi professioni e lavoratori autonomi che non ricevono molti pagamenti con carta.

Nonostante il POS mobile Postepay di Poste Italiane presenti una tariffa migliore, l’efficienza del servizio risente dei ricorrenti disservizi e dell’incuria dell’app. La convenienza viene così compromessa.

myPOS risente del costo sul trasferimento degli incassi. La spesa complessiva mensile è da considerarsi indicativa. Limitando il numero di bonifici potrebbe essere una soluzione economica.

Quando valutiamo il lettore di carte Nexi, non dimentichiamo di aggiungere al calcolo la quota annua che incrementa lievemente la spesa complessiva rispetto ai concorrenti.

Infine Zettle, non classificato. In passato adottava una tariffa flessibile con riduzione graduale in funzione del volume transato; oggi annuncia un generico 2,75-1%, senza aggiungere molto.

Tempi e modalità di accredito degli incassi

Quando e dove si ricevono le somme incassate con POS mobile?

Il versamento degli incassi (al netto delle commissioni) viene in genere effettuato sul conto corrente dell’esercente.

Nel caso delle imprese deve trattarsi di un conto aziendale associato a partita IVA, mentre lavoratori autonomi e ditte individuali possono servirsi anche del conto personale.

Detto ciò, alcune delle soluzioni di questo confronto optano per diverse modalità di accredito, alcune particolarmente rapide.

Nella seguente tabella un riepilogo di tempi e modalità di accredito:

| Versamento | |

|---|---|

| SumUp |

|

| myPOS | istantaneo su conto myPOS, con possibilità di trasferimento su c/c tramite bonifico a pagamento |

| Revolut | 1 giorno lavorativo su conto Revolut Business |

| Nexi | 1 giorno lavorativo su conto corrente |

| Poste Italiane |

|

| Zettle | 2-3 giorni lavorativi su c/c |

| Stripe | 7 giorni lavorativi su c/c |

| Versamento | |

|---|---|

| SumUp |

|

| myPOS | istantaneo su conto myPOS, con possibilità di trasferimento su c/c tramite bonifico a pagamento |

| Revolut | 1 giorno lavorativo su conto Revolut Business |

| Nexi | 1 giorno lavorativo su conto corrente |

| Poste Italiane |

|

| Zettle | 2-3 giorni lavorativi su c/c |

| Stripe | 7 giorni lavorativi su c/c |

Solo myPOS e Revolut “costringono” gli utenti a ricevere gli incassi sui propri conti.

Nel caso di myPOS si tratta di un conto di moneta elettronica con molti limiti e costi elevati. Per tale ragione consigliamo di trasferire le somme sul proprio conto corrente bancario. Il problema è che il trasferimento tramite bonifico si paga 3 euro. Insomma, occorre valutare bene per evitare sorprese.

A differenza del concorrente appena citato, dobbiamo dire che Revolut offre un ottimo conto (anche senza canone) e buone commissioni sulle operazioni. Possiamo tranquillamente inviare bonifici e pagare con la carta di debito inclusa, oppure trasferirli – sempre tramite bonifico – su un altro c/c.

SumUp è la nostra opzione preferita. Permette di scegliere tra due modalità di accredito: su conto business incluso oppure su conto corrente dell’esercente. Qual è la differenza? Su conto SumUp si ricevono in un solo giorno, anche durante il fine settimana. Rimane la possibilità di trasferire gli incassi tramite bonifico gratuito.

Le altre soluzioni (Poste, Zettle) accreditano in 1-2 giorni lavorativi sul conto indicato dall’utente.

Il più lento è Stripe, che fa attendere un’intera settimana.