Se avete appena avviato un’attività e vi state chiedendo come richiedere un POS o dove comprarlo, siete nel posto giusto.

Nel presente articolo illustriamo in modo sintetico gli aspetti essenziali dell’acquisto o del noleggio di un terminale di pagamento.

Prima di scoprire dove e come procurarsi un POS, un breve riepilogo delle tipologie di dispositivo e qualche dritta sulla scelta.

Tipi di POS: quale scegliere?

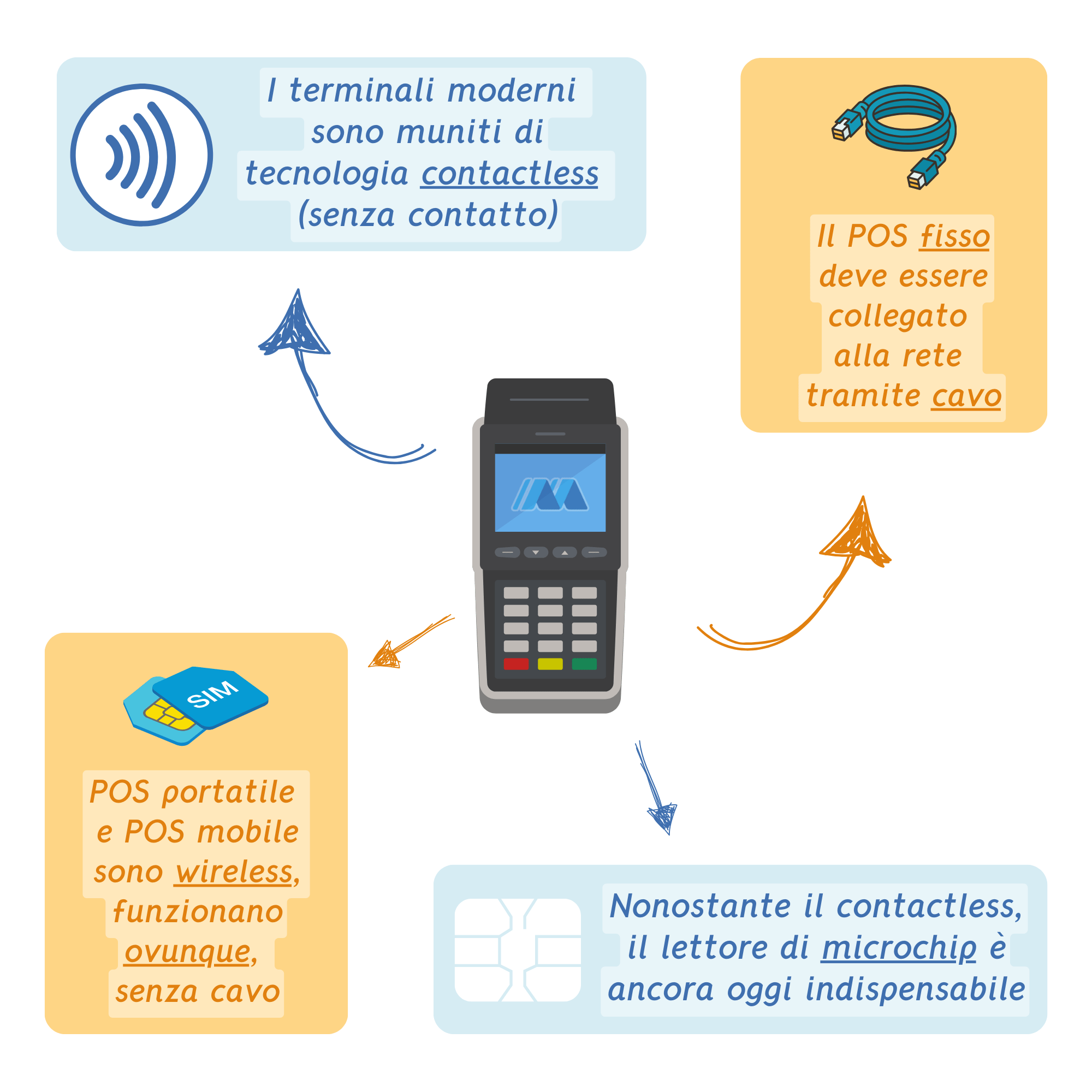

I terminali non sono tutti uguali.

Quando si sceglie un POS è fondamentale l’aspetto tariffario, ma occorre altresì assicurarsi che il dispositivo abbia le caratteristiche adatte alla nostra attività.

Possiamo dividere i tipi di terminale in quattro categorie:

- Fisso

- Cordless o WiFi

- Portatile

- Mobile (lettore di carte)

Di seguito elenchiamo brevemente le loro caratteristiche, aggiungendo qualche consiglio per la scelta.

Fisso

È il più tradizionale dei terminali.

Si chiama fisso perché funziona esclusivamente nella postazione in cui è installato. Necessita di collegamento alla rete tramite cavo, dunque non fornisce mobilità.

Viene usato solitamente negli esercizi commerciali con un intenso flusso di cassa elettronico, ad esempio nei supermercati e nel settore retail della grande distribuzione.

Questo tipo di POS presenta spese di installazione e oneri legati alla manutenzione, motivo per cui non è la migliore scelta per un piccolo negozio o attività professionale.

Cordless

Funziona in modo analogo ai telefoni cordless che usiamo comunemente a casa.

Una base fissa è collegata alla rete del locale, mentre il terminale è senza fili ma con una capacità limitata di movimento.

È comodo da usare nel settore della ristorazione per consentire al cliente di pagare al tavolo, ma a tale scpo può essere sostituito anche dal POS portatile.

Presenta gli stessi inconvenienti del terminale fisso (spese e oneri). Meglio lasciarlo alle attività con un volume elevato di transazioni.

Portatile

Il POS portatile è la nostra opzione preferita, poiché versatile sia nell’uso che nei costi.

Ha batteria integrata ed è munito di SIM dati (solitamente con traffico incluso nell’offerta), dunque è autonomo e permette di ricevere pagamenti con carta ovunque.

POS portatile smart

È quindi adatto sia all’uso in sede che in mobilità, ad esempio per interventi e consegne a domcilio, attività itineranti e così via.Se si usa in negozio si può comunque collegare alla rete WiFi così da sfruttare una connessione fissa.

Come vedremo, questo tipo di terminale è il protagonista indiscusso di tutte le offerte per microimprese e professionisti. Bassi costi di installazione e piani tariffari molto interessanti.

Mobile

È un lettore di carte di credito che trasforma uno smartphone in terminale di pagamento.

Deve essere collegato al telefono via Bluetooth, al quale trasmette i dati della carta. Può essere usato ovunque purché collegato a un cellulare a sua volta connesso a internet.

Essendo un dispositivo basilare si può acquistare a poche decine di euro.

A nostro avviso il tempo dei lettori di carte per telefoni sta lentamente giungendo al termine.

Dove comprare o richiedere un POS?

A chi bisogna rivolgersi per iniziare a ricevere pagamenti con carta? Ci sono alcune opzioni:

- Istituto bancario (noleggio)

- Società di servizi di pagamento (noleggio o acquisto)

- Società indipendenti (acquisto)

Di seguito riassumiamo le principali differenze.

Noleggio POS presso una banca

L’opzione più tradizionale – ma non la migliore – è il noleggio in banca.

Occorre innanzitutto essere già clienti presso l’istituto, nello specifico titolari di un conto business. In caso contrario dovremo aprire un conto aziendale e in un secondo momento richiedere un POS.

Le offerte bancarie comportano generalmente:

- spese elevate di installazione

- canone mensile fisso

- commissioni sulle transazioni

Se la propria attività vanta un elevato volume di transazioni elettroniche (superiore a 5.000 euro mensili), i piani tariffari delle banche potrebbero in effetti essere convenienti. Al di sotto di queste cifre, invece, meglio optare per altro.

Anche in questo invitiamo però a non trascurare il vincolo tra terminale e istituto bancario. Se decidiamo di cambiare banca sarà interrotto anche il servizio POS. Riteniamo che la scelta migliore sia quella di rivolgersi a una società indipendente dalle banche.

A chi rivolgersi?

In Italia tutti gli istituti bancari offrono soluzioni per ricevere pagamenti con carta, quasi sempre gestite da società terze.

Suggeriamo, prima di recarsi in filiale, di contattare il servizio clienti per parlare con un consulente esperto. Gli addetti allo sportello in filiale potrebbero non avere familiarità con questo tipo di offerta.

Noleggio presso una società di servizi

Parliamo delle stesse società che forniscono servizi tramite istituti bancari. Oggi è possibile rivolgersi direttamente a loro, evitando così il passaggio in banca.

Vantaggio principale è l’assenza di vincolo tra terminale e istituto bancario. Eliminare gli intermediari non può che portare benefici.

Se cambiamo conto corrente basterà comunicare il nuovo IBAN alla società che fornisce il POS. In aggiunta, viene meno il rischio di sovraccosti rispetto al piano tariffario originale.

Per quanto riguarda i costi, variano in modo significativo in base alla società e all’offerta scelta.

Segue qualche consiglio per orientarsi:

A chi rivolgersi?

Se nella propria attività i pagamenti con carta superano la soglia dei 5.000 euro mensili, suggeriamo di dare un’occhiata all’offerta Nexi.

Se il volume di transazioni elettroniche mensili rientra nella fascia 2.500 – 5.000 consigliamo invece l’opzione Axerve a Canone.

Acquisto di un POS

Un’ottima alternativa al noleggio è l’acquisto POS.

Cosa implica l’acquisto? Comprando il dispositivo viene eliminato il canone mensile, ossia la spesa per il noleggio.

Si pagheranno solo le commissioni sul transato. In altre parole, si paga in base all’uso effettivo del terminale.

È la migliore opzione per microimprese, piccoli negozi e lavoratori autonomi che prediligono altri metodi di pagamento – ad esempio contanti o bonifico – e di conseguenza ricevono una quantità modesta di pagamenti con carta.

Anche in questo caso i costi cambiano notevolmente a seconda della società e delle offerte:

A chi rivolgersi?

Le attività che elaborano transazioni per un importo complessivo non superiore a 1.000 euro mensili possono prendere in considerazione l’offerta SumUp per risparmiare sul prezzo di acquisto del dispositivo.

Ancor meglio la proposta di Axerve a Commissioni. Comporta un prezzo più elevato per l’acquisto del terminale (poche decine di euro) ma dimezza la commissione sul transato. Questa è la nostra opzione preferita.