Pensiamo a quanti strumenti utilizzati in passato sono stati sostituiti dal telefono. Macchina fotografica, vocabolari e dizionari, torcia, radio, lettore cd o mp3… fino ad arrivare al computer. Questa transizione al mobile si verifica anche nell’ambiente delle micro-imprese e delle professioni.

Le imprese di una certa dimensione necessitano sicuramente di strumenti avanzati e specifici per la loro gestione, mentre le realtà più modeste (es. lavoratori autonomi, piccoli negozi di prossimità, aziende a conduzione familiare o con pochi dipendenti) grazie all’evoluzione tech e alla digitalizzazione delle pratiche burocratiche – hanno la possibilità di fare affidamento a strumenti come smartphone e tablet.

Buona parte dei servizi digitali presenta oggi piattaforme – semplicemente note come app – compatibili con i device di cui ci serviamo nel quotidiano, rendendo così possibile la gestione dallo stesso dispositivo che usiamo per telefonare, inviare messaggi e navigare sul web.

Prima di scoprire quali sono le applicazioni indispensabili e quelle che aggiungono valore all’attività, parliamo dei vantaggi e degli inconvenienti di questa scelta.

Pro

- Risparmio – Telefoni e tablet sono dispositivi di uso comune, e in quanto tali richiedono un investimento inferiore a quello previsto per attrezzatura realizzata per uso professionale. In alcuni casi è perfino possibile utilizzare i device personali, senza acquistarne di nuovi.

- Controllo centralizzato – La scelta di gestire un business da telefono o tablet permette di centralizzare tutti gli strumenti di controllo in un unico dispositivo e di averli sempre a portata di mano. Sarà possibile accedervi in qualsiasi momento e da qualsiasi luogo; basta una connessione a internet.

- Compatibilità con app – L’uso di dispositivi iOS o Android fa sì che l’utente abbia a disposizione migliaia di applicazioni tra le quali scegliere. In questo modo si aprono le porte a un’esperienza ottimizzata secondo le proprie abitudini ed esigenze, anziché servirsi della scelta limitata dei sistemi operativi “chiusi”.

Contro

- Accessibilità al lavoro 24/7 – Poter accedere alla gestione e al controllo della propria attività in qualsiasi momento della giornata rischia di assottigliare sempre di più i confini tra lavoro e tempo libero. Inutile negare: anche quando non si è materialmente alle prese con le app dedicate al lavoro, la tentazione di controllare e lavorare fuori orario accompagna perennemente l’imprenditore.

- Sicurezza – La centralizzazione è certamente comoda, ma cosa accade se il dispositivo utilizzato per gestire ogni singolo aspetto del nostro business viene smarrito, rubato o hackerato? Questo è un rischio da non sottovalutare, soprattutto se alcuni dei servizi si servono della memoria locale del dispositivo. Le soluzioni cloud-based sono da preferire a quelle che archiviano i dati nella memoria interna.

- Distrazioni – L’uso dello smartphone o del tablet induce porta con sé il rischio di distrazione. La compatibilità con qualsiasi tipo di app è sì un aspetto positivo, ma può trasformarsi anche in un difetto se non riusciamo a resistere ai social, ai video e ai meme.

La scelta del device

Potremmo già avere tra le mani, in questo esatto istante, il dispositivo da trasformare nel centro di controllo della nostra attività. Detto ciò, sono svariati i motivi (alcuni si deducono dai pro e dai contro elencati prima) per cui è consigliabile acquistare un dispositivo da dedicare esclusivamente alla gestione dell’impresa.

Avere uno smartphone o tablet dedicato al business consente di separare il tempo libero da quello lavorativo ma, soprattutto, riduce il rischio di furto e smarrimento. Una volta terminato l’orario di lavoro riponiamo il device in un posto sicuro evitando così di portarlo in giro con noi, magari anche nei periodi di ferie. Perdere il centro di controllo della propria attività sarebbe un grosso problema.

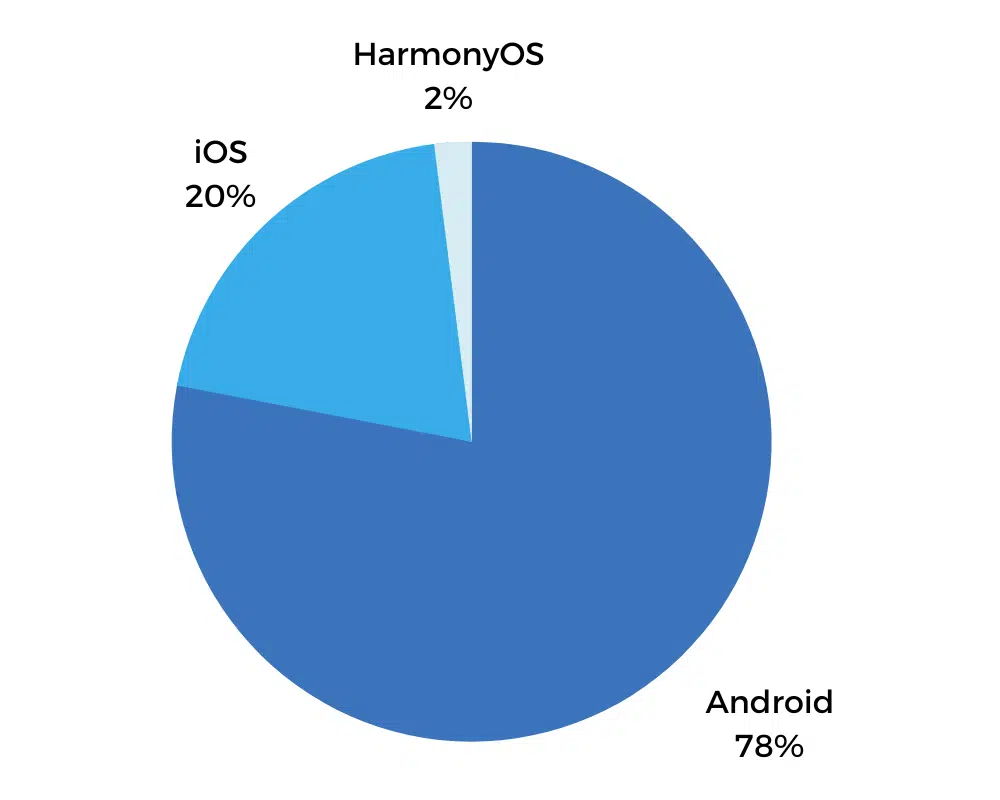

Come scegliere, dunque, un dispositivo adatto? In realtà la scelta non è così complicata. Nel mercato occidentale quasi tutti i telefoni e tablet sono muniti dello stesso sistema operativo, o meglio si dividono tra i due maggiori sistemi operativi: Android e iOS.

Esistono in realtà altri sistemi operativi, tuttavia li sconsigliamo a causa della scarsa compatibilità di applicazioni.

Dati: counterpointresearch.com | Immagine: Mobile Transaction

Quota di vendita globale di smartphone per sistema operativo (Q1 2023)

Le prestazioni del dispositivo sono altrettanto fondamentali. Con Apple la scelta è più facile, poiché tutti gli iPhone e iPad compatibili con l’ultima versione di iOS garantiscono prestazioni elevate. Al contrario, Android è un sistema “aperto”, installato su dispositivi realizzati da decine e decine di brand, dai top di gamma ai telefoni low cost.

Il prezzo è indubbiamente un indicatore delle prestazioni. Il consiglio è di non cercare il risparmio in un prodotto così importante per la gestione della nostra impresa, e di considerarlo un investimento più che spesa. Pur variando molto a seconda di marchio e modelli, sarà difficile trovare un prodotto di alta qualità al di sotto di 400-500 euro.

Acquistare un device da destinare unicamente al lavoro può dunque essere la soluzione agli inconvenienti segnalati in precedenza.

Limitarsi alle applicazioni legate all’impresa e riporlo in un luogo sicuro una volta terminato l’orario di lavoro fa superare i rischi di sicurezza, distrazione e overwork.

Quali sono le app indispensabili per gestire un’attività?

A seconda del tipo di impresa o professione ci saranno diverse necessità da colmare, mentre altre sono comuni a tutti i tipi di attività – ad esempio il conto corrente, la fatturazione elettronica o il registratore di cassa, un sistema per ricevere pagamenti elettronici in presenza oppure online.

Elemento discriminante nella scelta di un servizio deve essere, in questo caso, la disponibilità di un’applicazione per smartphone e/o tablet, nonché la sua compatibilità con il sistema operativo adottato dal nostro device.

Di seguito suggeriamo alcuni servizi ottimizzati per il funzionamento su dispositivi portatili.

Conto business

Se intendiamo gestire un conto corrente con smartphone, attenzione alle banche tradizionali. Queste ultime hanno sicuramente fatto passi in avanti negli anni, ma non abbastanza da offrire servizi ottimizzati unicamente per dispositivi portatili.

Il vuoto di offerta lasciato per lungo tempo dagli istituti bancari ha fatto sì che alcune società innovative occupassero, con successo, tale spazio.

Tra queste spicca Qonto, azienda fintech nata in Francia e fin da subito ha raccolto opinioni favorevoli da parte degli utenti.

Oggi Qonto opera anche in Italia (dove fornisce IBAN italiano) e in altri paesi europei con un’offerta rivolta sia a lavoratori autonomi che a PMI. Numerose le funzioni e i servizi dei suoi conti aziendali online, tra cui (ne citiamo solo alcuni) sotto-conti con IBAN dedicato, carte aziendali, gestione e analisi delle spese, fatturazione elettronica.

La sua app è disponibile su Google Play di Android e App Store di iOS.

Un’ottima alternativa – soprattutto se si inviano o ricevono pagamenti esteri in modo frequente – è fornita da Revolut Business. Nata nel Regno Unito, in seguito alla Brexit ha aperto una in Lituania per continuare a operare senza ostacoli all’interno dell’Unione Europea.

Gli utenti europei avranno dunque IBAN lituano ma, trattandosi di un codice dell’area SEPA, non implica alcuna differenza rispetto al codice con sigla IT (esistono sì casi di discriminazione IBAN, tuttavia sono illegittimi).

Oltre a essere una neobank nata per funzionare su dispositivi mobili, Revolut Business ha costi ragionevoli (è disponibile anche un piano gratuito, senza canone), è multivaluta (perfetto per risparmiare su conversione e transazioni in valuta estera), offre carte business anch’esse multivaluta, e altri strumenti aggiuntivi dei quali parleremo più avanti.

Per registrarsi alla versione business del conto è necessario fornire un indirizzo che provi la presenza online (sito web, pagina social).

La sua app è disponibile per Android e iOS.

Qonto e Revolut Business sono senza dubbio tra i migliori conti online per imprese e autonomi, ma non sono le uniche proposte. Si consideri che oggi quasi tutti i conti aziendali (e non) sono disponibili in versione mobile tramite applicazioni o, nel peggiore dei casi, tramite sito web che si adatta alle dimensioni dello schermo.

Prima di scegliere, consigliamo vivamente di verificare l’efficienza delle piattaforme per smartphone e tablet nonché la disponibilità di tutte le funzioni all’interno dell’app. Le banche tradizionali tendono a sottovalutare l’importanza dell’applicazione. Meglio prevenire che curare, soprattutto se sottoscriviamo un abbonamento annuo per risparmiare sul costo complessivo.

Una nota per professionisti e autonomi

Liberi professionisti, lavoratori autonomi e ditte individuali non sono soggetti all’obbligo di conto business, vale a dire un conto corrente associato alla partita IVA.

Dato che la maggior parte dei conti business prevede un costo fisso mensile (ad eccezione del piano Free di Revolut Business), è possibile optare per un normale conto per privati. In questo modo si riuscirà a risparmiare sul canone mensile.

Per chi esercita una professione in regime forfettario, dunque senza possibilità di dedurre o detrarre dalle imposte, la scelta del conto personale permette un’importante riduzione delle spese. I servizi per aziende e professionisti sono infatti più onerosi di quelli destinati ai privati.

Fatturazione elettronica

Nel 2024 la fatturazione elettronica sarà obbligatoria per tutti i soggetti con partita IVA, indipendentemente dal fatturato e dal regime fiscale.

Esistono diverse soluzioni per gestire le fatture elettroniche attive e passive tramite app su smartphone e tablet; tra queste segnaliamo Fatture in Cloud, Finom, FatturaElettronica App.

Anche Qonto include – ma non in tutti i piani – un sistema di fatturazione elettronica perfettamente integrato al conto business. Soluzione ideale per avere radunare diversi servizi all’interno di una sola piattaforma.

I forfettari possono puntare invece su SumUp Fatture, soluzione senza costi fissi. Non è previsto canone mensile; una commissione viene applicata unicamente se si sceglie di ricevere il pagamento online, con carta, tramite il sistema di pagamento integrato (in alternativa si può riportare l’IBAN del proprio conto per evitare spese). Trattandosi di un sistema basilare, non è adatto per le attività che devono gestire un elevato numero di fatture.

Registratore Telematico

Le attività che effettuano vendita al dettaglio devono naturalmente munirsi di un registratore di cassa, o meglio di un Registratore Telematico (RT). È in parte grazie all’obbligo di trasmissione telematica dei corrispettivi se oggi possiamo disporre di registratori di cassa su dispositivi mobile.

Per questo tipo di servizio non basta però un telefono, è indispensabile il tablet. Occorre inoltre fare attenzione alla compatibilità delle applicazioni, giacché alcune sono disponibili solo per iOS e altre solo per Android.

Con costi aggiuntivi, oltre al software RT vengono forniti anche tablet e ulteriore materiale hardware compatibile con l’app: cassetto portasoldi, stampante di scontrini, scanner di codici a barre, kitchen monitor e così via.

Tra i registratori telematici con app si segnala SumUp Cassa (solo per iPad), Tilby e Cassa in Cloud (per tablet Android e iPad).

Questi servizi permettono di scegliere diverse configurazioni (solo software o sistema completo di hardware). Il commerciante può procurarsi gli accessori anche presso rivenditori terzi, tuttavia deve assicurarsi della loro compatibilità con il software del registratore di cassa telematico.

POS per pagamenti con carta in presenza

È ormai noto che il telefono può trasformarsi in POS per ricevere pagamenti con carta in negozio o in mobilità.

Associando un dispositivo (lettore di carte di credito) al nostro smartphone via Bluetooth, grazie a un’applicazione possiamo elaborare transazioni digitali.

Il più famoso lettore di carte per smartphone è SumUp Air, senza canone e con commissione fissa dell’1,95 % sulle transazioni.

Questa soluzione è ideale per chi riceve un modesto volume di pagamenti con carta, vuole iniziare subito e nel modo più semplice. Il prezzo del terminale è di 49 € (una tantum).

Foto: Mobile Transaction

Revolut Reader

Foto: Mobile Transaction

SumUp Air

In Italia è da poco arrivato il Revolut Reader, con lo stesso modello tariffario del concorrente appena citato: senza canone e con commissione fissa sulle transazioni. La tariffa sui pagamenti è molto più conveniente rispetto a SumUp (0,8 % + 0,02 €), tuttavia è richiesto un conto business di Revolut (quest’ultimo può essere con o senza canone).

Nonostante la commissione di Revolut Reader sia inferiore a quella del concorrente, è bene sapere che la fase di registrazione è più lunga (apertura del conto business, verifica, richiesta del terminale con ulteriori verifiche) e occorre un po’ di pazienza.

Un’ottima alternativa è Axerve con la sua offerta A canone o A commissioni. Essendo un POS portatile con SIM dati integrata non avremo bisogno del telefono per elaborare transazioni, mentre per verificare statistiche, dati e scaricare le fatture occorre visitare il sito web di Axerve (al momento non è disponibile un’applicazione mobile).

Vendita e pagamenti a distanza

Se hai una pizzeria, un ristorante o attività simili ed effettui consegne a domicilio con ordine telefonico o via social, alcune applicazioni possono aiutare nei pagamenti con carta a distanza.

Sono due le opzioni più adatte a questa esigenza: le famose app di delivery come Deliveroo, JustEat e Glovo, oppure la modalità pay-by-link.

Le app dedicate al delivery sono indicate per la gestione di numerosi ordini, mentre i link di pagamento (o richieste di pagamento) rispondono alle esigenze di chi riceve pochi ordini di consegna a domicilio; si tratta infatti di una soluzione più basilare ma anche più economica.

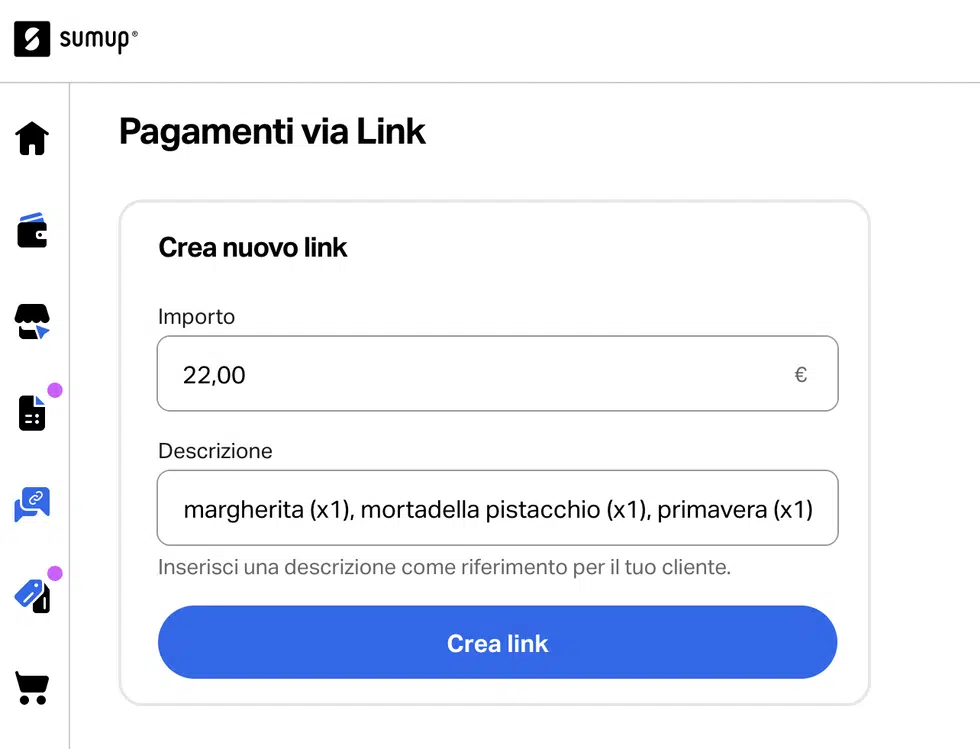

Link di pagamento di SumUp.

Gestire ordini, consegne e pagamenti tramite le sopraindicate app di delivery può costare fino al 30% dell’importo pagato dal cliente, un’enormità. È per tale ragione che molti esercenti hanno scelto di ritirare la propria attività dai servizi delivery.

Le richieste di pagamento via link sono più economiche ma è necessario gestire manualmente ordini e transazioni. Si tratta infatti della semplice creazione di un link da inviare al cliente tramite messaggio, e-mail, ecc. Vengono meno, dunque gli strumenti di tracciamento dell’ordine e dello stato del pagamento.

Ancora una volta siamo costretti a menzionare, tra le app più pratiche e convenienti, SumUp e Revolut Business. Ma non sono le uniche opzioni; segnaliamo anche PayPal Business (popolare ma costosa) e myPOS, le cui commissioni sul transato sono invitanti, meno quelle sugli accrediti in conto corrente.

I link di pagamento nascono come modalità mobile, sono facili da utilizzare e da gestire via app su qualsiasi smartphone o tablet.