Mentre per inviare e ricevere un bonifico europeo non sono previsti costi aggiuntivi rispetto al bonifico nazionale (a eccezione di un eventuale cambio valuta), il bonifico estero – cioè un trasferimento fuori dai confini europei – implica commissioni piuttosto salate.

Spieghiamo nel dettaglio i motivi di tali costi nell’articolo Come funziona il bonifico estero. Per riassumere, il trasferimento richiede talvolta l’intervento di diversi istituti bancari (intermediari), ognuno dei quali aggiunge un costo per il servizio fornito.

Indipendentemente da ciò, le banche tradizionali applicano di base tariffe elevate. La buona notizia è che si possono evitare grazie a servizi di money transfer o, ancor meglio, a conti multivaluta che permettono di ridurre le spese al minimo.

Diciamo fin da subito che anche tra questi servizi ne compare qualcuno poco conveniente. Nel presente articolo presentiamo le soluzioni più popolari e, soprattutto, le alternative più economiche al bonifico estero.

| Servizio | Caratteristiche | Link |

|---|---|---|

|

||

|

||

|

||

|

||

|

||

|

| Servizio | Caratteristiche | Link |

|---|---|---|

|

||

|

||

|

||

|

||

|

||

|

Di seguito scopriamo qualche dettaglio in più sulle singole soluzioni presenti nel confronto: cosa sono, come funzionano, vantaggi e svantaggi.

Revolut

Revolut è un conto online multivaluta noto per le sue tariffe economiche e al contempo per l’ampia gamma di funzioni incluse. È particolarmente apprezzato da chi viaggia all’estero e da chi opera in tutto il mondo per lavoro; in aggiunta può essere un’ottima soluzione anche per le spese quotidiane.

È presente un’offerta per privati e una per aziende di qualsiasi dimensione, e in entrambi i casi è disponibile un piano gratuito (senza canone) e diversi piani con canone mensile che si adattano a tutte le esigenze.

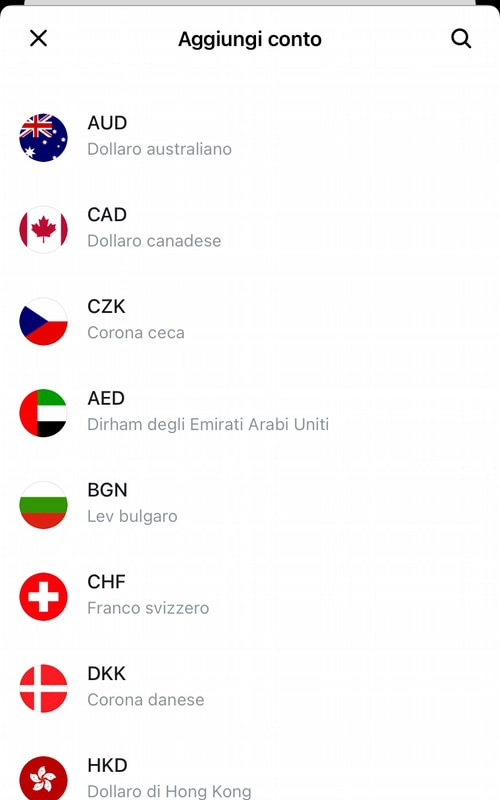

Dispone di IBAN europeo e di un numero di conto britannico. Inoltre è possibile convertire direttamente in app fino a 28 valute, conservandole in sotto-conti e utilizzandole all’occorrenza per pagamenti e bonifici.

È possibile conservare fino a 28 valute.

Conversione in app.

Per le operazioni in tutte le altre valute si applica una tariffa molto conveniente al confronto dei concorrenti. È variabile perché basata sul tasso di cambio interbancario, comunicata prima di eseguire il bonifico.

La conversione è comunque gratuita entro un determinato volume mensile: 1.000 euro per i piani Standard e Plus, senza commissioni per i piani Premium, Metal e Ultra. Anche il piano gratuito può dunque beneficiare del cambio valuta gratuito entro la soglia mensile sopraindicata.

Riteniamo sia la migliore opzione sia per costi sia per la completezza dell’offerta. Imprese e professionisti hanno inoltre la possibilità di acquistare il POS Revolut, con ottime commissioni sul transato.

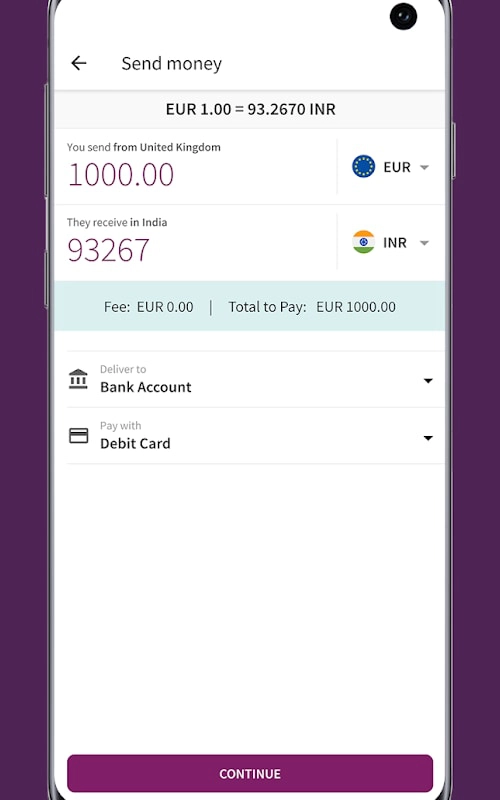

Wise

Il nostro voto

Wise (prima noto come TransferWise) è un servizio specializzato in trasferimenti internazionali. Anche in questo caso si tratta di un wallet elettronico multivaluta che permette di conservare e inviare fino a 50 divise (più delle 28 di Revolut).

Non è previsto alcun costo fisso, solo le commissioni applicate ai trasferimenti.

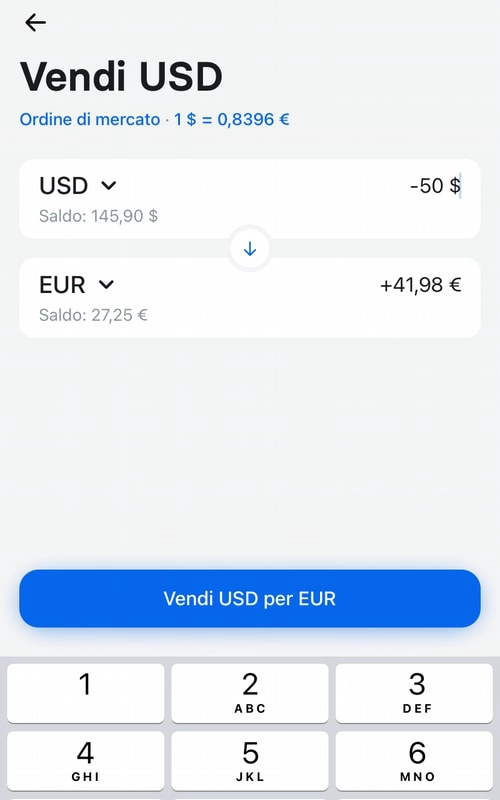

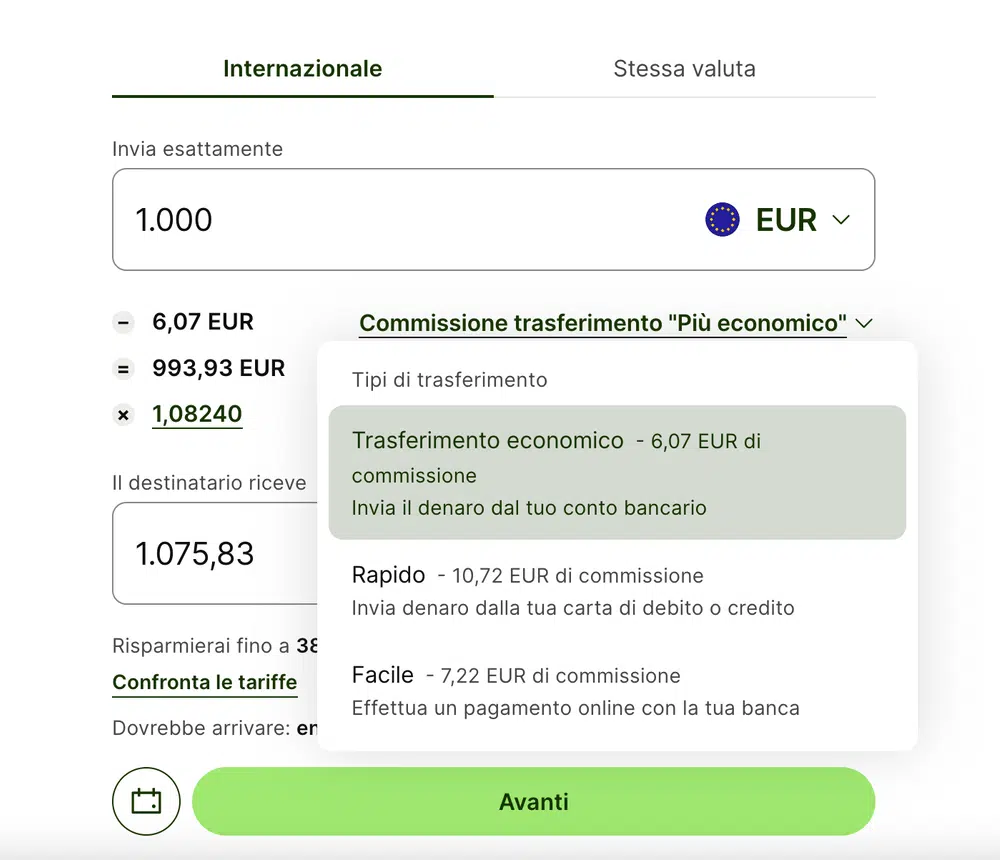

A seconda delle valute coinvolte e degli importi da trasferire si applica una commissione fissa che dipende dal metodo di pagamento scelto: si può attingere dai fondi presenti su Wise (più economico), dal conto corrente bancario (tramite addebito diretto) o da una una carta abilitata ai pagamenti online (più costoso).

Il tasso di cambio applicato è quello stabilito dal mercato interbancario e viene comunicato insieme alle commissioni totali prima dell’esecuzione del pagamento, oppure nella simulazione.

Tutte le funzioni di Wise sono disponibili anche su app.

La carta Wise è opzionale ma non comporta canone, solo una spesa una tantum di 7 euro per la spedizione. Si tratta di una carta di debito Mastercard direttamente associata al conto Wise; ottima per risparmiare sul cambio poiché utilizza automaticamente la valuta più economica tra quelle presenti nel wallet.

Per quanto riguarda i bonifici in entrata, si hanno a disposizione coordinate bancarie per i seguenti paesi/aree: Europa (IBAN), Regno Unito, Stati Uniti, Australia, Nuova Zelanda, Singapore, Romania, Canada, Ungheria e Turchia. Se il pagamento proviene da uno di questi paesi, fornendo le coordinate locali non saranno applicate commissioni.

Insieme a Revolut, Wise è l’alternativa più conveniente. La differenza sta nella destinazione d’uso: il primo è un conto online completo, il secondo è dedicato ai trasferimenti internazionali.

È accessibile sia a privati (Recensione Wise) e ad aziende (Recensione Wise Business).

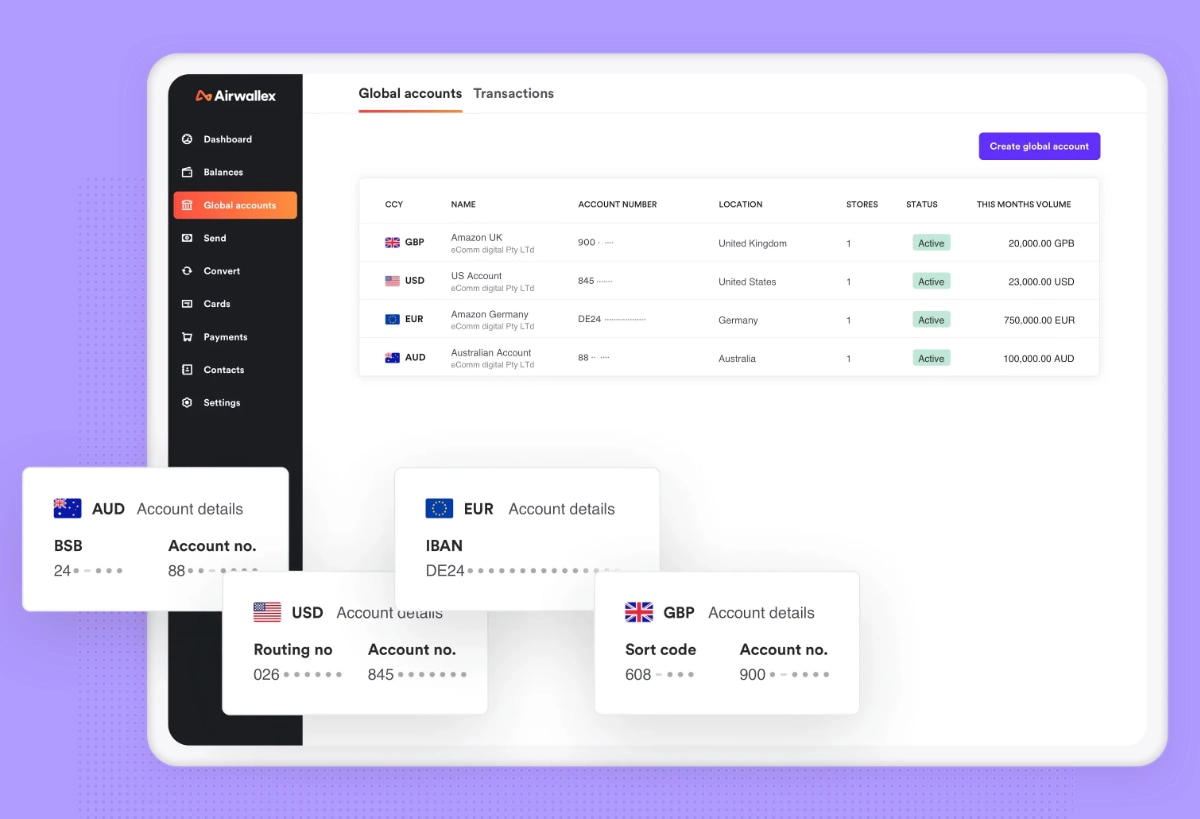

Airwallex

Airwallex nasce qualche anno fa a Melbourne, in Australia, e in breve tempo apre dodici sedi sparse nel mondo. Il suo uccesso è dovuto principalmente a tariffe vantaggiose, poiché la sua piattaforma presenta allo stato attuale alcuni limiti (primo fra tutti, è disponibile solo in lingua inglese).

La tariffa sul cambio parte dallo 0,5% e arriva a un massimo dell’1% a seconda delle valute coinvolte nel trasferimento, mentre una commissione fissa che va tra 10 e 20 euro si applica per ogni bonifico estero (SWIFT).

Come per i concorrenti, la spesa esatta è calcolata in tempo reale in base all’andamento del mercato interbancario, dunque annunciata all’utente nel momento in cui si inseriscono i dati del trasferimento (importo, valute di origine e valuta di destinazione).

Sono disponibili conti locali in diverse valute.

Quali sono i limiti di Airwallex? Pur offrendo conti locali all’interno dell’account principale, non tutti supportano trasferimenti SWIFT (nello specifico, il conto tedesco in euro e quello britannico in sterline).

Un ulteriore svantaggio riguarda l’eventualità di non poter ricevere bonifici da parte di privati (non ci sono problemi, invece, con i bonifici in uscita). Nel caso in cui vi fosse questa esigenza, si consiglia di contattare il servizio clienti (molto efficiente) per verificare tale possibilità.

L’apertura del conto è gratuita e non sono presenti costi di attivazione. Dal punto di vista economico Airwallex è tra i migliori money transfer. I controlli sono però rigidi e in fase di verifica potrebbe essere richiesta documentazione aggiuntiva per provare l’affidabilità dell’azienda.

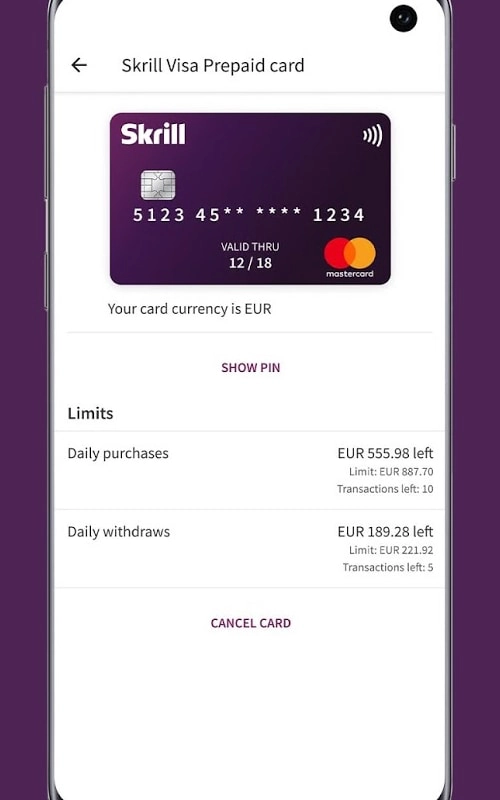

Skrill

Skrill è un brand in crescita perché spesso sponsorizzato nel corso di importanti eventi sportivi. Fa parte dell’universo Paysafe, noto in Italia per la sua carta prepagata Paysafecard, distribuita nelle tabaccherie.

Proprio come la suddetta carta, Skrill è a nostro avviso allettante solo in apparenza.

Se attingiamo direttamente dal nostro conto corrente o da una carta di debito per trasferire denaro non sarà addebitata alcuna commissione. L’impressione iniziale è ottima: sembra sia gratuito, ma ovviamente non è così.

Il tasso di cambio è elevato.

Anche la carta Skrill risulta costosa.

Tutti i costi del servizio confluiscono nella maggiorazione sul tasso di cambio che, pur essendo variabile in base a valuta e importo, di solito supera abbondantemente il 2% – e in alcuni casi può arrivare fino al 4,99%. Perfino lo scambio tra utenti (P2P), in genere gratuito con la concorrenza, comporta una tariffa del 2,99%.

Non è in assoluto il peggior servizio, ma esistono diverse alternative migliori per invio e ricezione di bonifici esteri economici.

Ultimo ma non per importanza: se apriamo un conto Skrill e non lo usiamo per più di 6 mesi consecutivi sarà addebitato un canone di 5 euro al mese.

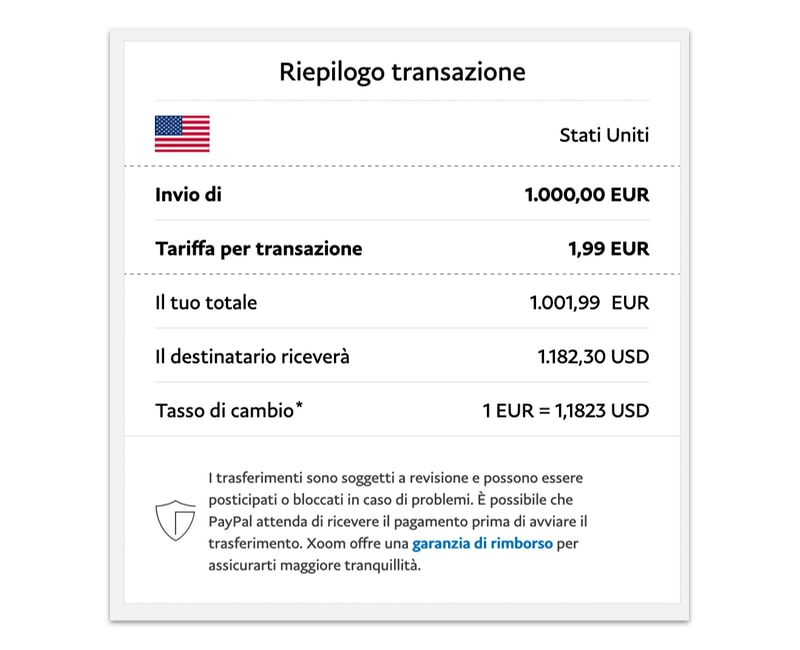

PayPal

Xoom by PayPal è una piattaforma digitale che permette di trasferire denaro in tutto il mondo in diverse modalità (tra utenti PayPal, bonifico bancario o ritiro di contanti).

Quasi inutile dire che è questa la soluzione la soluzione in assoluto più popolare, se non altro per la notorietà di PayPal come sistema di pagamento online.

Messa da parte la risonanza del marchio, occorre fare i conti con tariffe non esattamente favorevoli ma anche e soprattutto con la mancanza di trasparenza nella comunicazione delle spese complessive.

È esplicitamente riportata la sola commissione fissa.

Non fatevi ingannare dalle commissioni comunicate nel riepilogo o simulazione del trasferimento: è vero che la tariffa fissa ammonta a 2-3 euro sulle valute principali, ma è altrettanto vero che la maggiorazione sul tasso di cambio è proibitiva (solitamente supera il 3%).

All’apparenza, dunque, sembra che PayPal sia il metodo più economico per inviare un bonifico estero. La realtà è tutt’altra.

Meglio usare PayPal per altri scopi, ad esempio per gli scambi non commerciali. Malgrado sia il sistema più conosciuto per ricevere pagamenti online, anche gli esercenti troveranno alternative più accessibili.

Payoneer

Payoneer è una soluzione per aziende che operano in diversi paesi del mondo, attraverso diverse valute. Oltre ai bonifici esteri, offre altre interessanti funzionalità come invio di richieste di pagamento e integrazione nei negozi online.

La tariffa sulla conversione di valuta non è male, tuttavia ci sono costi aggiuntivi che insidiano il risparmio.

Se convertire valuta costa solo lo 0,5% dell’importo, si dovrà sborsare un ulteriore 2% (oppure 1,50 €/$/£ se il conto è in EUR, USD o GBP) nel momento in cui decidiamo di trasferire i fondi su un conto corrente in valuta diversa.

Assistenza e rigidità delle regole costituiscono la pecca di Payoneer.

Occorre segnalare, inoltre, che Payoneer prevede termini e condizioni particolarmente rigidi, tanto da portare talvolta alla sospensione dei conti (e in alcuni casi perfino alla mancata apertura del conto).

Opinioni e testimonianze degli utenti raccontano di un’assistenza clienti non molto efficiente, con lunghi tempi di attesa e in generale scarsa qualità del servizio. A tal proposito, semmai dovessimo incappare in problemi e necessitare assistenza, meglio conoscere l’inglese: nonostante la longevità della piattaforma, ad oggi non viene fornito aiuto in italiano.

| Revolut | Wise | Airwallex | Skrill | PayPal | Payoneer | |

|---|---|---|---|---|---|---|

| Per |

Privati e aziende | Privati e aziende | Aziende | Privati e aziende | Privati e aziende | Aziende |

| Multivaluta |

Sì | Sì | Sì | – | Sì | Sì |

| Carta |

Sì | Sì | – | Sì | Sì | – |

| Canone | Gratis o da 2,99 a 100 €/mese | – | – | – | – | – |

| Commissioni |

0,3-5€ + cambio | 0,43€ + cambio | 10-20€ + 0,5-1,0% | 2,99-4,99% + cambio | 1,99-5,99€ + 2,9-3,3% | 1,50€ + 2% |

| Altre spese |

– | – | – | 5 €/mese in caso di inutilizzo | 0-3% per trasferire su altro conto | – |

| Altri servizi |

Carte di debito, pagamenti online, POS, link di pagamento, P2P | Carta di debito, P2P | Link di pagamento | Carta prepagata, criptovaluta | Pagamenti online, carta prepagata | Pagamenti online |

| Deposito contanti |

– | – | – | 10€ per deposito | – | – |

Revolut mette a disposizione piani senza canone e piani con abbonamento mensile, ma è l’unico a offrire una soluzione completa da usare non solo per trasferimenti internazionali con tariffe vantaggiose ma annche nel quotidiano, per pagare in negozio ed effettuare pagamenti online. Una carta multivaluta è inclusa nel conto (il piano senza canone deve però pagare la spedizione), inoltre possono essere ordinate carte aggiuntive (nel caso delle aziende, anche carte per dipendenti).

Wise è invece da dedicare esclusivamente ai bonifici esteri, nei quali eccelle per semplicità d’uso e commissioni. La carta opzionale è ugualmente utile in viaggio per risparmiare sul cambio.

Airwallex applica una tariffa fissa più elevata sui bonifici esteri, ma in compenso tiene bassa la commissione sul cambio. È disponibile solo per aziende e in lingua inglese (assistenza inclusa). Non tutte le sue funzioni sono disponibili in Europa.

Skrill è un marchio noto ma tra questi il più dispendioso, tuttavia è l’unico servizio a offrire il deposito di contanti (pur con commissione elevata).

PayPal è senza dubbio il brand più popolare perché utilizzato da buona parte dei siti web per ricevere pagamenti online. È comodo e affidabile ma non è certamente apprezzato per la convenienza. Esistono alternative migliori.

Payoneer è una società che opera da lungo tempo nel settore dei trasferimenti internazionali, usata soprattutto da aziende con un volume elevato di transazioni in giro per il mondo. Per le piccole realtà consigliamo Revolut Business o Wise Business.