Diversamente da quanto induce a pensare, l’espressione bonifico estero non indica tutti i trasferimenti bancari che valicano i confini nazionali.

- Cos’è e come funziona il bonifico estero?

- Dopo quanti giorni si riceve l’accredito?

- Perché le commissioni sono elevate?

- Ci sono alternative più economiche?

Nel presente articolo spieghiamo procedura e percorso del bonifico estero prima di scoprire costi e soluzioni alternative che permettono di risparmiare.

Tipi di bonifico internazionale

Non tutti i trasferimenti internazionali sono uguali.

Per eseguire un bonifico dovremo selezionare il tipo di trasferimento tra SEPA e SWIFT, che indicano rispettivamente il bonifico europeo e quello estero.

Inviare denaro verso paesi come Francia, Germania, Belgio e Portogallo è notevolmente diverso, sia in termini economici che di tempo, dal trasferire somme verso destinazioni non europee.

Quali sono le differenze tra SEPA (europeo) e SWIFT (estero)?

SEPA

È l’acronimo di Single Euro Payments Area (area unica dei pagamenti in euro).

Della suddetta area fanno parte:

- i paesi membri dell’Unione Europea

- i paesi aderenti allo Spazio Economico Europeo

- Regno Unito, Svizzera, Repubblica di San Marino, Città del Vaticano

Il bonifico SEPA è dunque uno scambio tra i paesi che rientrano in questa grande area europea.

Ancor più importante, il bonifico europeo ha sostituito quello nazionale. Quest’ultimo, semplicemente, non esiste più.

Oggi non intercorre alcuna differenza tra un trasferimento domestico (da conto italiano a conto italiano) e uno tra diversi paesi della summenzionata area.

Commissioni e tempi di esecuzione non variano, in quanto l’invio si svolge sulla medesima rete telematica.

SWIFT

È l’acronimo di Society of Worldwide Interbank Financial Telecommunication.

Si tratta di un sistema globale (separato dal precedente) che riunisce decine di migliaia di istituti bancari e finanziari da tutto il mondo.

Il bonifico SWIFT è comunemente chiamato bonifico estero e permette di trasferire denaro in qualsiasi paese del globo, anche al di fuori dell’area SEPA. Per questo motivo viene definito altresì trasferimento extra-SEPA.

Tempistiche e costi dell’operazione lievitano visibilmente rispetto al normale bonifico europeo.

Come funziona il bonifico estero?

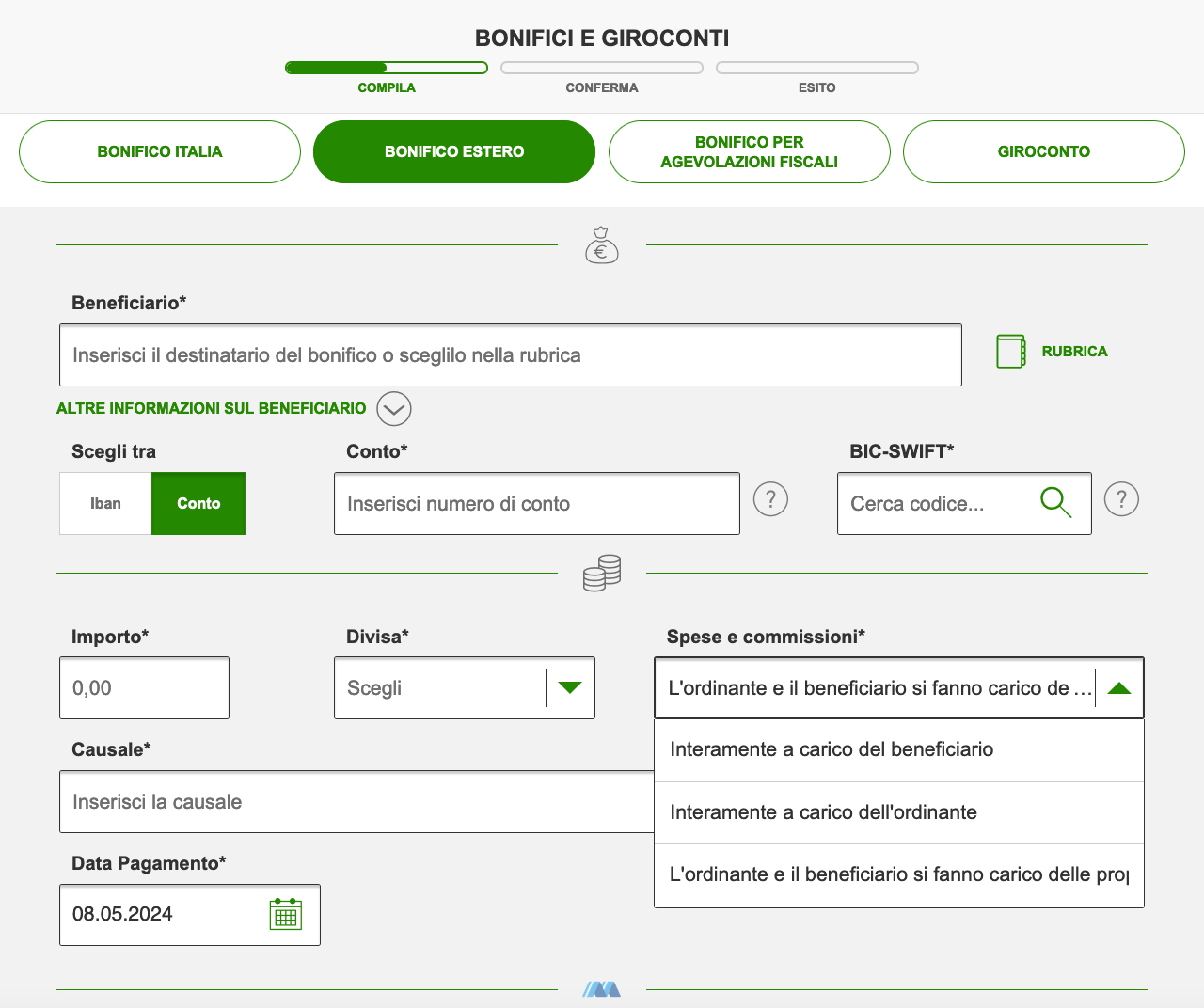

Ormai tutte le banche con una buona piattaforma web o applicazione mobile permettono ai correntisti di eseguire bonifici esteri in autonomia, comodamente da casa o da qualsiasi altro luogo.

È sempre possibile recarsi in filiale ma in questo caso, come per ogni altra operazione bancaria, vengono applicate commissioni più elevate rispetto a quelle dell’internet banking.

Per ordinare un bonifico europeo si dovranno indicare:

- nome del beneficiario

- IBAN o numero di conto del beneficiario

- codice SWIFT/BIC della banca destinataria

- importo

- divisa

- opzione di invio

Il codice SWIFT è composto da 8 o 11 caratteri alfanumerici e identifica uno specifico istituto bancario. Non è dunque un codice che varia da persona a persona, bensì da banca a banca.

La divisa altro non è che la moneta utilizzata per il trasferimento (es. euro, dollaro americano, yen e così via). Consigliamo, salvo accordi specifici con il beneficiario, di selezionare la propria moneta.

Per quanto riguarda l’opzione di invio, ne parliamo più avanti nella sezione dedicata ai costi.

L’opzione “Bonifico estero” deve essere selezionata solo se il trasferimento è diretto fuori Europa

Come si può immaginare, il passaggio di denaro non si verifica materialmente, bensì attraverso un sistema di telecomunicazioni.

Per semplificare, possiamo dire che il bonifico internazionale non è altro che un messaggio tra gli istituti di credito coinvolti: mittente, destinatario e intermediario, quest’ultimo se necessario.

Pur trattandosi di un complesso sistema di telecomunicazione, la procedura richiede tempi brevi rispetto al lungo percorso e alle “tappe” che il trasferimento elettronico deve compiere.

Vediamo cosa accade quando dalla nostra app di home banking inviamo un bonifico estero:

Un esempio pratico

Dall’Italia, Mario vuole inviare 100 € a John negli Stati Uniti.

- Mario ordina alla sua banca (che chiameremo Banca Italiana) di eseguire il trasferimento in favore di John presso la sua banca (che chiameremo Bank America).

- Banca Italiana invia una comunicazione SWIFT a Bank America, chiedendo di accreditare 100 € sul conto corrente di John.

- Bank America sottrae 100 € al conto commerciale che Banca Italiana detiene presso il suo istituto, quindi li accredita a John.

Ogni istituto bancario è titolare di conti correnti commerciali presso le maggiori banche estere. In tal modo la banca ricevente non dovrà fare altro che spostare l’importo dal conto commerciale dell’istituto a quello del beneficiario finale.

Nota Bene: nel nostro esempio i 100 euro arrivano intatti sul conto del beneficiario, mentre nella realtà saranno sottratte commissioni che, nel caso del bonifico estero, gravano anche sul destinatario del trasferimento e non solo sull’ordinante (con alcune eccezioni).

Istituti intermediari

Se ordinante e/o beneficiario sono correntisti presso una piccola banca territoriale, non è detto che quest’ultima abbia un conto commerciale presso istituti esteri.

In questo caso, per portare a termine l’operazione entrano un gioco uno o più istituti intermediari.

Si può dedurre che il percorso del bonifico subisce qualche “deviazione” che finirà per influire su tempi e costi.

Un esempio pratico

Mario è correntista presso Banca del Territorio e vuole inviare del denaro a John, negli Stati Uniti.

- Mario ordina a Banca del Territorio di trasferire 100 € sul conto corrente di John, presso Bank America.

- Non avendo un conto commerciale presso Bank America, Banca del Territorio chiede a Banca Intermediaria (titolare di conti commerciali presso entrambi gli istituti) di eseguire l’operazione di trasferimento.

- Banca Intermediaria sottra 100 € al conto di Banca Territoriale e accredita lo stesso importo al conto di Bank America.

- Bank America trasferisce 100 € sul conto corrente di John.

La rete SWIFT è organizzata affinché tutte le banche del sistema possano scambiarsi denaro anche tramite l’aiuto di istituti intermediari.

Segnaliamo che talvolta potrebbe essere necessario l’intervento di molteplici istituti affinché il denaro venga infine accreditato al beneficiario.

Inutile dire che più sono gli istituti coinvolti nel trasferimento, più aumentano costi e tempi di esecuzione.

Costi e commissioni

I trasferimenti che avvengono all’interno dell’area SEPA, dunque tra paesi europei, non comportano differenze di costo rispetto ai trasferimenti nazionali (a meno che non sia necessaria la conversione di valuta).

Diversa è la situazione dei bonifici esteri, anche detti extra-SEPA o SWIFT. Le commissioni sono elevate e saranno addebitate sia all’ordinante che al beneficiario.

Commissioni del bonifico estero in uscita

Per l’invio di bonifici esteri le banche “mittenti” applicano generalmente:

- una commissione fissa

- una commissione variabile

- maggiorazione sul tasso di cambio

La commissione fissa si aggira, a seconda della banca, tra 10 – 20 euro. Quella variabile è invece espressa in valore percentuale, dunque la spesa dipende dall’importo della somma trasferita.

L’operazione è inoltre soggetta a una tariffa sulla conversione di valuta, per la quale si applica il tasso di cambio interbancario e in aggiunta maggiorazione stabilita dalla banca.

La maggiorazione sul cambio varia in modo significativo a seconda dell’istituto (1-3%).

In conclusione, se dobbiamo inviare o ricevere un bonifico estero non possiamo conoscere in anticipo la spesa totale. Almeno non con le banche tradizionali.

Altro fattore che incide sull’entità della spesa è l’opzione di trasferimento:

Opzione di invio

Con l’opzione di invio (selezionata dall’ordinante) si decide quale delle due parti dovrà sostenere le spese di trasferimento:

- SHA: le spese vengono ripartite tra ordinante e beneficiario

- OUR: le spese vengono coperte unicamente dall’ordinante

- BEN: le spese vengono coperte dal solo beneficiario

Generalmente, gli istituti bancari europei impostano di base l’opzione SHA (spese divise tra mittente e destinatario), tuttavia l’ordinante potrà selezionare un’opzione diversa.

Sarebbe opportuno, in assenza di accordi specifici, selezionare l’opzione SHA per dividere equamente le spese del trasferimento.

Scopri il nostro articolo Alternative al bonifico estero

Tempi di accredito

I tempi di esecuzione del bonifico estero sono indubbiamente più brevi rispetto al passato.

Uno dei fattori che influenzano la rapidità del trasferimento è l’orario di cut-off degli istituti finanziari, ossia l’ora in cui la banca inizia a contabilizzare ed eseguire materialmente le operazioni ordinate durante la giornata.

Gli ordini ricevuti dopo l’orario di cut-off vengono eseguiti il giorno lavorativo successivo. Effettuare un bonifico il venerdì sera non sarà diverso dal farlo il successivo lunedì mattina.

Per completare tutti i passaggi, gli istituti coinvolti potrebbero impiegare da 1 a 4 giorni lavorativi.

In assenza di intermediari il trasferimento sarà alquando rapido (1-2 giorni), mentre richiede più giorni se una delle due parti è correntista presso un piccolo istituto bancario territoriale.

Orari di cut-off

Gli orari di cut-off delle banche sono riportati nei fogli informativi del servizio sottoscritto.

Ogni istituto bancario stabilisce il proprio orario, oltre il quale rimanda le operazioni al giorno lavorativo successivo.

Di seguito un elenco degli orari di cut-off dei principali istituti che operano in Italia:

| Istituto | Cut-off |

|---|---|

| Barclays | 14:00 |

| BCC | 13:00 |

| Credem | 20:00 |

| Crédit Agricole | 16:00 |

| Deutsche Bank | 16:30 |

| Fineco | 15:00 |

| IBL | 17:00 |

| ING | 17:00 |

| Intesa Sanpaolo | 17:30 |

| Mediolanum | 17:00 |

| Santander | 16:30 |

| Unicredit | 20:00 |

| Widiba | 18:30 |

| Istituto | Cut-off |

|---|---|

| Barclays | 14:00 |

| BCC | 13:00 |

| Credem | 20:00 |

| Crédit Agricole | 16:00 |

| Deutsche Bank | 16:30 |

| Fineco | 15:00 |

| IBL | 17:00 |

| ING | 17:00 |

| Intesa Sanpaolo | 17:30 |

| Mediolanum | 17:00 |

| Santander | 16:30 |

| Unicredit | 20:00 |

| Widiba | 18:30 |

L’utente potrà disporre bonifici anche dopo l’ora di cut-off, tuttavia le operazioni saranno elaborate dalla banca il giorno lavorativo successivo.

Il medesimo termine rappresenta anche il tempo limite entro il quale l’utente potrà revocare l’operazione (a meno che non si tratti del bonifico istantaneo, non revocabile).