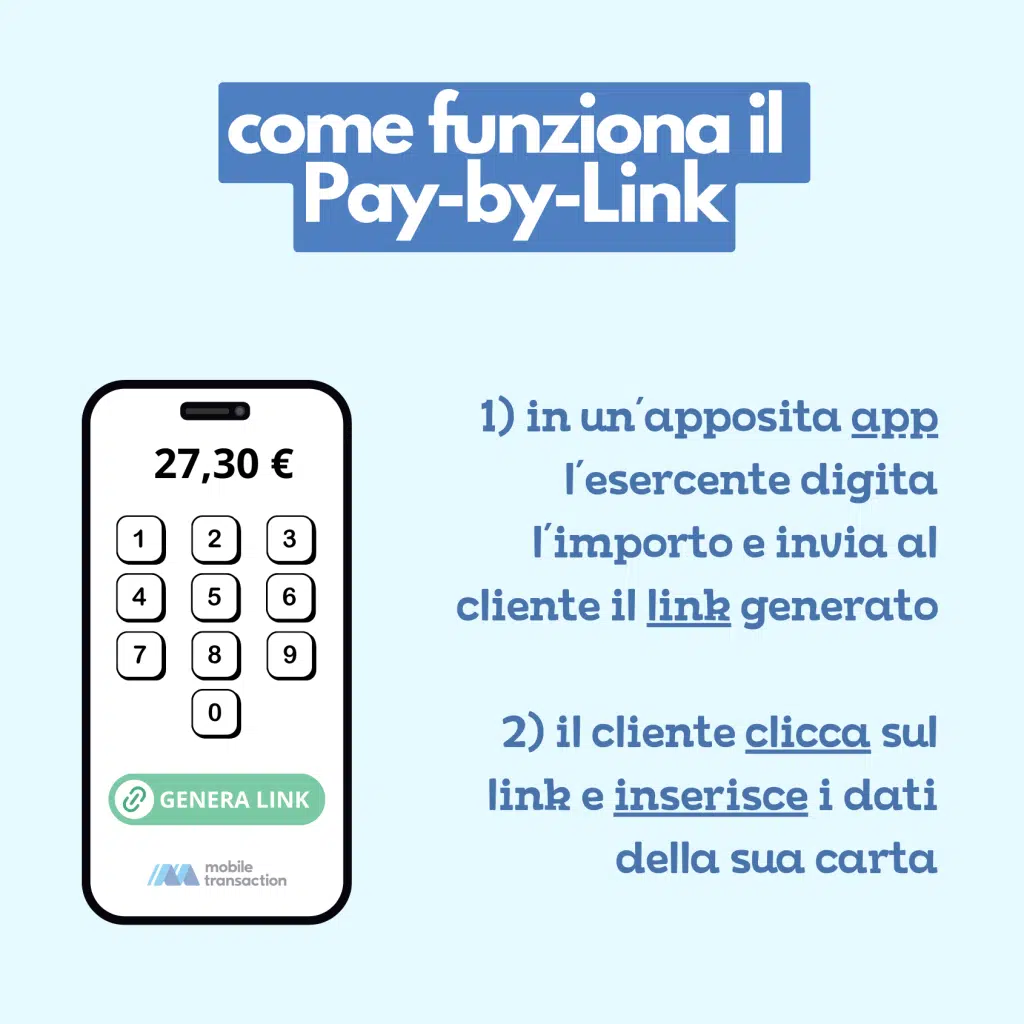

C’è chi li chiama link di pagamento, chi opta per richieste via link, chi preferisce il termine inglese pay-by-link.

La sostanza è la stessa. Tutte queste espressioni indicano un metodo per ricevere pagamenti a distanza.

Questa modalità viene usata soprattutto nelle attività che ricevono ordini telefonici, ad esempio per consegna a domicilio, prenotazione di un tavolo o di una camera d’albergo.

Non è necessario avere siti web o negozi online, dunque può interessare a qualsiasi tipo di attività. Occorre tuttavia scegliere con attenzione il servizio: il funzionamento è pressoché identico, mentre differenze significative emergono in tema di costi.

Abbiamo provato a mettere in ordine, soprattutto in base alle tariffe, le migliori soluzioni disponibili in Italia:

| Soluzione | Caratteristiche | Link |

|---|---|---|

Conto business multivaluta. I clienti possono pagare anche con bonifico. Link monouso o riutilizzabili.

|

||

| Link monouso o riutilizzabili. Conto business multivaluta. Altri metodi: bonifico, POS mobile, gateway di pagamento

Tariffe: |

||

| Registrazione veloce, facile da usare. Ideale per trasazioni di piccolo importo.

Tariffe: |

||

| Link monouso. Accrediti istantanei su conto myPOS

Tariffe: |

||

| Personalizzazione della pagina di checkout. Numerosi circuiti e modalità di pagamento.

Tariffe: |

||

| Link monouso.

Tariffe: |

||

| Link permanente verso la pagina Paypal.me. Affidabile ma commissioni elevate.

Commissione: |

| Soluzione | Caratteristiche | Link |

|---|---|---|

Conto business multivaluta. I clienti possono pagare anche con bonifico. Link monouso o riutilizzabili.

|

||

| Link monouso o riutilizzabili. Conto business multivaluta. Altri metodi: bonifico, POS mobile, gateway di pagamento

Tariffe: |

||

| Registrazione veloce, facile da usare. Ideale per trasazioni di piccolo importo.

Tariffe: |

||

| Link monouso. Accrediti istantanei su conto myPOS

Tariffe: |

||

| Personalizzazione della pagina di checkout. Numerosi circuiti e modalità di pagamento.

Tariffe: |

||

| Link monouso.

Tariffe: |

||

| Link permanente verso la pagina Paypal.me. Affidabile ma commissioni elevate.

Commissione: |

Scopriamo qualche dettaglio in più sulle singole opzioni, poi – nella parte finale dell’articolo – proponiamo tabelle di confronto per avere una visione generale dell’aspetto pratico ed economico di tutte le soluzioni.

| Importo transazione: |

5 € | 10 € | 20 € | 50 € | 100 € |

| Spesa complessiva: | |||||

| Wise | 0 € (con bonifico) |

||||

| Revolut | 0,25 € (5%) |

0,30 € (3%) |

0,40 € (2%) |

0,70 € (1,4%) |

1,20 € (1,2%) |

| SumUp | 0,125 € (2,5%) |

0,25 € (2,5%) |

0,50 € (2,5%) |

1,25 € (2,5%) |

2,50 € (2,5%) |

| myPOS | 0,265 € (5,3%) |

0,33 € (3,3%) |

0,46 € (2,3%) |

0,85 € (1,72%) |

1,50 € (1,5%) |

| PayPlug* | 0,31 € (6,2%) |

0,37 € (3,7%) |

0,49 € (2,45%) |

0,85 € (1,7%) |

1,45 € (1,45%) |

| PayPal | 0,52 € (10,4%) |

0,69 € (6,9%) |

1,03 € (5,15%) |

2,05 € (4,1%) |

3,75 € (3,75%) |

*La tariffa di PayPlug è stata calcolata per il piano di abbonamento “Starter”

Calcolando l’impatto effettivo delle commissioni sulle singole transazioni emerge quanto segue:

- Wise è l’opzione più economica se si sceglie come metodo di pagamento il bonifico bancario

- con SumUp la spesa è bassa se l’importo medio dei pagamenti via link è pari o inferiore a 13 euro

- Revolut è conviene se l’importo medio dei pagamenti è superiore a 13 euro

- myPOS è più economico di PayPlug Starter sui micro-pagamenti, mentre il concorrente è più competitivo su importi pari o superiori a 50 euro

- meglio evitare PayPal

Nella stima di spesa mensile non dimentichiamo di aggiungere eventuali costi extra, ad esempio il canone fisso di PayPlug oppure le commissioni per il trasferimento dei fondi di myPOS.

Confronto dei circuiti accettati

Visa e Mastercard, insieme ai rispettivi circuiti debit VPay e Maestro, possono essere considerati il linguaggio comune di tutti i sistemi di pagamento. Che si tratti di terminale fisico o virtuale, le suddette carte sono sempre accettate.

A fare la differenza sono gli altri circuiti, quelli “secondari” o esteri. Riepiloghiamo in tabella le carte abilitate nelle diverse soluzioni messe a confronto:

| Wise | Revolut | SumUp | myPOS | PayPlug | PayPal | |

|---|---|---|---|---|---|---|

| Visa, Mastercard, Maestro, VPay |

Sì | Sì | Sì | Sì | Sì | Sì |

| American Express | – | – | Sì | Sì | – | Sì |

| UnionPay | – | – | – | Sì | – | – |

| JCB | – | – | – | Sì | – | – |

| Diners, Discover |

– | – | – | – | – | – |

| Satispay | – | – | Sì | – | – | – |

| PagoBancomat, Bancomat Pay |

– | – | – | – | – | – |

| Wise | Revolut | SumUp | myPOS | PayPlug | PayPal | |

|---|---|---|---|---|---|---|

| Visa, Mastercard, Maestro, VPay |

Sì | Sì | Sì | Sì | Sì | Sì |

| American Express | – | – | Sì | Sì | – | Sì |

| UnionPay | – | – | – | Sì | – | – |

| JCB | – | – | – | Sì | – | – |

| Diners, Discover |

– | – | – | – | – | – |

| Satispay | – | – | Sì | – | – | – |

| PagoBancomat, Bancomat Pay |

– | – | – | – | – | – |

Occorre dire che la modalità pay-by-link offre generalmente un numero inferiore di circuiti rispetto a servizi come POS e gateway di pagamento.

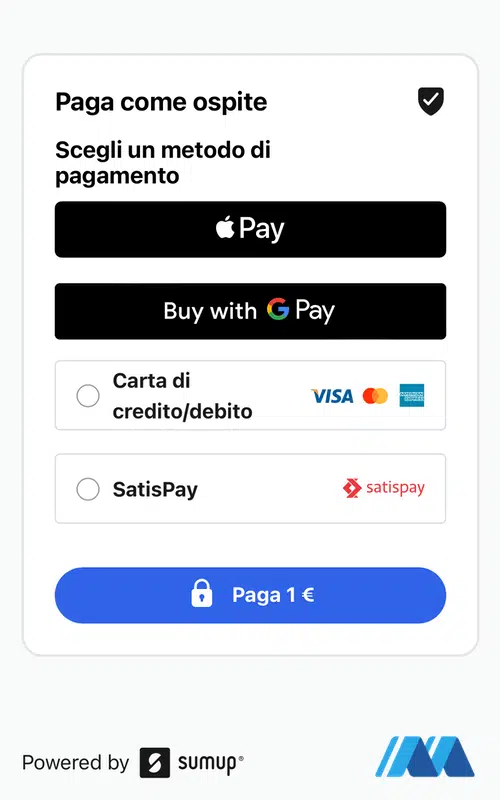

Prevalgono sotto questo aspetto i servizi di SumUp e myPOS. Il primo permette di pagare anche con Amex e Satispay; il secondo vanta più circuiti (UnionPay e JCB in aggiunta ad American Express).

UnionPay e JCB vengono emesse rispettivamente in Cina e Giappone, dunque rilevante solo se si servono clienti provenienti (o residenti) nei due paesi orientali. Interessante è invece l’apertura di SumUp a Satispay, app italiana che permette di pagare sia in negozio sia online.

Nessuna delle opzioni permette di pagare con carte PagoBancomat, ma non è un problema. Oggi tutti i Bancomat sono affiancati da un circuito internazionale (Visa, Mastercard o Maestro), dei quali si servono per effettuare pagamenti online.

| Wise | Revolut | SumUp | myPOS | PayPlug | PayPal | |

|---|---|---|---|---|---|---|

| POS fisico |

– | Sì | Sì | Sì | Sì | Sì |

| Fatturazione elettronica |

– | – | Sì | – | – | – |

| Pagamenti e-commerce |

– | Sì | Sì | Sì | Sì | Sì |

| Conto business |

Sì | Sì | Sì | Sì | – | Sì |

| Multivaluta, cambio valuta |

Sì | Sì | – | – | – | Sì |

| Wise | Revolut | SumUp | myPOS | PayPlug | PayPal | |

|---|---|---|---|---|---|---|

| POS fisico |

– | Sì | Sì | Sì | Sì | Sì |

| Fatturazione elettronica |

– | – | Sì | – | – | – |

| Pagamenti e-commerce |

– | Sì | Sì | Sì | Sì | Sì |

| Conto business |

Sì | Sì | Sì | Sì | – | Sì |

| Multivaluta, cambio valuta |

Sì | Sì | – | – | – | Sì |

A eccezione di Wise, tutte le piattaforme del nostro confronto mettono a disposizione un POS fisico per ricevere pagamenti in presenza. Nel caso di SumUp, myPOS e PayPlug è in realtà il servizio principale dell’offerta.

SumUp è l’unica soluzione a includere una piattaforma di fatturazione elettronica conforme alla normativa italiana. La versione gratuita permette di inviare fino a quattro fatture mensili. Revolut Business e PayPal permettono altresì di creare fatture digitali, tuttavia non sono valide a fini fiscali.

La maggior parte dei servizi offre anche il gateway di pagamento da implementare nei negozi online, in modo che i clienti possano selezionare gli articoli e pagare autonomamente.

Conti business più o meno interessanti vengono offerti da quasi tutti i marchi, ma solo con Revolut Business troviamo una soluzione davvero completa. Unico difetto: ha IBAN lituano.

Wise Business

Wise è la piattaforma più economica in quanto offre un metodo di pagamento completamente gratuito.

In fase di creazione del link l’utente sceglie il tipo di collegamento (monouso o riutilizzabile) e il metodo di pagamento tra:

- bonifico bancario (senza commissioni)

- carta (commissione fino a 2,9 %)

Scegliando il bonifico si dovranno attendere, dal momento in cui il cliente esegue il pagamento, da 1 a 3 giorni lavorativi per ricevere l’accredito. In compenso non sarà detratta alcuna tariffa (a meno non si tratti di una transazione in valuta estera).

Oltre a offrire i link di pagamento, Wise Business è anche un conto multivaluta.

Si inviano e si ricevono bonifici in tutto il mondo con tariffe agevolate sul cambio valuta.

Non sono previsti costi mensili. Si paga una commissione solo sull’evenetuale conversione di moneta.

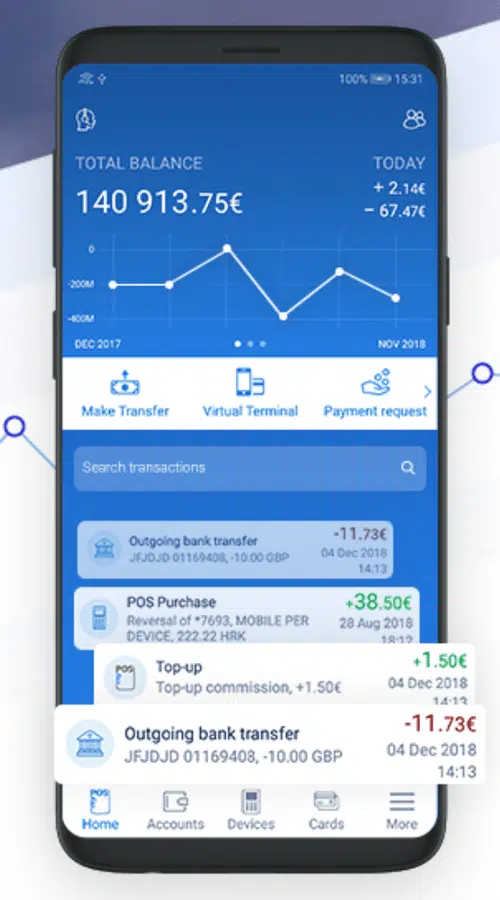

Revolut link di pagamento

Revolut è prima di tutto un conto multivaluta online, disponibile sia per privati sia per imprese di qualsiasi dimensione.

Per usare la modalità pay-by-link è richiesta l’apertura del suddetto conto, sul quale gli incassi saranno accreditati in un giorno lavorativo. Per evitare spese mensili si potrà scegliere il piano senza canone.

Il conto è munito di IBAN lituano e permette di attivare in pochi istanti wallet in valuta estera. Questa caratteristica interessa in modo particolare aziende e professionisti che ricevono pagamenti (o pagano) in valuta diversa dall’euro.

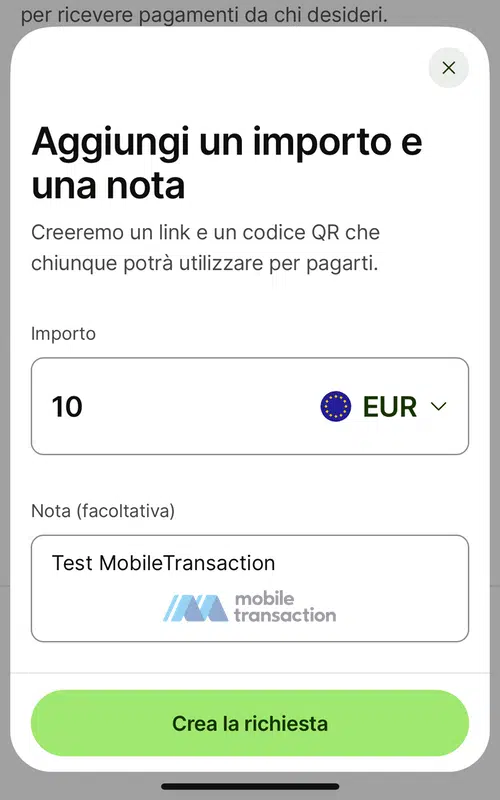

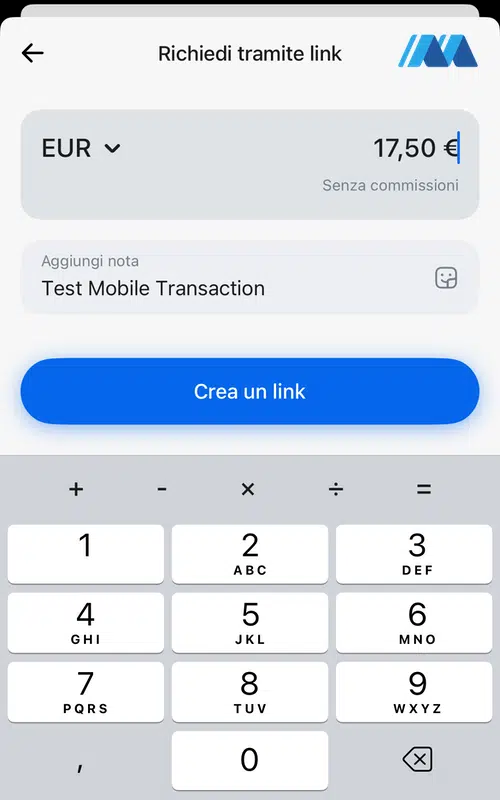

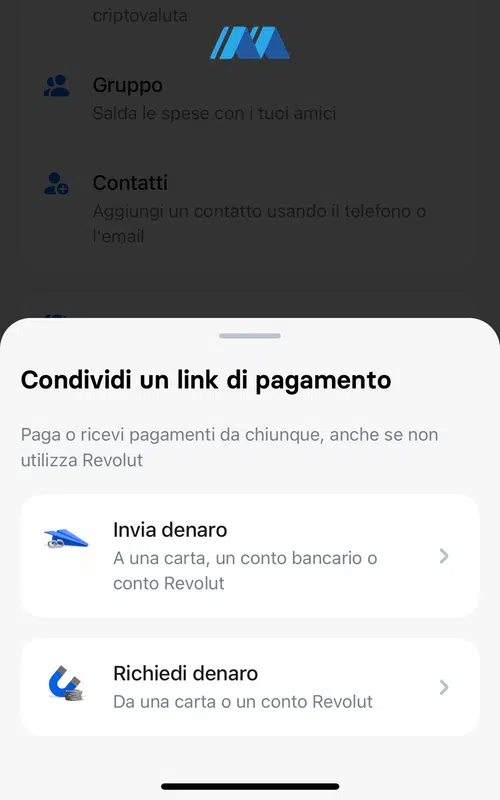

Come si genera un link? Nel menù si seleziona la voce Richiesta di pagamento.

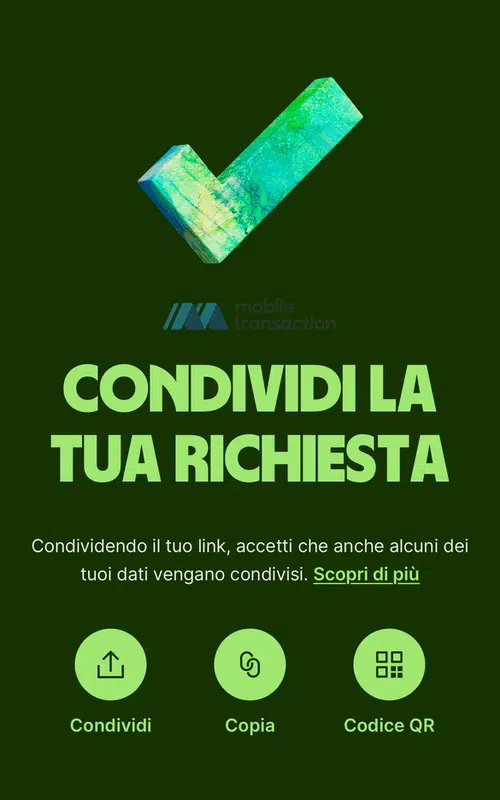

Se il pagamento avviene in presenza si potrà mostrare il codice QR al cliente, altrimenti si procede con la condivisione del link tramite Whatsapp, SMS, e-mail o altre applicazioni.

Punto di forza delle richieste via link di Revolut Business è la possibilità di personalizzare le regole: si può impostare l’importo o lasciare in bianco per consentire al cliente di farlo (quest’ultima opzione è utile per le donazioni o la mancia)

Abbiamo effettuato un test e trovato questa soluzione efficiente, tuttavia occorre segnalare che le verifiche per l’apertura del conto business potrebbero richiedere un po’ di tempo e di pazienza. Preparatevi a fornire, in caso di esplicita richiesta, documentazione aggiuntiva (es. bollette recenti, estratti conto per provare la veridicità del domicilio).

Scopri più dettagli nella Recensione Revolut Business

SumUp

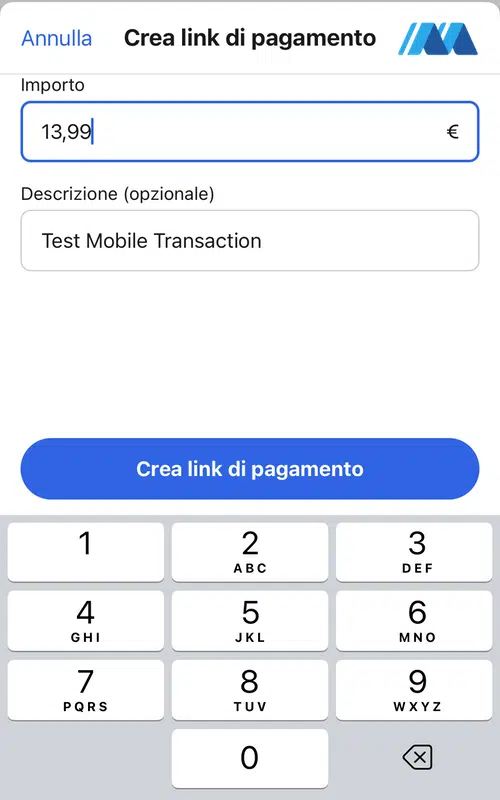

Diversamente dal concorrente visto prima, con SumUp non è necessaria l’apertura del conto corrente. Basta una rapida registrazione per accedere a tutti i servizi del brand specializzato in pagamenti elettronici.

Pregio di SumUp è in effetti la rapidità di accesso alla sua offerta. Inoltre, non essendovi costi fissi (senza canone) in tanti lo scelgono come sistema secondario da dedicare alle consegne a domicilio o, per l’appunto, ai pagamenti a distanza.

Anche in questo caso la creazione del link è molto intuitiva sia dal web che da app SumUp. Un’interfaccia grafica basilare e chiara mette qualsiasi operazione alla portata di tutti.

Al contrario delle altre opzioni presentate in questo confronto, SumUp è l’unica a proporre una commissione unica su tutti i tipi di carte, dunque senza distinzione di circuito, paese di emissione e così via.

Ulteriore vantaggio è rappresentato dalla trasparenza e semplicità del piano tariffario, con possibilità di calcolare in modo preciso l’importo delle commissioni in funzione del transato: la spesa equivale semplicemente al 2,50 % dei pagamenti elaborati tramite link, senza sorprese.

Inferiore è la commissione per i pagamenti tramite POS SumUp (1,95 %).

Nel complesso, dal punto di vista economico SumUp non è un’opzione adatta a tutti. È conveniente per chi riceve molti pagamenti in contanti e di conseguenza ha un transato elettronico contenuto, o ancora per quelle attività che elaborano con frequenza transazioni di basso importo. Senza dubbio, poi, è la più semplice per iniziare.

Leggi di più nella nostra Recensione SumUp Pay-by-Link

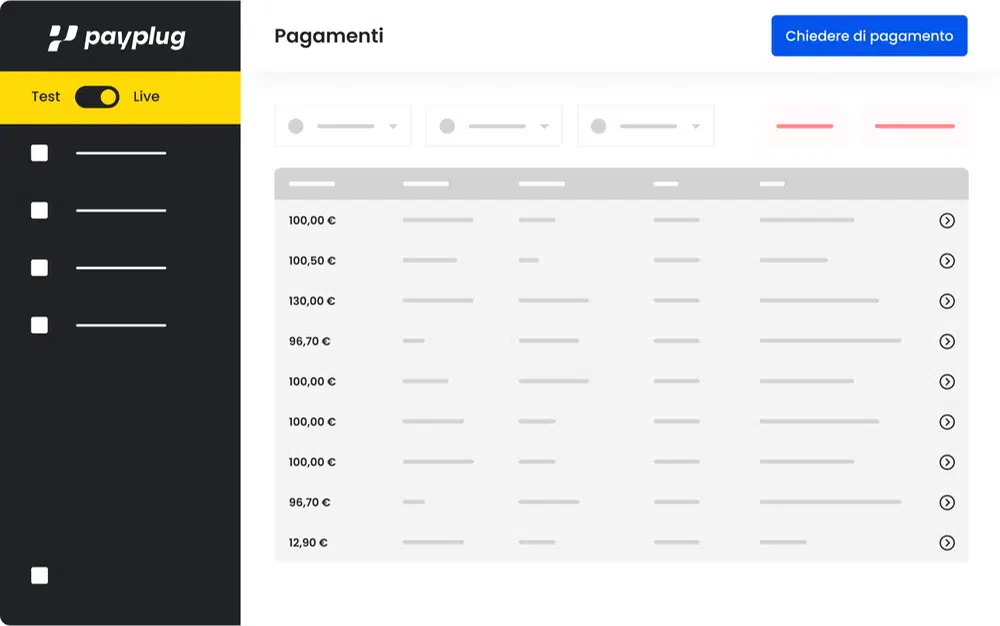

PayPlug

PayPlug è una realtà europea con sede in Francia, uffici in Italia e Paesi Bassi. Vanta oltre 17.000 clienti in Europa, tra i quali si incontrano aziende italiane come Melluso e Caffè Vergnano. Specializzato in transazioni online e integrazioni e-commerce, il metodo pay-by-link si è aggiunto a una offerta già ampia.

Notiamo, di questa soluzione, l’assenza di app per smartphone. Ciò vuol dire che, a differenza dei concorrenti presenti nel confronto, la creazione e l’invio di link sarà possibile solo da piattaforma web.

Naturalmente potremo accedere al sito web del servizio anche da telefono attraverso Chrome, Safari e altri browser per navigare in internet, nondimeno è da rimarcare l’assenza di uno strumento pratico e ottimizzato per l’uso in mobilità.

In termini di costo, l’offerta di PayPlug è ramificata in tre piani tariffari:

- Starter (10 €/mese)

- Pro (30 €/mese)

- Enterprise (personalizzato)

Ecco un’altra differenza sostanziale rispetto alle altre opzioni, il canone mensile.

La presenza del costo fisso non corrisponde però a tariffe più basse sulle transazioni: il piano Starter applica l’1,20 % + 0,25 € sulle carte consumer della Zona Euro e il 2,5 % + 0,25 € su tutte le altre (carte business e/o emesse fuori Zona Euro). Con il piano Pro la tariffa sulle carte personali europee si riduce a 1 % + 0,15 € ma, come riportato prima, a fronte di 30 euro mensili di canone.

Vale la pena? Dovremmo prendere in considerazione PayPlug solo nel caso in cui vi fosse necessità di combinare due o più strumenti del marchio. In questo modo si può puntare, con un fatturato elettronico consistente, ad ammortizzare l’impatto del costo fisso mensile.

Sconsigliato invece per i soli link di pagamento.

myPOS

myPOS ha le sue peculiarità ma, come amiamo sottolineare ogni volta che ne parliamo, a vantaggi allettanti si contrappongono svantaggi altrettanto significativi.

Indubbiamente invitante è l’accredito istantaneo delle transazioni. Quando riceviamo un pagamento via link o qualsiasi altro strumento del marchio, l’incasso viene accreditato in pochi istanti sul conto.

Qual è il rovescio della medaglia? Gli incassi non arrivano sul nostro conto corrente bancario, bensì su conto myPOS.

Da qui ci sono due possibilità: usare i fondi direttamente dal conto myPOS (che non è un conto bancario, dunque molto limitato nelle funzioni), oppure trasferire le somme su un vero e proprio conto corrente. Il problema è che il bonifico comporta una commissione di 3 euro, ergo ogni trasferimento degli incassi costerà caro.

A queste spese si può rimediare riducendo al minimo il numero di bonifici e prelievi, magari servendosi della carta myPOS per pagare su terminale fisico oppure online. Insomma, richiede consapevolezza e organizzazione.

Per quanto riguarda le commissioni sulle transazioni, la tariffa applicata sulle carte personali emesse in Europa è ragionevole (1,30 % + 0,20 €) ma, avendo una parte fissa di 20 centesimi a prescindere dall’importo della transazione, è evidente che l’impatto della stessa aumenti sui pagamenti di piccolo importo. Insomma, non vale la pena farsi pagare al di sotto di 10 euro con le richieste via link di myPOS.

Decisamente più elevate sono le commissioni su carte aziendali e/o non emesse in Europa (2,55-2,85 % + 0,20 ), e sulle carte American Express (2,45 % + 0,20 €).

Anche questa azienda mette a disposizione una gamma di terminali per ricevere pagamenti in presenza. I costi sono inferiori rispetto alle transazioni via link, tuttavia si ripete il discorso sul costo relativo al bonifico per trasferire gli incassi. Da usare con cautela.

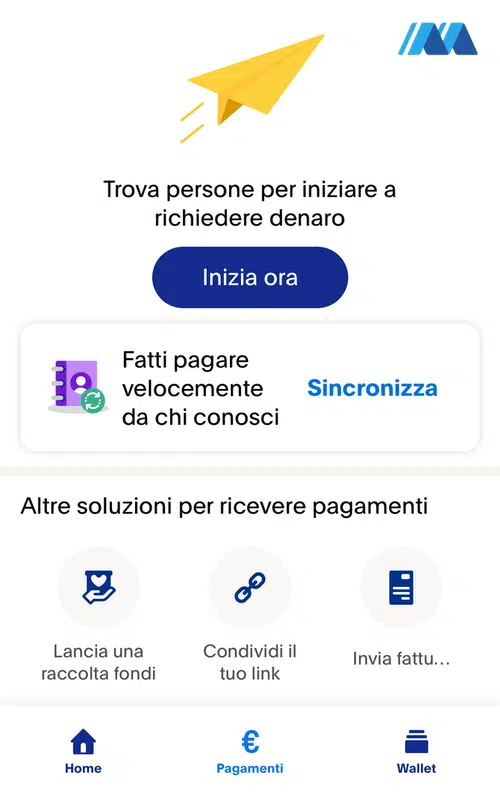

PayPal

PayPal è già croce e delizia dei venditori online ma potrebbe diventarlo anche per esercenti e professionisti che, pur lavorando in presenza, cercano soluzioni ibride per gli ordini telefonici.

Non vi sono dubbi sull’efficienza dei servizi offerti e sull’affidabilità di un marchio noto in tutto il mondo, tra i più utilizzati per scambi e acquisti online sia domestici che internazionali. Chi ha un negozio online mette a disposizione, nella maggior parte dei casi, il pagamento con PayPal.

Piace molto ai consumatori perché comodo, sicuro e gratuito (ribadiamo, per i consumatori). Meno gradito è agli esercenti che invece sono costretti a coprire le commissioni piuttosto salate.

La tariffa del 3,4 % + 0,35 € si commenta da sola, non vi è bisogno di aggiungere ulteriori osservazioni. Nessun calcolo, nessuna valutazione né condizione particolare può aiutare a trovare l’aspetto positivo di questa piattaforma.

Non è un caso che molti commercianti digitali, incentivati dall’offerta della concorrenza, inizino a evitare questa piattaforma troppo costosa seppur popolare e comoda.

A causa dei costi elevati, nessuna delle funzionalità business di PayPal può essere consigliata a esercenti e professionisti se non per pura necessità, vale a dire se i clienti chiedono inderogabilmente di pagare con PayPal. In caso contrario, meglio starne alla larga.