Lavoratori autonomi e liberi professionisti non sono obbligati ad avere un conto dedicato al loro business. In molti preferiscono tuttavia dividere spese ed entrate personali da quelle professionali, in modo da disporre di maggiore chiarezza anche in caso di controlli fiscali.

Chi opera in regime forfettario è spesso alla ricerca di una soluzione economica, mentre chi segue numerosi clienti, presenta un importante flusso di cassa o si avvale di collaboratori predilige soluzioni con sistemi di gestione delle spese.

Nel presente articolo proponiamo una selezione di conti online per professionisti che rispondono a entrambe le esigenze, tenendo sempre in considerazione il rapporto tra qualità e prezzo.

Cose da sapere prima di scegliere

Non tutte le attività sono uguali, sia in quanto a fatturato sia in quanto a modalità di lavoro e di pagamento. I conti online presentano alcune differenze rispetto ai tradizionali conti aziendali bancari.

Tra le funzioni non sempre disponibili compaiono:

- Versamento contanti e assegni

- Libretto degli assegni

- Prestiti e finanziamenti

- Carte di credito

Se per l’attività sono fondamentali una o più caratteristiche tra quelle elencate, si consiglia di rivolgersi a un istituto bancario tradizionale. In questo caso i costi lievitano ma è spesso l’unico modo per accedere ai sopraindicati servizi finanziari.

Al contrario, chi riceve pagamenti elettronici (es. bonifico, pagamento con carta) può optare per una delle soluzioni proposte nel presente confronto. In generale, si raccomanda di verificare che l’offerta scelta includa tutte funzionalità e i servizi indispensabili per la propria attività.

| Conto | Caratteristiche | Link |

|---|---|---|

|

||

|

||

|

||

|

||

|

||

|

| Conto | Caratteristiche | Link |

|---|---|---|

|

||

|

||

|

||

|

||

|

||

|

Finom

Pro

Contro

Finom è un marchio relativamente nuovo ma che in pochi anni è riuscito a farsi strada tra i migliori conti per professionisti.

Un’offerta economica, soprattutto se si opta per la fatturazione annuale. Pagando in anticipo il canone mensile per un intero anno si accede infatti a un interessante sconto:

| Piano Finom | Costi e caratteristiche |

|---|---|

| Solo |

Accesso per un solo utente.

|

| Start |

Accesso per due utenti. Dati analitici di proventi e oneri. Monitoraggio stato della fattura.

|

| Piano Finom | Costi e caratteristiche |

|---|---|

| Solo |

Accesso per un solo utente.

|

| Start |

Accesso per due utenti. Dati analitici di proventi e oneri. Monitoraggio stato della fattura.

|

Sono disponibili altri due piani, Premium e Corporate, tuttavia in questo confronto ci concentriamo sulle offerte più semplici ed economiche, per lavoratori autonomi e liberi professionisti con esigenze modeste.

Tutti i piani Finom includono:

- Conto online con IBAN italiano

- Fatturazione elettronica

- Gestione ruoli e utenti

- Aggiunta di utenti extra

- Accesso per il commercialista

- Riconoscimento di fatture e ricevute

Il piano base, Solo, presenta dunque un’ottima gamma di funzionalità.

Immagine: Mobile Transaction

Il piano Start permette l’accesso di due utenti (con gestione dei ruoli da parte dell’amministratore) e propone, in aggiunta alle funzioni base, il monitoraggio dello stato delle fatture, 5 prelievi gratuiti ogni mese e infine qualche agevolazione sulle tariffe, ad esempio sui pagamenti in valuta estera (che, tuttavia, al 2% resta elevato).

È possibile richiedere carte di debito aggiuntive e accesso per utenti extra.

Sono incluse poi tutte le operazioni tipiche di un conto online: bonifico, prelievo, addebito diretto e così via.

Vuoi approfondire? Dai un’occhiata alla Recensione Finom

Revolut Business

Pro

Contro

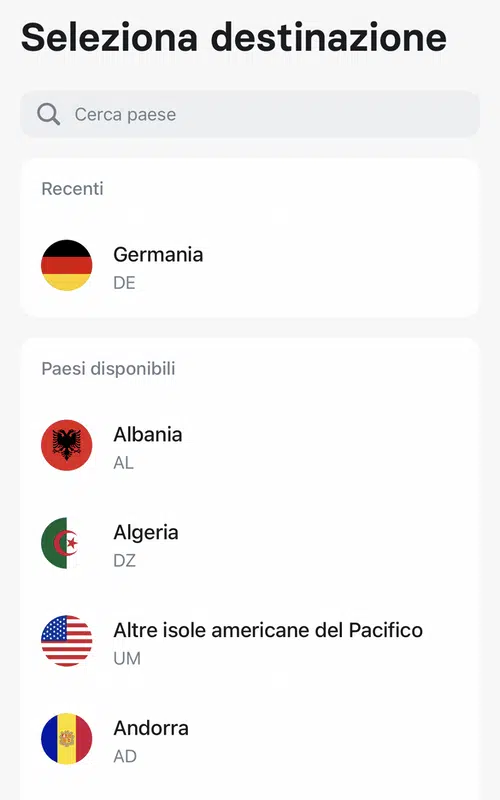

Revolut Business è tra i conti per professionisti più interessanti, soprattutto se si ricevono pagamenti da clienti esteri, in moneta diversa dall’euro. Perché? Permette di conservare e utilizzare fino a 28 valute diverse, senza necessità di conversione; inoltre propone un’ottima tariffa sul cambio.

Sono disponibili tre piani tariffari, di cui uno senza canone:

| Piani Revolut | Costi e condizioni |

|---|---|

| Free |

Conto multivaluta. Ricezione pagamenti online con carta. Richieste di pagamento tramite link.

|

| Professional |

Integrazione API aziendali. Offerte marchi partner. Approvazione bonifico.

|

| Ultimate |

Carta Metal inclusa.

|

| Piani Revolut | Costi e condizioni |

|---|---|

| Free |

Conto multivaluta. Ricezione pagamenti online con carta. Richieste di pagamento tramite link.

|

| Professional |

Integrazione API aziendali. Offerte marchi partner. Approvazione bonifico.

|

| Ultimate |

Carta Metal inclusa.

|

Il piano basse, denominato Free, include quasi tutte le funzionalità dei piani più avanzati ma offre un numero inferiore di operazioni gratuite.

La conversione di valuta all’interno dello stesso wallet Revolut ha sempre un costo dell’0,4% – ottimo rispetto ad altre banche e istituti di moneta elettronica, ma chi opera con frequenza in valuta estera può beneficiare del cambio completamente gratuito fino a 5.000 € al mese (piano Professional) e 10.000 € al mese (piano Ultimate).

Le tariffe applicate alle operazioni eccedenti la soglia gratuita sono comunque molto convenienti, dunque anche la scelta del conto senza canone si rivela ottima.

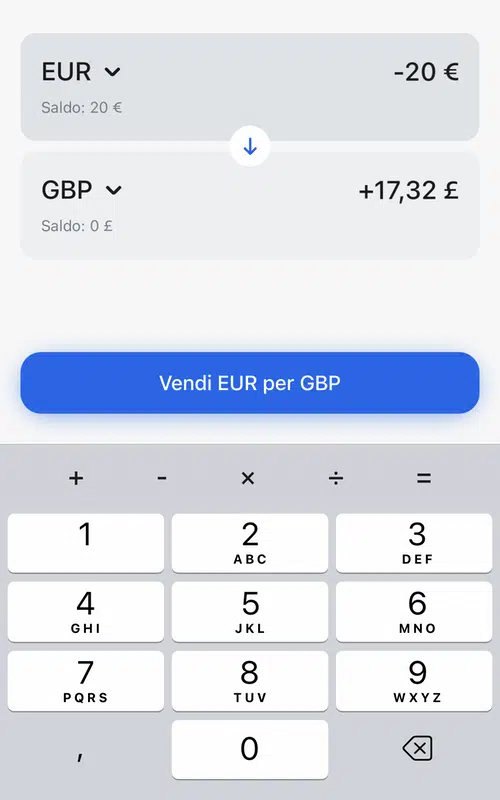

Immagine: Mobile Transaction

Immagine: Mobile Transaction

In tutti i piani sono inclusi i seguenti servizi:

- Carte prepagate fisiche e virtuali

- Gestione bonifici ricorrenti

- Gateway di pagamento per siti web

- Richieste di pagamento tramite link

- Invito dipendenti e collaboratori

- Gestione spese del team

Alcune funzionalità sono invece disponibili solo con i piani Professional e Ultimate, ad esempio l’approvazione del bonifico da parte dell’amministratore, le offerte dai marchi partner, l’integrazione di API aziendali. Infine, solo Ultimate include una carta Revolut in metallo.

Un difetto – se così possiamo chiamarlo – è l’IBAN lituano. In realtà si tratta di un IBAN dell’area SEPA e può essere utilizzato al pari di un codice bancario italiano. Nella dichiarazione fiscale dovremo però ricordarci di compilare il quadro RW, così da rendere applicabile l’imposta di bollo.

Scopri altre caratteristiche nella Recensione Revolut Business

Tot

Pro

Contro

Tot ha un piano tariffario abbastanza semplice. Si può scegliere tra due piani, ognuno dei quali include un determinato numero di operazioni gratuite ogni anno – tra cui bonifico, addebito diretto, pagamento bollettini e così via.

Restando nel numero di operazioni in uscita incluse si pagherà il solo canone, mentre oltrepassando la soglia si applica una commissione per ogni operazione:

| Piano Tot | Costi e condizioni |

|---|---|

| Essentials |

100 operazioni gratuite ogni anno.

|

| Professional | 250 operazioni gratuite ogni anno.

|

| Piano Tot | Costi e condizioni |

|---|---|

| Essentials |

100 operazioni gratuite ogni anno.

|

| Professional | 250 operazioni gratuite ogni anno.

|

Se nell’anno superiamo la soglia di operazioni gratuite previste, a quelle extra sarà applicata una commissione ragionevole di 50 centesimi.

Le operazioni in entrata sono sempre gratuite, senza limiti annui.

A destare qualche perplessità sono i prelievi di contante effettuati tramite la carta inclusa (una Visa business credit): ogni prelievo ha un costo del 3,99%. In termini pratici, per ogni 100 euro prelevati si dovranno sborsare 3,99 euro in commissioni. I prelievi con carta Tot sono semplicemente da evitare.

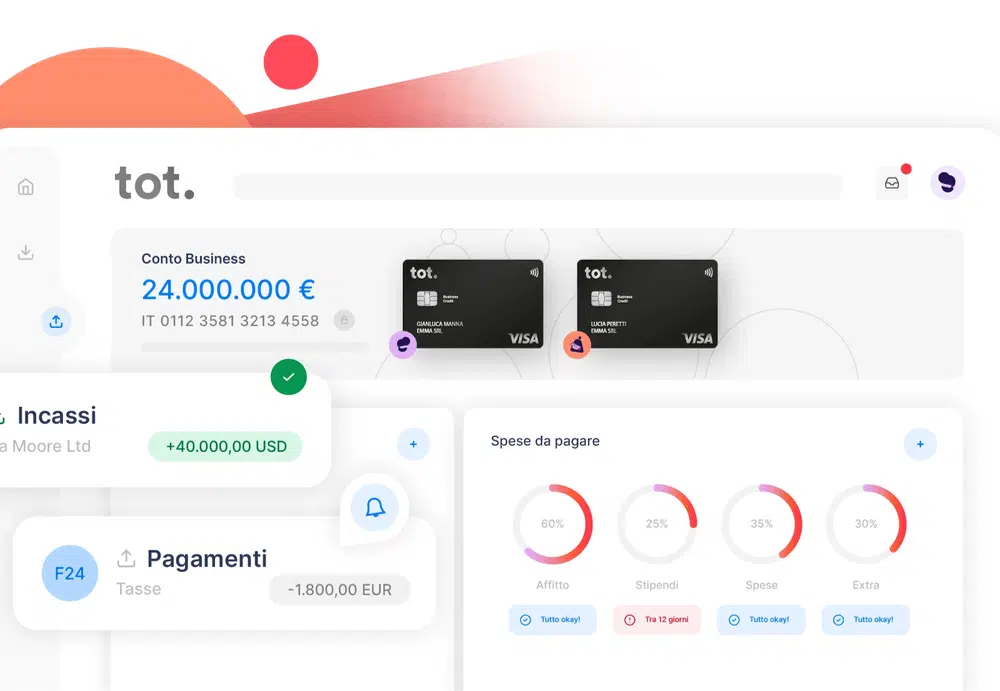

Immagine: Tot

Entrambi i piani includono una carta Visa business credit. Attenzione – benché venga rilevata tecnicamente come una carta di credito dal terminale (quindi si potrà utilizzare per noleggio auto, prenotazione hotel, ecc.) in realtà funziona come una carta di debito.

È direttamente collegata al conto, sul quale addebita istantaneamente le spese effettuate. In altre parole è una carta di credito solo nella forma, non nella sostanza.

Nel complesso è un conto online per professionisti dai costi ragionevoli se si evitano prelievi di contante, circostanza però non sempre possibile. Si consiglia di scegliere la fatturazione annuale per risparmiare sul canone.

Ti interessa? Scopri le caratteristiche nella Recensione Tot

Qonto

Pro

Contro

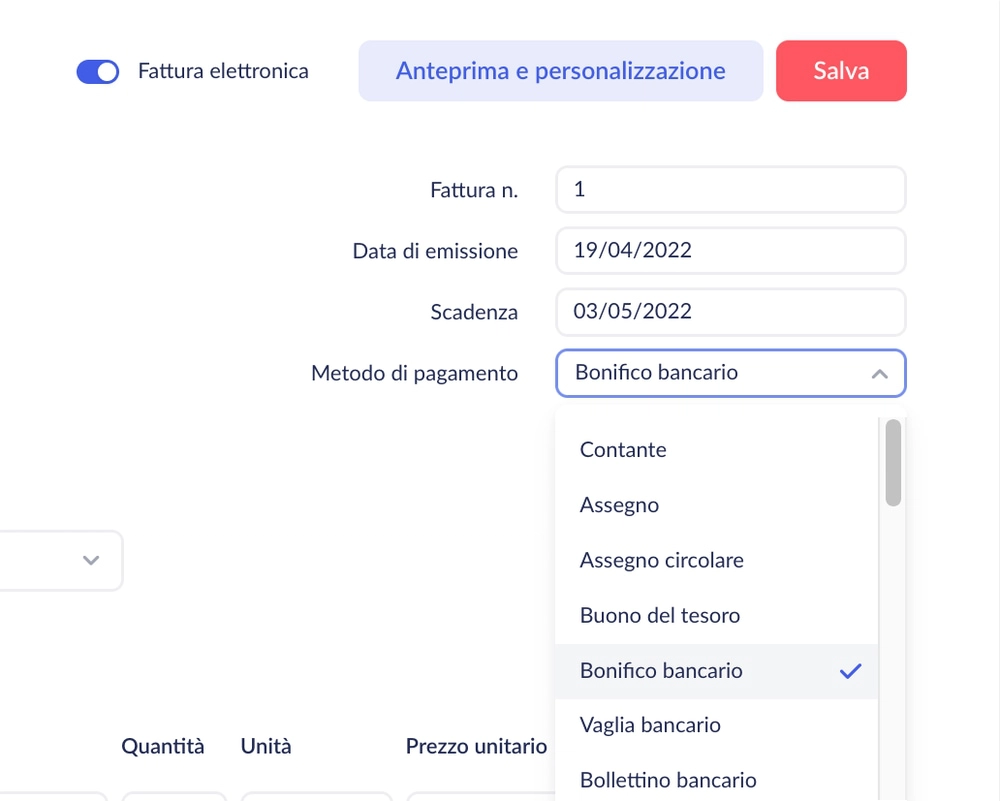

Di recente Qonto ha introdotto un sistema di fatturazione elettronica per alcuni abbonamenti, ma la sua offerta principale è un conto business online pensato per la gestione delle spese e della contabilità.

Per liberi professionisti e lavoratori autonomi sono disponibili tre piani:

| Piani Qonto | Costi e condizioni |

|---|---|

| Basic |

Una carta di debito Mastercard inclusa.

|

| Smart |

Fatturazione elettronica. 1 sotto-conto con IBAN dedicato.

|

| Premium |

4 sotto-conti con IBAN dedicato. Supporto prioritario.

|

| Piani Qonto | Costi e condizioni |

|---|---|

| Basic | Una carta di debito Mastercard inclusa.

|

| Smart | Fatturazione elettronica. 1 sotto-conto con IBAN dedicato.

|

| Premium | 4 sotto-conti con IBAN dedicato. Supporto prioritario.

|

Il più economico, Basic, comporta un canone mensile di 11 o 9 €, tuttavia non è inclusa la fatturazione elettronica.

Il sistema di fatturazione collegato al Sistema di Interscambio dell’Agenzia delle Entrate è disponibile a partire dai piani Smart e Premium<, rispettivamente con canone mensile di 19/23 € e di 39/35 € (la quota più bassa è applicata a chi sceglie il vincolo per un anno).

Basic 30 operazioni gratuite mensili tra bonifico e addebito diretto, Smart ne include 60 mentre con Premium sale a 100 il numero di operazioni mensili senza commissioni. Al superamento della soglia mensile inclusa si applica una commissione di 0,40 € per ogni bonifico o SDD.

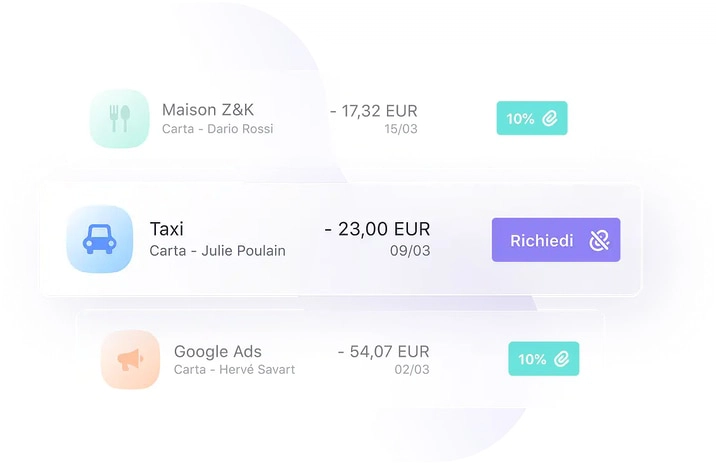

Immagine: Qonto

Ogni piano include una o più carte di debito business, inoltre è possibile richiedere carte per dipendenti. Dalla piattaforma web e dall’app è possibile gestire minuziosamente limiti e budget assegnati a ogni carta, verificare in tempo reale le spese effettuate dallo staff, gestire ruoli e permessi degli utenti che hanno accesso al conto.

Considerate funzionalità avanzate e costi, consigliamo Qonto ai professionisti che lavorano insieme a diversi collaboratori o che comunque hanno numerosi clienti e necessitano dunque di un sistema avanzato per tenere traccia di entrate e uscite.

Un ottimo conto per professionisti con fatturazione elettronica inclusa (a partire dal piano intermedio e avanzato) ma non conveniente per tutti.

Leggi di più su funzioni e costi nella nostra Recensione Qonto

SumUp

Pro

Contro

Il conto business SumUp è un’opzione molto interessante per i professionisti in regime forfettario. Offre solo funzioni basilari ma in compenso è gratuito.

Commissioni vengono applicate esclusivamente nel caso in cui l’utente si serva degli altri servizi della galassia SumUp, ad esempio il sistema di ricezione di pagamenti online o con POS fisico.

| SumUp | Costi e condizioni |

|---|---|

| Conto business |

Fatturazione elettronica. Carta di debito Mastercard inclusa.

|

| SumUp | Costi e condizioni |

|---|---|

| Conto business |

Fatturazione elettronica. Carta di debito Mastercard inclusa.

|

Inclusa nel conto è una carta di debito Mastercard per pagare in negozio, online oppure per prelevare contanti presso tutti gli sportelli automatici in Italia e nel mondo.

Il prelievo di contante è anch’esso gratuito per tre operazioni ogni mese, mentre a partire dal quarto prelievo effettuato nel mese solare viene addebitata una commissione del 2%. La stessa tariffa si applica sempre sui prelievi effettuati all’estero nei paesi con moneta diversa dall’Euro.

Senza commissioni anche i bonifici SEPA e la fatturazione elettronica.

Immagine: Mobile Transaction

In quali casi vengono addebitate commissioni? Una commissione del 2,50 % viene applicata solo se l’utente decide di ricevere pagamenti con carta tramite negozio online di SumUp (incluso e gratuito) oppure tramite link di pagamento.

Si ha inoltre la possibilità di acquistare il POS SumUp per ricevere pagamenti con carta in presenza.

Nel complesso riteniamo sia un’ottimo conto gratuito per professionisti, basilare ma efficiente. Le funzionalità opzionali non sono vincolanti, dunque è possibile beneficiarne in modo occasionale per ricevere pagamenti più veloci.

BancoPosta

Pro

Contro

I servizi di Poste Italiane non sono tra i più convenienti, eppure sono in tanti – forse per la popolarità del marchio – ad affidare le proprie finanze professionali a Bancoposta.

Per i lavoratori autonomi viene proposto il conto Business Link, il cui canone mensile supera (in negativo) tutti i piani base dei concorrenti presenti nel nostro confronto.

Se pensiamo alle offerte viste in precedenza, da un conto che comporta un canone di 13 euro ci aspettiamo un sistema completo di gestione delle spese e del team, simile a quello di Qonto. E invece no.

| Bancoposta | Costi e condizioni |

|---|---|

| Conto Business Link | Fatturazione elettronica. Carta di debito Mastercard inclusa.

|

| Bancoposta | Costi e condizioni |

|---|---|

| Conto Business Link | Fatturazione elettronica. Carta di debito Mastercard inclusa.

|

Business Link è un semplice conto per lavoratori autonomi con bonifici gratuiti e carta di debito inclusa.

Non presenta particolari caratteristiche, inoltre il pagamento di bollettini e l’addebito diretto prevedono una commissione per ogni operazione, a meno che non si sottoscriva un “modulo” aggiuntivo per ottenere un determinato numero di operazioni incluse:

- Con 2,5 € mensili in più si eseguono 5 operazioni gratuite (bollettini o SDD)

- Con 4,5 € mensili in più si eseguono 10 operazioni gratuite (bollettini o SDD)

Ulteriori moduli sono disponibile per l’aggiunta di utenti.

Appare alquanto costoso al confronto con i concorrenti, tuttavia ha due vantaggi rispetto ai concorrenti: permette di versare contanti e assegni, comporta un commissione più conveniente sui bollettini postali.