Non solo l’Italia ma il mondo intero è pieno di cattivi pagatori. Sembra addirittura che meno della metà saldi le fatture prima del termine di pagamento, mentre una buona parte preferisce eseguire l’operazione all’ultimo minuto o addirittura in ritardo.

Sebbene in molti siano disposti a tollerare un lieve ritardo, c’è invece da preoccuparsi quando l’attesa si protrae fino a diventare a tutti gli effetti un mancato pagamento. A questo punto è il creditore a dover agire attivamente per ricevere quanto gli spetta.

Cosa fare quando un cliente non paga una fattura? Quali sono alternative per ottenere il proprio compenso? Nel presente articolo vediamo come comportarsi con gli insolventi, come agire e quali abitudini possono prevenire, almeno in parte, situazioni spiacevoli.

Quadro normativo: fatture e termini di pagamento

A stabilire le regole su fatturazione e termini di pagamento entro i quali il debitore è tenuto a saldare una fattura è la legge.

Se il documento non riporta espressamente una scadenza non vuol dire che il debitore sia libero di pagare quando vuole o addirittura di non pagare: la normativa prevede che in assenza di indicazione il termine implicito è di 30 giorni.

Imprese e professionisti hanno facoltà di concedere tempi più lunghi per il saldo, di 60 o 90 giorni, tuttavia in questo caso la scadenza dovrà esplicitamente essere indicata in fattura.

Si può agire per un pro forma non pagato?

Professionisti, lavoratori autonomi e ditte individuali in regime forfettario emettono quasi sempre una fattura proforma in luogo del documento fiscale. Quest’ultimo sarà poi rilasciato alla ricezione del pagamento.

Ciò è consentito dal principio di contabilità per cassa, secondo cui alcune categorie di imprese e professionisti possono registrare le loro entrate (vale a dire emettere fattura) solo dopo l’effettivo incasso. In tale contesto, la fattura pro forma rappresenta un avviso di parcella, una sorta fattura preliminare.

Non essendo un documento fiscale, cosa succede se il cliente non paga un pro forma? I creditori possono stare tranquilli, perché anche in questo caso vi sono i presupposti per far valere i propri diritti.

Sarà sufficiente avere a disposizione, insieme alla fattura pro forma che documenta l’accordo tra le parti, prova della fornitura di beni o della prestazione servizi effettuata in favore del debitore.

Anche gli autonomi in regime forfettario potranno dunque ricorre alla giustizia per recuperare il credito.

Cosa accade, invece, se dimentichiamo un credito insoluto? C’è un termine entro cui il creditore può pretendere il suo compenso?

Sì, anche i crediti hanno una scadenza (prescrizione), ma nel caso delle fatture insolute avremo tutto il tempo di correre ai ripari, giacché si prescrivono in 10 anni. Fa eccezione il credito commerciale, la cui scadenza è fissata a 5 anni dall’emissione.

Anche se si rimanda il recupero crediti per dare spazio ad altre priorità, i creditori hanno tutto il tempo a disposizione per ottenere quanto dovuto. Inoltre, per interrompere la decorrenza della prescrizione basterà inviare un semplice sollecito di pagamento tramite posta raccomandata.

Recupero crediti per fattura non pagata

Nel caso in cui il nostro tentativo informale di ricevere il pagamento non sia andato a buon fine, è bene agire in modo tempestivo. Se il debitore non collabora, portare a termine un recupero può infatti richiedere tempi lunghi.

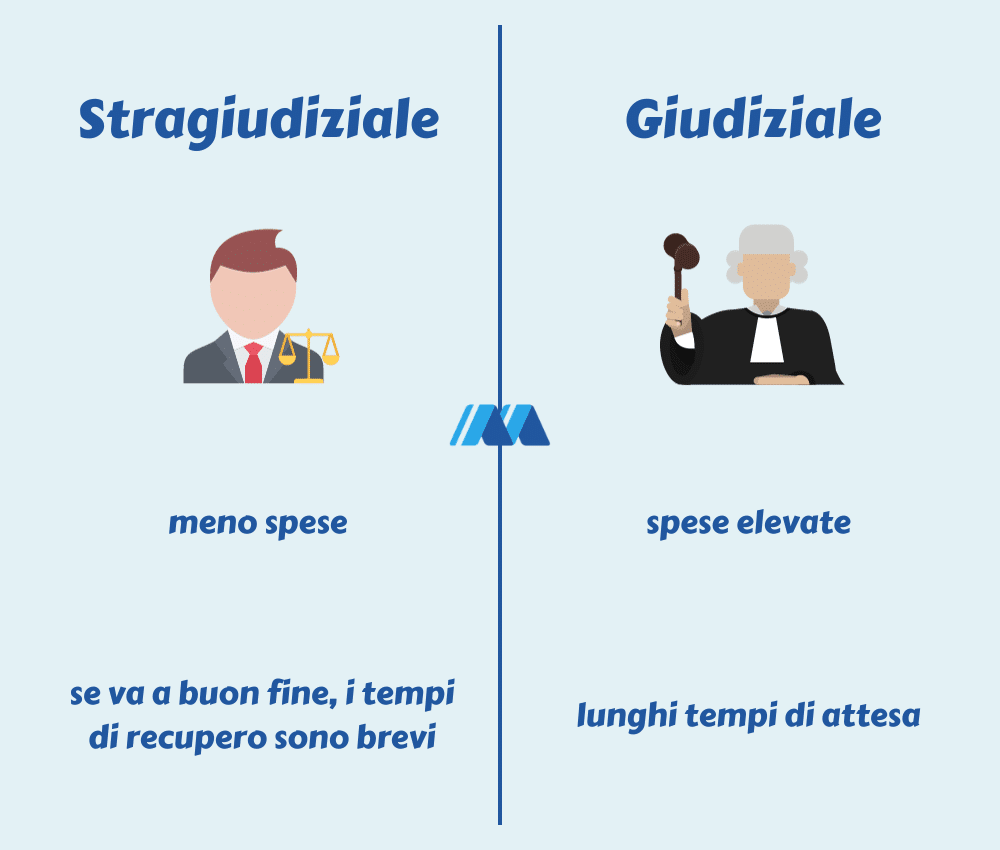

Sono due le modalità attraverso cui si può eseguire un recupero crediti: stragiudiziale e giudiziale.

Stragiudiziale

Per iniziare, sperando che vada in porto, dovremo tentare il recupero stragiudiziale. Questo tipo di azione non richiede l’intervento delle autorità giudiziarie e quindi ha il vantaggio di tempi più brevi e costi inferiori.

È possibile rivolgersi a un avvocato civilista oppure a una società di recupero crediti. Se si ha un avvocato di fiducia, inutile dire che è l’opzione migliore.

La prassi prevede un primo tentativo di contatto con il debitore – solitamente via telefono – per una convocazione informale allo scopo di raggiungere una soluzione bonaria; il debitore dovrà impergnarsi in tale sede a versare la somma dovuta entro un termine concordato tra le parti.

Se fa orecchie da mercante o risulta irreperibile, l’avvocato procederà a inviare una raccomandata A/R (o una PEC, se il destinatario è titolare di un indirizzo di posta certificata) contenente la messa in mora, vale a dire la richiesta formale di adempimento.

Nella stessa lettera deve essere annunciata l’intenzione ad adire le vie legali, o meglio giudiziali.

Giudiziale

Se la missiva dell’avvocato non ottiene alcun effetto, il creditore dovrà necessariamente ricorrere all’autorità giudiziaria.

Il ricorso al giudice ha costi più elevati in quanto, oltre all’onorario dell’avvocato (più elevato in considerazione della procedura e delle responsabilità che assume in qualità di rappresentante legale), dovremo sostenere altresì i contributi previsti dalla Giustizia per avviare l’iter.

Se il credito è pari o inferiore a 5.000 euro si dovrà ricorrere al Giudice di Pace (competenza per valore), mentre per cifre superiori la competenza è territoriale e dovremo quindi affidarci ai più affollati tribunali.

Le tempistiche per l’emissione del decreto ingiuntivo sono decisamente variabili: tutto dipende dal carico di lavoro del giudice. Inoltre, se il debitore continua a ignorare la richiesta delle autorità si dovrà avviare, sempre per via giudiziale, l’iter per il pignoramento (altre spese, altre attese).

Ecco spiegato il motivo per cui l’opzione migliore è il recupero stragiudiziale, possibilmente affidandosi al proprio avvocato di fiducia anziché a una società di recupero crediti (queste ultime potrebbero invece essere utili alle aziende costrette a gestire numerosi recuperi). Detto ciò, non sempre il tentativo extragiudiziale va a buon fine – soprattutto quando si tratta di debitori incalliti – e in quel caso non potremo fare altro che rivolgerci al giudice.

Come prevenire le fatture insolute?

La classica domanda da un milione di dollari, ma proviamo a dare una risposta.

È bene adottare alcune abitudini nel rapporto con il cliente, soprattutto quando arriva il momento di emettere fattura o pro forma. Essere chiari e comunicare preventivamente le procedure che saranno attivate in caso di grave ritardo di pagamento.

Un’idea è quella di inserire un testo standard da copiare e incollare all’interno della fattura oppure nel corpo della mail in cui si allega il suddetto documento. Tale pratica mette il cliente al corrente del fatto che saranno adottate, in modo automatico e sistematico, misure legali atte al recupero crediti in caso di mancato adempimento.

Anche se impliciti perché stabiliti dalla legge, consigliamo di indicare esplicitamente i termini di pagamento in fattura. Se è vero che ignorantia legis non excusat, meglio essere didascalici e venire incontro alla talvolta reale inconsapevolezza dei clienti.

Un’ulteriore metodo per prevenire l’inadempimento è quello di inserire condizioni vantaggiose, ad esempio uno sconto, nel caso in cui la fattura venga saldata prima della data di scadenza.

Servendoci di piattaforme specializzate potremo altresì impostare l’invio di promemoria automatici che ricordano al cliente l’imminente scadenza del termine. È possibile consultare il nostro confronto tra le migliori soluzioni di fatturazione elettronica.