Dubbi e domande sul lavoro occasionale sono oggi piuttosto ricorrenti, e un particolare interesse nei confronti di questo istituto è mostrato dai futuri professionisti digitali, coloro che iniziano a prestare servizi via web – ad esempio web designer, sviluppatori e articolisti alle prime armi.

La tracciabilità dei pagamenti rende impellente l’esigenza di “mettersi in regola”, anche se per compensi relativamente trascurabili.

Diciamo fin da subito che il prestatore occasionale non deve preoccuparsi delle tasse – e soprattutto che può ricorrere a questo istituto senza partita IVA.

Nel presente articolo proponiamo una breve guida su questa tipologia di rapporto lavorativo, riepilogando caratteristiche, regole, procedure e altri punti salienti previsti dalle norme vigenti.

Caratteristiche e definizione del Contratto di prestazione occasionale

Espressioni come lavoro occasionale o prestazione occasionale sono di uso comune, e a loro si tende ad attribuire un significato più o meno condiviso.

Le stesse espressioni richiamano però ad una precisa fattispecie giuridica che, al contrario del senso comune, non ammette approssimazione.

Il lavoro occasionale secondo la legge

La modifica più recente alla disciplina sul lavoro occasionale risale al Decreto Legge n.50 del 24 aprile 2017, convertito in legge il 21 giugno dello stesso anno. Le disposizioni in materia si rinvengono all’articolo 54-bis.

La definizione di prestazione occasionale implica i seguenti requisiti:

- il lavoratore non guadagna più di 5.000 euro complessivi, nell’ambito di prestazioni occasionali, nel corso dell’anno civile e per la totalità dei committenti;

- per un singolo committente, il prestatore non riceve compensi che superino 2.500 euro durante lo stesso periodo;

- il committente si avvale di prestazioni occasionali per una spesa complessiva fino a 5.000 euro nel corso dell’anno civile;

- il lavoro deve essere autonomo e non coordinato dall’utilizzatore.

Con prestatore si fa riferimento al soggetto che offre i suoi servizi ad un utilizzatore.

L’utilizzatore è invece il committente del lavoro, impropriamente detto “cliente”.

Per anno civile si intende il periodo che va dal 1° gennaio al 31 dicembre.

Individui (e imprese) la cui attività generi compensi (e spese) entro i limiti appena osservati hanno dunque la possibilità di formalizzare il rapporto servendosi di un regime semplificato, attraverso il Contratto di prestazione occasionale (CPO).

Questo contratto rimpiazza i compianti voucher, mentre la legge che lo disciplina fissa misure quali compenso orario minimo, compenso massimo da singolo committente, tutele previdenziali e procedure telematiche per accedere alla registrazione dell’accordo tra le parti. In modo conciso affronteremo nel presente articolo tali aspetti.

Chi può ricorrere al CPO?

Il prestatore, ossia colui che fornisce il servizio (il lavoratore), è una persona fisica senza partita IVA.

Anche autonomi titolari di partita IVA hanno la possibilità stipulare un Contratto di prestazione occasionale, tuttavia il lavoro oggetto dell’accordo deve rispettare i criteri di saltuarietà e sporadicità, nonché i limiti prescritti dalla legge sui redditi derivanti da questa specifica tipologia di contratto.

L’utilizzatore – spesso ma impropriamente chiamato datore di lavoro o cliente – può invece essere una società, un professionista o lavoratore autonomo, un’associazione o fondazione.

Con modalità diverse, anche le persone fisiche senza partita IVA possono avvalersi di prestazioni occasionali in qualità di utilizzatore.

Compensi e tassazione per il prestatore

Le parti possono stabilire il compenso, tuttavia deve essere rispettata la seguente tariffa minima oraria:

- 9 euro all’ora

- 36 euro al giorno

Per legge, dunque, il lavoratore occasionale deve essere pagato almeno 9 euro all’ora. In aggiunta, la sua prestazione deve raggiungere almeno le 4 ore al giorno al fine di generare un compenso minimo giornaliero di 36 euro.

A tal riguardo si sottolinea che, qualora non si raggiungano le quattro ore effettive di lavoro giornaliero, la retribuzione dovrà comunque ammontare alla soglia minima di 36 euro giornalieri.

Dalla quinta ora giornaliera si può fissare un compenso orario diverso, ma sempre nel rispetto della tariffa minima di 9 euro all’ora.

Se il prestatore rientra in una delle categorie previste dalle norme (pensionati, studenti con meno di 25 anni, disoccupati o percettori di sussidi), l’utilizzatore può computare il compenso al 75% di quanto effettivamente pagato – allo scopo di determinare il raggiungimento del limite di 5.000 euro di spesa annua.

Imposte e altri oneri

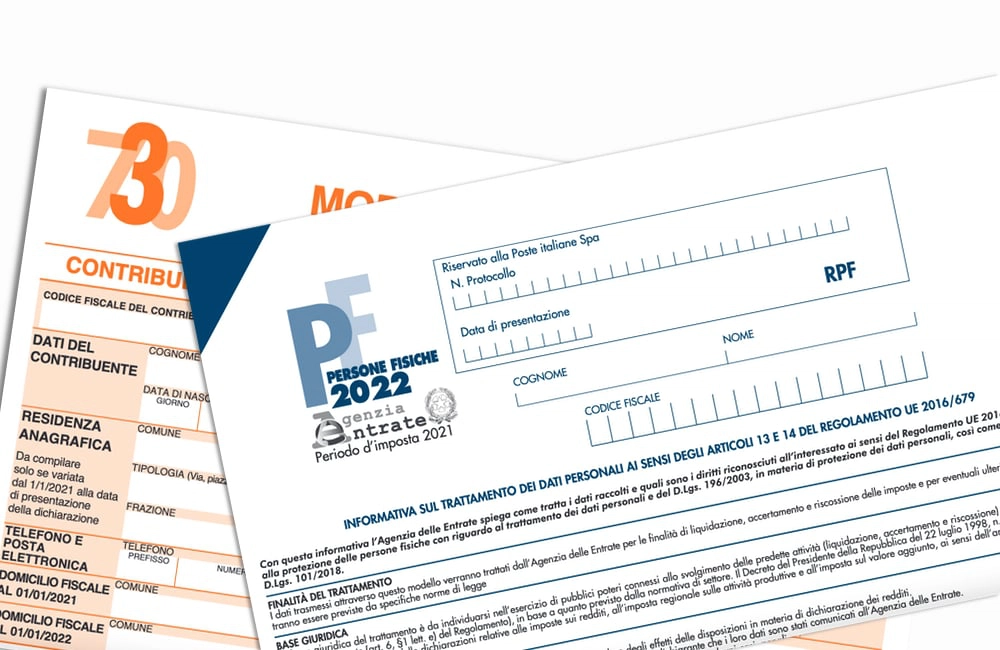

Restando entro il limite dei 5.000 euro annui, il lavoratore è esente da tassazione IRPEF – ma attenzione: ciò non vuol dire che non si è automaticamente esentati dalla dichiarazione dei redditi, bensì solo dalle imposte.

Non si ha obbligo di dichiarazione dei redditi solo nel caso in cui, nel corso dell’anno civile precedente, i compensi da lavoro occasionale non abbiano raggiunto 4.800 euro. A partire da tale somma (complessiva, dunque per la totalità dei “clienti”) il soggetto ha obbligo di dichiarazione, pur confermandosi l’esenzione fiscale fino a 5.000 euro di compensi.

Immagine: Mobile Transaction

La dichiarazione diventa obbligatoria a partire da 4.800 euro annui.

A tal proposito, il soggetto dovrà indicare la somma dei compensi percepiti da prestazioni occasionali nel Quadro RL del modello Redditi Persone Fisiche (Redditi PF) – o nel Quadro D del 730 per le categorie di soggetti che si servono di tale modello per motivi diversi.

Inoltre, qualora si superino 5.000 euro di compensi lordi annui, il lavoratore ha obbligo di iscrizione alla Gestione Separata INPS e dovrà contribuire per un terzo al versamento dei contributi previdenziali.

L’utilizzatore deve registrarsi su un apposita piattaforma

Sono necessarie alcune procedure telematiche per avvalersi di un contratto per prestazione occasionale in rispetto delle norme e dei regolamenti vigenti.

Il committente deve preventivamente registrarsi su un apposito portale dell’INPS dedicato a lavoro occasionale e libretto famiglia.

Il cosiddetto libretto famiglia è riservato alle persone fisiche non nell’esercizio di attività professionale o di impresa (ad esempio, il tipico caso delle famiglie che si avvalgono della collaborazione di badanti o collaboratori domestici).

La procedura è molto rapida poiché prevede l’accesso con SPID e in seguito la conferma di registrazione al portale tramite un semplice clic.

Portale INPS dedicato al lavoro occasionale.

Sulla piattaforma si potranno consultare le modalità per aggiungere fondi al portafoglio virtuale, dal quale saranno retribuiti i lavoratori occasionali nonché prelevate le somme dovute allo stesso istituto previdenziale.

Una volta assicurata la presenza di fondi sufficienti si potranno comunicare i dati relativi alla prestazione tramite portale, call center INPS o in alternativa avvalendosi dell’assistenza di commercialisti e consulenti fiscali. In tale sede si dovrà indicare il codice IBAN del prestatore per l’accredito del compenso.

Il cliente deve altresì comunicare l’avvio dell’attività del lavoratore all’Ispettorato del lavoro. Può farlo sul sito servizi.lavoro.gov.it, tramite e-mail o anche SMS.

Dal mancato adempimento della comunicazione preventiva può scaturire una sanzione nei confronti dell’utilizzatore, che va da 500 fino a 2.500 euro.

Ricevuta del prestatore

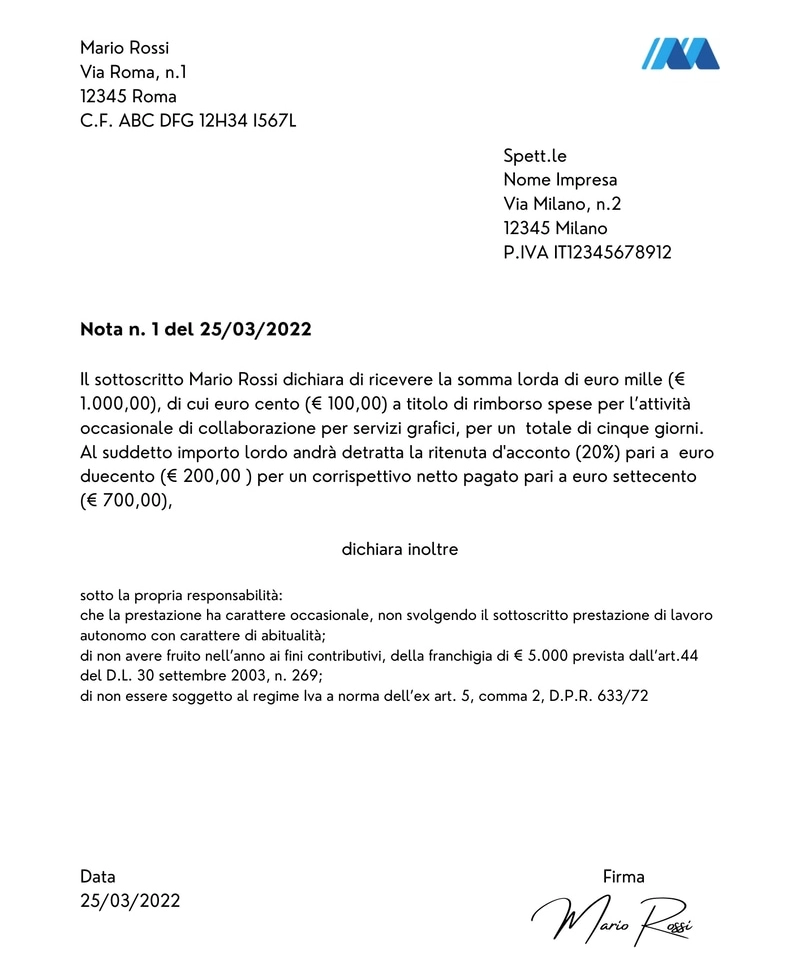

Non è obbligatorio emettere ricevuta, tuttavia il prestatore è tenuto a farlo su richiesta dell’utilizzatore.

Si tratta di una ricevuta non fiscale, il cui scopo è provare l’avvenuto pagamento da parte del “datore di lavoro”. Il lavoratore dovrebbe dunque evitare di consegnare la ricevuta prima dell’effettiva ricezione del compenso.

Per quanto riguarda gli elementi da includere, la ricevuta non è così dissimile da una fattura; deve infatti contenere:

- Dati anagrafici di prestatore e utilizzatore

- Data dell’avvenuto pagamento

- Compenso lordo

- Ritenuta fiscale (se prevista)

- Eventuale rimborso spese

- Compenso netto

Esempio di ricevuta.

La ritenuta d’acconto, pari al 20% del compenso lordo, deve essere inserita solo se il cliente è sostituto d’imposta – come nel caso di aziende e altri soggetti che svolgono attività d’impresa o professionale. Non deve essere inserita se il cliente è un privato.

Se l’importo della ricevuta supera la somma di 77,47 euro, il prestatore dovrà applicare alla ricevuta una marca da bollo del valore di 2 euro. Attenzione: la data di emissione della marca da bollo non può essere successiva a quella di emissione della ricevuta; in altre parole bisogna premurarsi di acquistare la marca da bollo prima del rilascio della ricevuta (o al massimo il giorno stesso).

Fonti

- Decreto Legge del 24 aprile 2017, n.50 (Normattiva)

- Contratto di prestazione occasionale (INPS)

- Prestazioni occasionali (Ministero del Lavoro)

- Lavoro autonomo occasionale (FiscoeTasse)