Inviare un bonifico è ormai un’operazione alla portata di tutti. In qualunque momento possiamo trasferire denaro attraverso la rapida compilazione di un modulo digitale, dal nostro conto online.

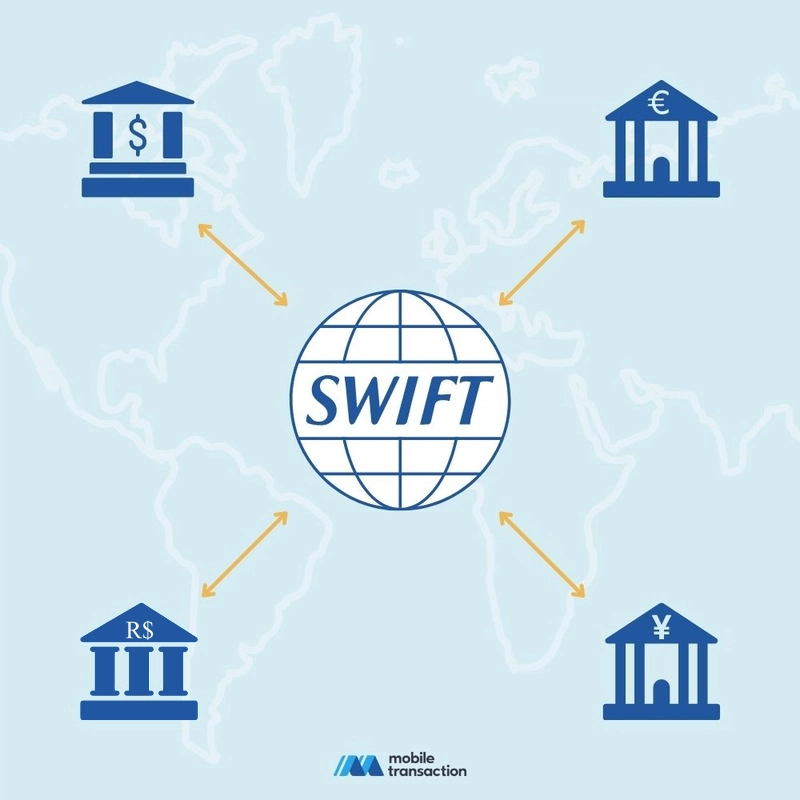

Il sistema SWIFT permette di eseguire tale operazione in tutto il mondo con la stessa facilità e velocità di un trasferimento domestico.

Cos’è esattamente e come funziona il bonifico estero?

Cos’è SWIFT?

SWIFT è l’acronimo di Society for Worldwide Interbank Financial Telecommunication, in italiano “società per telecomunicazioni finanziarie interbancarie globali”.

La parola “società” potrebbe indurre in errore, in quanto comunemente associata, in ambito giuridico, ad imprese e aziende. Non è questo il caso di SWIFT, che in realtà possiamo definire associazione o cooperativa.

Chi sono i membri? I membri dell’associazione sono istituti finanziari di tutto il mondo: banche, società di trading e di brokeraggio, società di gestione patrimoniale e così via.

Nel 2022 sono oltre 11.600 gli istituti membri della rete SWIFT, situati in più 200 paesi e territori.

Per quale motivo vi aderiscono? Perché fornisce il sistema più semplice, rapido e sicuro per effettuare transazioni finanziarie internazionali e bonifici esteri.

SWIFT è, in termini pratici, un sistema di messaggistica tra gli enti aderenti all’organizzazione, una sorta di Whatsapp o Telegram della finanza. Parliamo ovviamente di un sistema più complesso e più sicuro di una semplice app mobile, anche se – come vedremo – l’utente finale può servirsene in modo rapido e intuitivo.

Se vi è capitato di inviare o ricevere un bonifico verso o da un paese che non fa parte dell’Unione Europa – o meglio dell’area SEPA – avrete constatato che i tempi impiegati non siano così lunghi, non dissimili dalle tempistiche del bonifico europeo o domestico.

Una tale rapidità di transazione è resa possibile dal fatto che l’istituto bancario dell’ordinante (mittente) e quello del beneficiario (destinatario) siano parte di un sistema comune.

L’organizzazione riunisce oltre undicimila enti finanziari da tutto il mondo.

Torniamo all’esempio dell’app di messaggistica. Si pensi alla quantità di messaggi che, attraverso lo smartphone, scambiamo quotidianamente con un numero più o meno elevato di persone.

Basta avviare l’app, selezionare il contatto ed inviare il messaggio. Questa rapidità che oggi diamo per scontata è dovuta al fatto che tutti i nostri contatti utilizzano lo stesso sistema di comunicazione, la stessa piattaforma.

Immaginiamo ora di avere decine di migliaia di contatti in rubrica con i quali necessitiamo di comunicare quotidianamente per motivi di lavoro. Non tutti usano la stessa applicazione, e una parte addirittura preferisce telefonare, inviare e-mail o addirittura la corrispondenza tramite posta.

È evidente che, se dovessimo comunicare con migliaia di persone che si servono di piattaforme e sistemi diversi, gli scambi risulterebbero difficoltosi e i tempi si allungherebbero in modo notevole.

In aggiunta, gli undicimila contatti distribuiti nel mondo parlano lingue diverse.

Questo groviglio di istituti, canali di comunicazione e lingue sconosciute viene districato da SWIFT: un sistema di telecomunicazione comune, con un linguaggio condiviso.

Come funziona? Gli elementi del bonifico SWIFT

Gli istituti finanziari si servono dunque di una piattaforma la cui “rubrica” conta, nel 2022, 11.600 contatti.

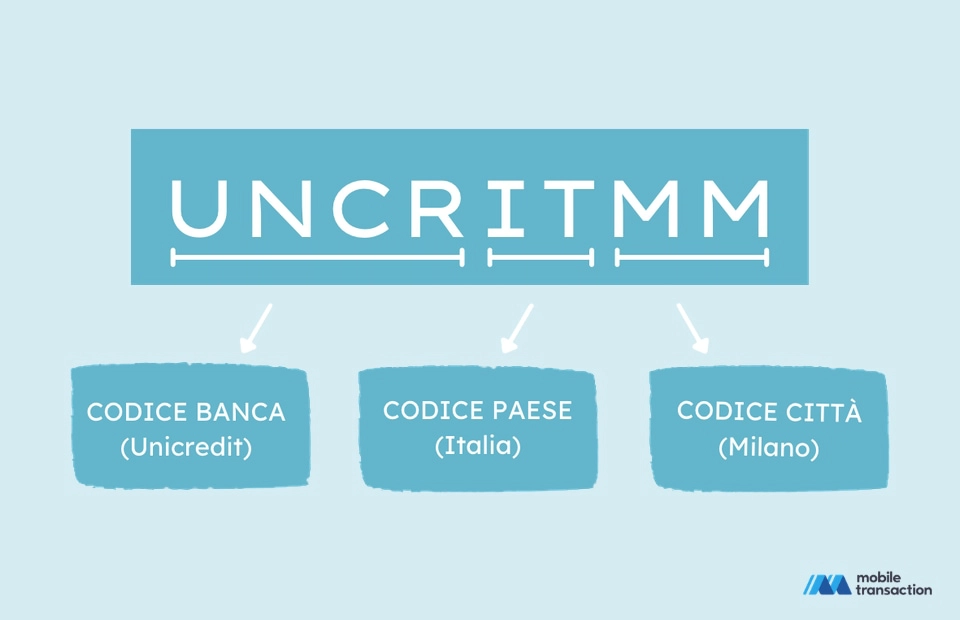

Ogni istituto viene identificato con un codice univoco, assegnato dalla stessa organizzazione. Tale codice è il Bank Identifier Code, comunemente noto come BIC o ancora come codice SWIFT.

Il codice BIC è formato da 8 o 11 cifre di cui:

- i primi 4 caratteri indicano l’istituto finanziario

- i successivi 2 indicano il paese

- i seguenti 2 indicano la località

- gli ultimi 3 sono opzionali e indicano filiale

Vediamo ad esempio il codice BIC/SWIFT di una grande banca italiana, Unicredit:

Codice BIC dell’istituto italiano Unicredit.

Nell’immagine vediamo un codice ad 8 cifre, ossia la parte essenziale del Bank Identifier Code che identifica attraverso l’istituto bancario (UNCR è il codice assegnato a Unicredit dal sistema SWIFT), paese e località della sede. Le ultime tre cifre, come anticipato, identificano in modo specifico la filiale, tuttavia sono facoltative e spesso sostituite dai caratteri XXX (tre volte “x”).

Nel nostro esempio, il codice località indica la città che ospita la sede centrale della banca (MM corrisponde a Milano, perché lì è situata la sede centrale della banca Unicredit).

Per inviare un bonifico in Europa non è necessario il codice SWIFT, poiché i trasferimenti intraeuropei si servono di un sistema diverso (lo stesso utilizzato per i bonifici domestici).

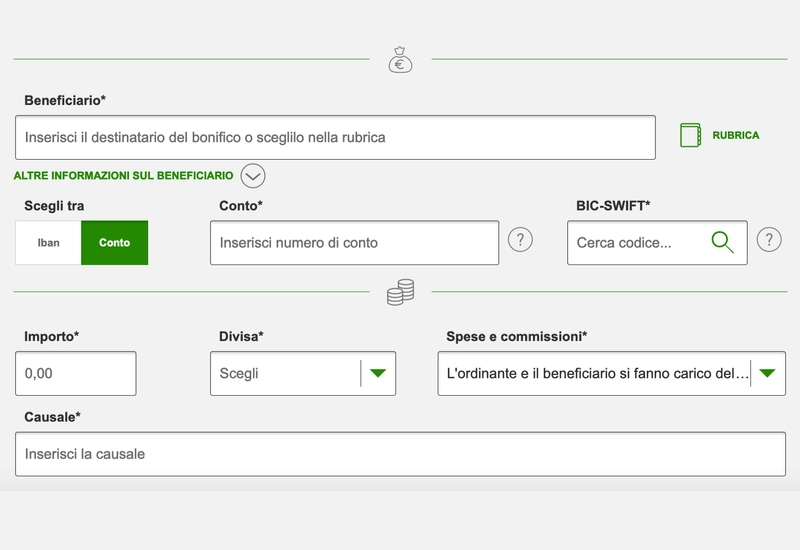

Per trasferire denaro fuori Europa, invece, dovremo selezionare un’apposita voce (bonifico estero o bonifico SWIFT), dunque compilare i campi obbligatori:

Immagine: Mobile Transaction

Invio di un bonifico estero dall’home banking di Intesa Sanpaolo.

Gli elementi da inserire per l’invio di un bonifico estero sono i seguenti:

- Beneficiario

- Numero conto

- Importo

- Divisa

- Causale

- Codice BIC

- Opzione spese

Il numero conto è l’equivalente dell’IBAN europeo, ossia il codice identificativo di uno specifico conto corrente ospitato da un determinato istituto finanziario, il quale sarà a sua volta identificato dal codice SWIFT.

Per quanto riguarda la scelta della divisa, cioè della moneta, il consiglio è di selezionare quella locale, nel nostro caso l’euro (EUR), anche se il destinatario si trova in un paese con moneta diversa.

Scegliendo una moneta diversa sarà infatti la banca ordinante ad eseguire la conversione. Dall’operazione di cambio scaturiscono costi aggiuntivi per lo stesso ordinante. A meno che non vi siano accordi a tal riguardo con il beneficiario, meglio optare per la valuta locale.

Come si osserva nell’immagine, l’utente può scegliere diverse opzioni alla voce Spese e commissioni:

- SHA (spese divise tra ordinante e beneficiario)

- OUR (a carico dell’ordinante)

- BEN (a carico del beneficiario)

L’opzione è SHA, cioè la condivisione equa delle spese tra mittente e destinatario, è la scelta pre-impostata e dunque la più comune. La spesa complessiva – per ognuna delle parti coinvolte nel trasferimento – può aggirarsi tra i 20 e i 50 euro, a seconda di diversi fattori (commissioni fisse e percentuali imposte dall’istituti ordinante e quello beneficiario, intervento di una o più banche intermediarie, tasso di cambio e commissioni sulle stesse operazioni di cambio).

Il range dei costi è esteso ma, di base, si parte da qualche decina di euro. Il bonifico SWIFT può dunque considerarsi un’operazione dalle spese elevate, il cui impatto si avverte particolarmente sui trasferimenti di somme modeste. Al contrario, il bonifico europeo è spesso gratuito o, nel peggiore dei casi, addebita 1-2 euro in commissioni.

SWIFT vs IBAN

IBAN è l’acronimo di International Bank Account Number, ossia un numero conto. Come noto, serve per inviare e ricevere bonifici – non solo in Italia, bensì nella Single Euro Payment Area, più comunemente nota come SEPA (in questo caso si parla infatti di bonifico europeo o bonifico SEPA).

Quest’area include tutti gli stati membri dell’Unione Europea e in aggiunta Islanda, Norvegia, Svizzera, Liechtenstein, Principato di Monaco e San Marino. Insieme formano un’organizzazione simile alla SWIFT, ma circoscritta per l’appunto al territorio europeo.

I membri SEPA condividono standard di telecomunicazione e piattaforma per l’esecuzione di transazioni finanziare, seguendo gli stessi principi già visti per il sistema globale.

In Italia il codice IBAN è formato da 27 caratteri, mentre in altri paesi potrebbe presentare qualche differenza nel numero dei caratteri, pur rispettando il medesimo standard. L’IBAN include tutti gli elementi necessari all’identificazione specifica di un conto corrente all’interno dell’area SEPA: codice paese, codice di controllo, CIN, ABI, CAB, numero di conto.

L’organizzazione di scambi europea mette a disposizione i seguenti strumenti di pagamento:

- SEPA Credit Transfer (SCT)

- SEPA Direct Debit (SDD)

Rispettivamente si tratta del bonifico europeo e dell’addebito diretto. Oltre ad inviare e ricevere bonifici all’interno di quest’area, possiamo allo stesso modo autorizzare addebiti ricorrenti su conto corrente (ad esempio per pagare utenze e abbonamenti) in tutta Europa.

I vantaggi del trasferimento con IBAN all’interno dell’area SEPA riguardano principalmente le spese (in molti casi completamente assenti) e tempi generalmente più brevi.

Cenni di storia della rete per scambi finanziari

Prima di SWIFT, per effettuare transazioni internazionali venivano utilizzati i Telegraphic Transfers (TT), o semplicemente messaggi Telex.

Questo sistema ormai obsoleto – un’evoluzione del telegrafo – risale al 1930 e, come si può intuire, non garantiva alti livelli di sicurezza. Nonostante ciò, la rete Telex rimane attiva fino agli anni ’80, poi dismessa e sostituita dagli attuali sistemi di telecomunicazione.

La Society for Worldwide Interbank Telecommunication nasce nel 1973, quando 239 banche provenienti da 15 paesi si riuniscono in Belgio per trovare una soluzione efficace, sicura e comune per l’esecuzione di scambi finanziari internazionali.

Quattro anni più tardi, nel 1977, il sistema viene ufficialmente lanciato e in meno di dieci mesi si registrano 10 milioni di messaggi-transazioni, effettuati in 22 paesi del mondo tra 518 istituzioni.

Segue un rapido sviluppo che porterà, a fine anni ’90, ad oltre un miliardo di scambi ad opera di circa 7.000 istituti in 189 paesi e territori.

La crescita, oltre che nei numeri, prosegue nello sviluppo di nuovi prodotti, strumenti di telecomunicazione e in un continuo innalzamento delle soglie di sicurezza.

Il 2022 avrebbe dovuto essere “solo” l’anno di lancio della nuova versione della piattaforma, tuttavia il network finisce nei telegiornali e sulla stampa di tutto il mondo, nelle tendenze di motori di ricerca e social media per motivi ben diversi da quelli sopraindicati.

Ancora una volta, infatti, si considera l’uso del sistema SWIFT come arma geopolitica. L’ipotesi avanzata dai governi europei e da quello statunitense ha lo scopo di contrastare – senza ricorrere ad interventi militari – l’invasione dell’esercito russo ai danni dell’Ucraina.

Già nel 2012 venne imposta dagli organi politici occidentali l’interruzione dei servizi SWIFT in Iran e, pochi anni dopo, nel 2014, si ipotizzò la stessa pratica ai danni della Russia, rispettivamente impegnati nella messa a punto di un programma nucleare e nell’invasione della Crimea.

Ma l’esclusione dal sistema SWIFT può davvero essere deleterio per l’economia di un paese?

Quali sono le alternative?

Nel 2014, anno dell’invasione russa della Crimea, l’ex paese sovietico inaugura una propria rete di telecomunicazione per transazioni finanziarie, la SPFS, per far fronte ad una eventuale esclusione dalla rete SWIFT. Ad oggi il sistema non è riuscito ancora a decollare e conta, nel momento in cui si scrive il presente articolo, solo 23 istituzioni bancarie straniere.

È stata la Cina a cogliere l’occasione, l’anno successivo alla nascita del sistema russo, per dare i natali al CIPS o Cross-Border Interbank Payment System. È proprio il network cinese a rappresentare una possibile alternativa a SWIFT, raccogliendo nella sua rete 1280 istituzioni finanziarie in 103 paesi nel mondo: di queste, 168 hanno sede in Europa, 43 in Africa e solo 29 nell’America del Nord.

Alla rete cinese sono connesse importanti banche occidentali, tra cui la britannica HSBC, l’americana Citi e la francese BNP Paribas.

In tutta evidenza si è lontani dagli 11.600 istituti del sistema nato in Belgio quasi 50 anni fa. La sua diffusione è infatti ostacolata, oltre che da evidenti ragioni politiche, anche dall’adozione del renminbi (CNY) come moneta per gli scambi attraverso il sistema CIPS.

Difficile pensare, almeno allo stato attuale, che il sistema orientale possa rappresentare una valida alternativa allo SWIFT. Il paese escluso rimarrebbe tagliato fuori da una parte rilevante della sua economia – soprattutto nel caso di uno stato come la Russia, il cui benessere economico è strettamente legato alle forniture di gas ed energia elettrica ai paesi europei.

Fonti

- Swift.com

- How the SWIFT system works (Investopedia)

- The History of SWIFT (OpenEdition.org)