Il chargeback o contestazione di addebito è una sorta di rimborso forzato a favore del consumatore, e l’esercente dovrebbe correre ai ripari per evitarlo.

- Cos’è la contestazione di addebito?

- Quali sono i rischi?

- Cosa fare quando viene avviata la procedura?

Nel presente articolo rispondiamo alle domande più frequenti sul chargeback.

Cos’è il chargeback?

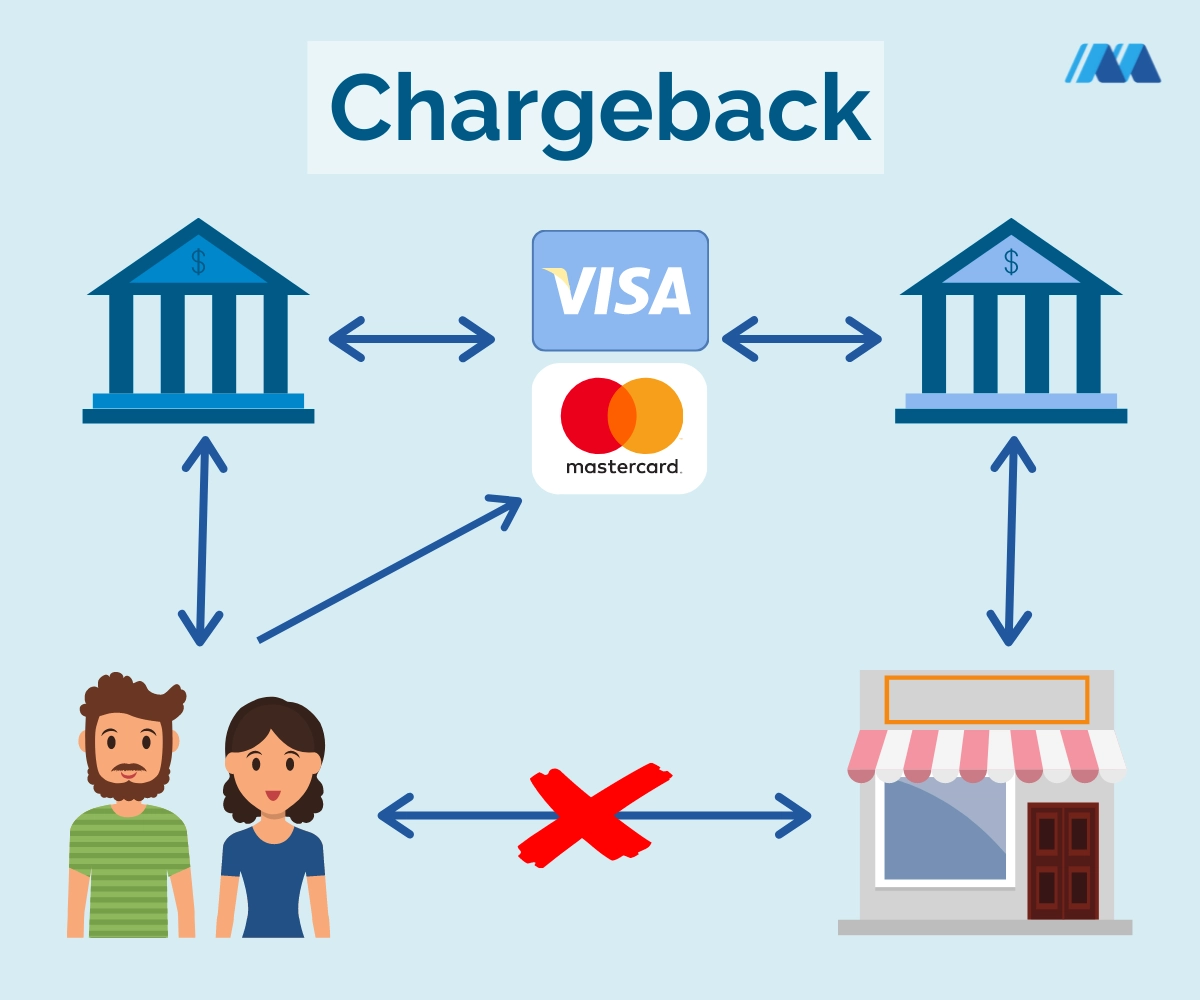

Il termine chargeback indica il rimborso al consumatore da parte del circuito della carta di pagamento, a seguito di una contestazione dello stesso consumatore, presentata alla sua banca oppure alla società emittente della carta (issuer). L’esercente ha tuttavia la possibilità di fare ricorso prima di subire l’addebito.

In Italia, tale procedura è denominata contestazione di addebito.

Immagine: Mobile Transaction

Nella procedura di chargeback, i clienti non comunicano con i venditori.

La contestazione di addebito può riguardare sia le vendite in presenza che quelle online, è disciplinata da direttive europee e riportata all’interno del Codice monetario e finanziario.

Si tratta dunque di una procedura definita per legge, ma nella pratica trova un campo di applicazione più ampio.

È possibile distinguere due tipi di chargeback:

- quello previsto dalla legge;

- quello applicato dai circuiti delle carte di pagamento.

Cosa prevede la legge

La procedura di contestazione d’addebito si può avviare nei seguenti casi:

- Frode, furto dei mezzi di pagamento, liquidazione giudiziaria. Si hanno 8 settimane di tempo, a partire dalla data di addebito, per avviare la procedura [1].

- Importo addebitato più elevato del previsto.

- Insolvenza del commerciante.

Il consumatore si rivolgerà direttamente alla propria banca o emittente della carta (es. American Express).

Il chargeback esteso di Visa e MasterCard

Per proteggere ulteriormente i consumatori, i circuiti Visa e MasterCard hanno deciso di estendere la protezione ad altri casi.

Il consumatore può contattare la sua banca, ma in questo caso dovrà fornire il cosiddetto reason code. L’elenco dei codici corrispondenti ad ogni fattispecie è pubblico e permette di conoscere nel dettaglio le possibilità di rimborso. Il problema per i consumatori italiani è che la documentazione è ampia e disponibile in lingua inglese. Nella maggior parte dei casi, dunque, si preferisce l’intermediazione della banca.

Esempio per la rete Visa [2]:

- Frode – 5 codici – Disservizio dei terminali, carta rubata, uso malevolo dei dati della carta, ecc.

- Autorizzazione – 3 codici – Transazione forzata, differenza tra importo autorizzato e addebitato, ecc.

- Errore di elaborazione – 7 codici – Errori sulla divisa, il numero di conto, il tipo di carte, l’importo, ecc.

- Controversia con il consumatore – 9 codici – Merce non ricevuta/non conforme/contraffatta; somma addebitata nonostante l’annullamento di un ordine o di un abbonamento, ecc.

La documentazione è molto più complessa con il circuito MasterCard, anche se in realtà il numero dei casi coperti è identico [3].

La contestazione del consumatore può avvenire fino a 3 o 4 mesi dalla data di addebito. La risposta del commerciante al circuito deve invece essere più rapida: da 30 a 45 giorni.

Perché si deve evitare la contestazione di addebito

Per l’esercente, ogni contestazione di addebito è:

- perdita di tempo;

- perdita di denaro (rimborsi ed eventuali penali imposte dai circuiti);

- perdita della fiducia del cliente.

È evidente che vedersi imporre un rimborso sullo 0,5% o anche sul 2% delle proprie vendite, con il rischio di non rivedere mai più il cliente, è già di per sé un inconveniente molto fastidioso – ma c’è di peggio:

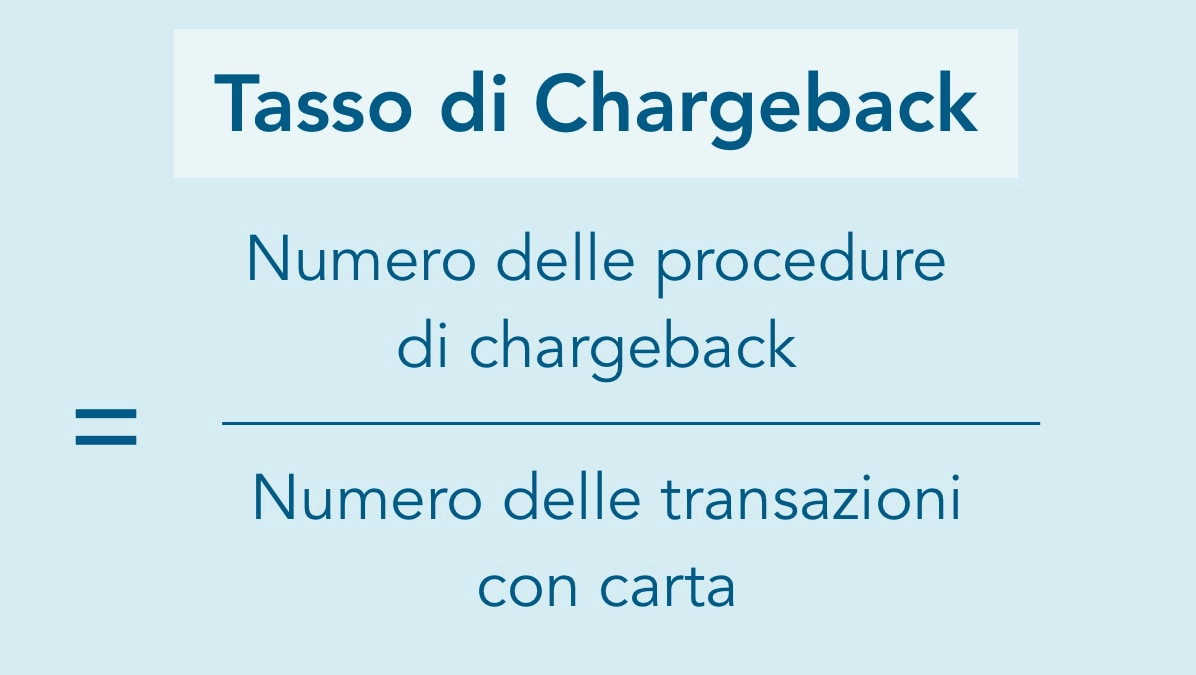

Se il tasso di chargeback eccede una determinata percentuale, il commerciante incorre nel rischio di penalizzazione o espulsione dal circuito della carta.

Immagine: Mobile Transaction

In genere, il tasso di chargeback non dovrebbe oltrepassare l’1% del totale delle transazioni – ma si tratta di una semplificazione: tutto dipende dal settore e dalla modalità di commercializzazione.

Per avere un’idea più precisa è necessario contattare la propria banca oppure il circuito della carta bancaria, chiedendo il caso specifico del proprio settore commerciale.

Esempio di penale: 1.000 $ se l’esercente resta per più di due mesi al di sopra del tasso massimo di MasterCard, 25.000 $ se si prolunga la permanenza per 7 mesi [4].

I circuiti misurano ugualmente il tasso delle controversie, vale a dire la percentuale di transazioni che danno luogo ad un reclamo – anche nel caso in cui l’esercente sia dalla parte della ragione. Questo indice non deve superare lo 0,9% e in caso contrario vengono applicate penali.

È dunque importante, indipendentemente dall’esito della controversia, evitare del tutto l’avvio della procedura di chargeback.

Come evitare il chargeback

La contestazione di addebito è sempre una perdita per l’esercente: anche se si conclude con esito positivo, rappresenta una carenza nel rapporto tra venditore e cliente. Se dovessero sorgere problemi, la strada migliore da percorrere è la risoluzione tra le parti, senza chiamare in causa gli istituti finanziari coinvolti in quanto fornitori dei mezzi di pagamento.

Per prevenire i reclami, i commercianti devono:

- migliorare la procedura nel momento dell’elaborazione del pagamento;

- fornire un buon servizio d’assistenza prima e dopo la vendita.

In caso di contestazione d’addebito, occorre rispondere in tempi rapidi e riconoscere eventualmente i propri errori.

Vediamo ora, più in dettaglio, gli aspetti da migliorare nella propria attività per evitare il chargeback:

1. Aspetti da considerare per tutti i tipi di vendita

Queste regole si applicano alle transazioni in presenza (negozio fisico) e a distanza (sito, e-mail, telefono).

Scelta del circuito

Non è nell’interesse del consumatore, ma se l’esercente incentiva i pagamenti tramite circuito nazionale PagoBancomat (invece che Visa, MasterCard, American Express, ecc.), il numero di casi possibili di contestazione sarà ridotto.

Ricevuta della transazione

Deve contenere specificamente i seguenti elementi: nome e indirizzo dell’attività commerciale, partita IVA, descrizione dei beni o servizi venduti, nome del circuito della carta, codice di autorizzazione, numero della carta del cliente (solo le ultime quattro cifre saranno visibili), termine di validità della carta, importo della transazione, condizioni di rimborso.

Condizioni per il rimborso chiare ed efficaci

Un buon servizio clienti

È essenziale per evitare che il cliente insoddisfatto non si rivolga direttamente alla propria banca o issuer.

Immagine: Mobile Transaction

2. Transazioni in presenza del cliente

In Italia, il pagamento con chip o contactless riduce il rischio di errori rispetto al mercato americano, dove viene ancora oggi utilizzata in larga parte la banda magnetica delle carte di credito. Gli errori umani, invece, possono essere ridotti attraverso la formazione del personale.

3. Transazioni a distanza

I rischi di errore o di frode sono più frequenti rispetto alle transazioni in presenza.

Un buon gateway di pagamento

L’obbligo di identificazione a due fattori sui pagamenti di importo superiore a 30 euro è una buona cosa, ma ciò non previene le frodi sugli importi inferiori: