Per le imprese con soci e dipendenti, veicoli aziendali e collaboratori, non è così semplice tenere traccia di tutti i movimenti e delle relative ricevute, delle spese anticipate da rimborsare e via di seguito.

Un conto corrente aziendale di stampo tradizionale offre ben poche funzioni per gestire tutti gli aspetti di un’attività. Ecco perché le PMI ricorrono sempre più spesso a piattaforme specializzate nella gestione delle spese aziendali.

A differenza del conto corrente, le piattaforme di expense management offrono sistemi per la distribuzione del budget attraverso strumenti come carte aziendali (fisiche e/o virtuali), impostazione di limiti per le singole carte, monitoraggio minuzioso dei pagamenti.

Nel presente articolo mettiamo a confronto alcune opzioni disponibili in Italia, offrendo una panoramica delle loro differenze, dei loro vantaggi e svantaggi.

Piattaforme

Qonto

Revolut Business

Soldo

Wallester

Telepass Business

Pleo

| Piattaforma | Caratteristiche | Link |

|---|---|---|

|

||

|

||

|

|

|

|

||

|

||

|

| Piattaforma | Caratteristiche | Link |

|---|---|---|

|

||

|

||

|

|

|

|

||

|

||

|

Canone, costi fissi e variabili

Le soluzioni per la gestione delle spese aziendali si servono generalmente di un modello tariffario che prevede un costo fisso (canone mensile o annuo) e costi variabili (canone aggiuntivo, commissioni) in base ai servizi opzionali e alle operazioni effettuate.

Nella seguente tabella proponiamo una panoramica delle principali tariffe, vale a dire quota fissa mensile e canone relativo alle carte aziendali aggiuntive:

| Conto | Carta | |

|---|---|---|

| Qonto |

Con pagamento annuale:

|

Carte fisiche incluse:

Le carte fisiche aggiuntive hanno un costo di 5 €/mese per carta. |

| Revolut Business |

Con pagamento mensile

|

Una carta fisica inclusa. Le carte aggiuntive sono soggette alle spese di spedizione. |

| Soldo |

|

Carte fisiche incluse:

Le carte aggiuntive comportano un canone di 5 €/mese per carta. |

| Wallester |

|

Spedizione carta fisica: 20 €/carta Carte virtuali (numero max.):

Supplementari (solo Premium e Platinum): 0,10 €/mese per carta. |

| Telepass Business | – | 4 €/mese per carta |

| Pleo |

Con pagamento annuale

|

3 incluse Carte aggiuntive:

|

Revolut Business, Pleo e Wallester offrono un piano senza canone. Le offerte senza costi fissi sono indubbiamente un ottimo metodo per attrarre nuovi utenti, bisogna essere però consapevoli che si tratta di servizi molto limitati o paradossalmente costosi: è incluso un numero limitato di operazioni e/o carte gratuite, dunque saranno le commissioni variabili a compensare l’assenza di canone.

Inoltre, i piani cosiddetti gratuiti non danno accesso a tutte le funzioni, ma solo a quelle basilari. Motivo per cui dopo un breve periodo si sentirà l’esigenza di passare ad un piano a pagamento.

Morale della storia: quando si sceglie una soluzione per gestire i pagamenti aziendali e la distribuzione del budget, mai guardare all’apparente convenienza. Quel che occorre osservare sono le funzionalità e, solo dopo aver individuato le piattaforme adatte alle proprie esigenze, confrontare le condizioni economiche per stabilire il miglior rapporto qualità-prezzo.

La sostenibilità economica deve poi essere valutata in funzione di criteri soggettivi. Una soluzione con canone mensile basso, ad esempio, potrebbe non essere così conveniente se applica tariffe elevate alle operazioni ricorrenti e indispensabili per la nostra azienda.

Integrazioni con app di terze parti

In ambito aziendale vengono utilizzati numerosi servizi digitali (conto corrente, contabilità, comunicazione, cloud e così via). Scopo delle piattaforme dedicate alle spese aziendali è la semplificazione dell’aspetto gestionale: se le decine di servizi utilizzati non comunicano tra loro, si aggiungeranno operazioni manuali da svolgere affinché tutti i movimenti vengano registrati dove necessario.

Le integrazioni servono a questo: a rendere compatibile un servizio con applicazioni di terze parti, in modo che due soluzioni estranee possano scambiarsi dati in modo automatico ed eliminare in tal modo la necessità di un’operazione manuale.

Diamo un’occhiata alla compatibilità delle piattaforme con servizi terzi:

| Piattaforma | Compatibile con |

|---|---|

| Qonto |

Agicap, Bit&Coffee, Europcar, FiscoZen, Google Drive/Sheets, Nexi, OneDrive, Prestashop, QuickBooks, Stripe, Ticket Restaurant, Xero, Satispay, Slack, TeamSystem, Wetaxi API disponibili |

| Revolut Business |

Magento, Microsoft Business Central, Prestashop, QuickBooks, Sage, Shopify, Slack, Xero, WooCommerce, Zapier API disponibili |

| Soldo |

NetSuite, QuickBooks, Sage, TravelPerk, Xero API |

| Telepass Business | – |

| Wallester | API disponibili |

| Pleo |

Gmail, Microsoft Business Central, QuickBooks, Sage, Slack, Uber, Xero API disponibili |

Per ognuna delle piattaforme abbiamo elencato solo le integrazioni più note. Si può consultare l’elenco completo sui rispettivi siti web; in alcuni casi si dovrà contattare l’assistenza per avere certezza della compatibilità di un determinato servizio.

Come si nota a colpo d’occhio, Qonto è la piattaforma che più di tutte ha investito nelle integrazioni. Per questo e altri motivi è ad oggi in forte crescita in tutti i paesi europei in cui opera.

Anche Revolut Business presenta una lunga lista di app compatibili, molte delle quali non vengono elencate nella pagina web dedicata alle integrazioni.

Se un servizio non è compatibile, le imprese potranno servirsi delle API per consentire alla piattaforma di ricevere e/o inviare informazioni ad app di terze parti (es. conto corrente, software di contabilità e così via). A tale scopo è necessario l’intervento di uno sviluppatore esperto, mentre in caso di compatibilità sarà sufficiente installare un plugin ed eseguire pochi e semplici passaggi.

Tra le diverse piattaforme solo Telepass Business non fornisce API.

Gestione rimborsi e spese anticipate

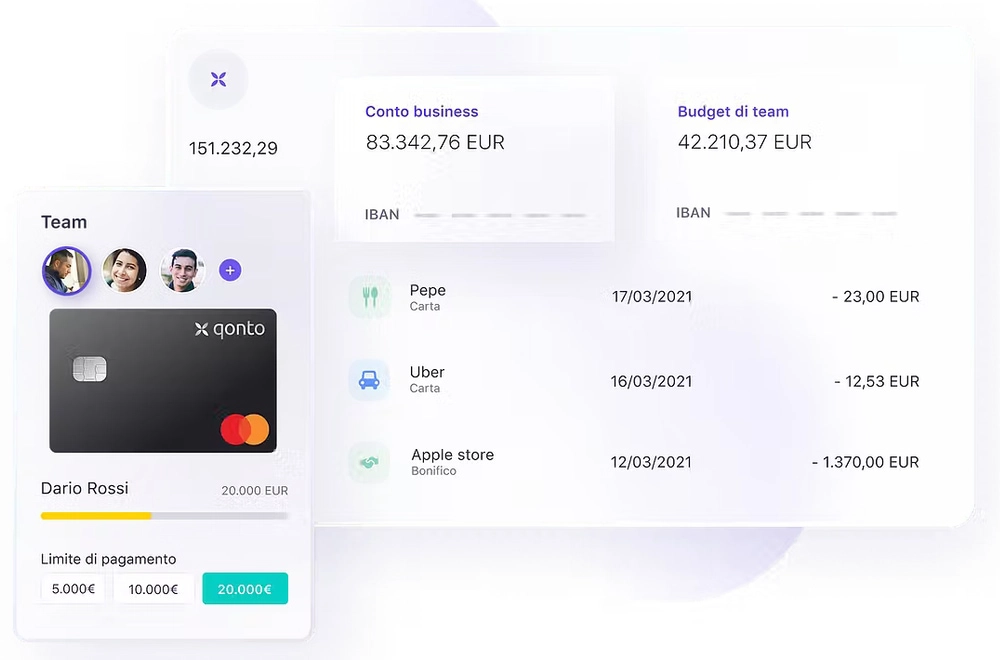

Obiettivo dei conti business per la gestione delle spese e del budget aziendale è naturalmente la digitalizzazione delle operazioni, grazie alla quale si automatizzano i processi gestionali.

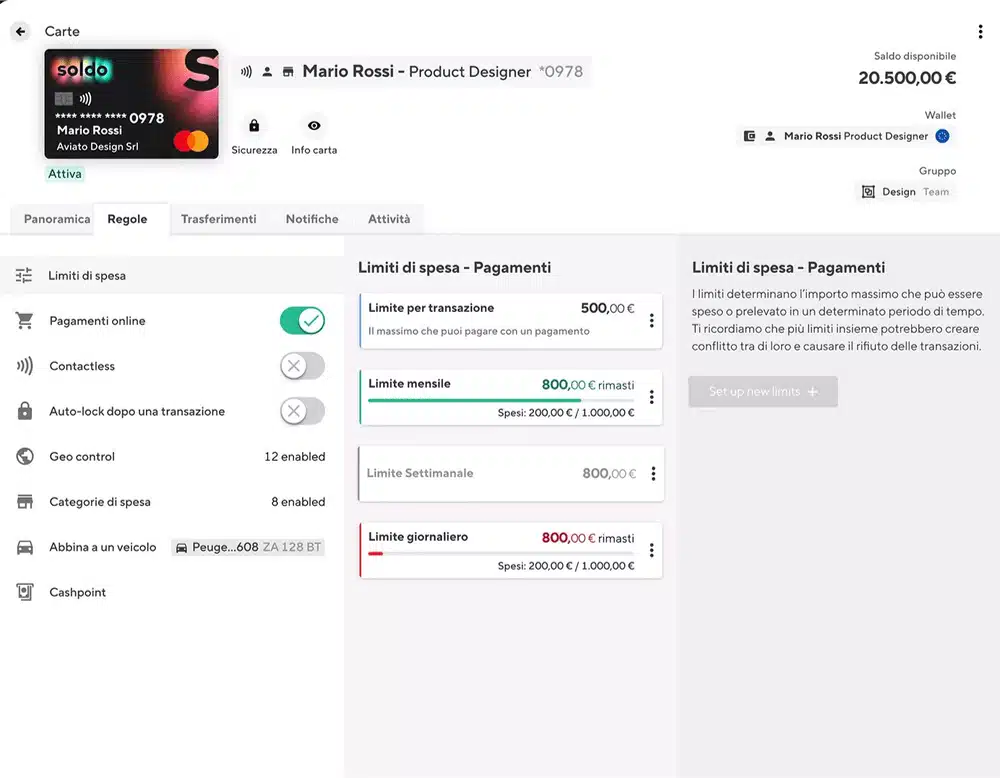

La digitalizzazione avviene soprattutto grazie alle carte aziendali, configurate e controllate singolarmente dall’amministratore in ogni loro aspetto: limite di spesa, operazioni non consentite, categorie di spesa non consentite e così via.

Tale sistema consente di eliminare i rimborsi spesa, ossia le spese anticipate da dipendenti e collaboratori di tasca propria. Detto ciò, in alcune realtà non è possibile farne a meno, ecco perché quasi tutte le soluzioni presentano un sistema di gestione delle spese anticipate:

| Soluzione | Gestione spese anticipate |

|---|---|

| Qonto | Disponibile con Business ed Enterprise |

| Revolut Business | Disponibile con tutti i piani |

| Soldo | Disponibile con Premium |

| Telepass Business | Non disponibile |

| Wallester | Non disponibile |

| Pleo | Disponibile con Essential e Advanced |

Fatta eccezione per Telepass Business (specializzato nelle spese legate a trasporto e mobilità) e Wallester, tutti conti offrono un sistema di gestione dei rimborsi.

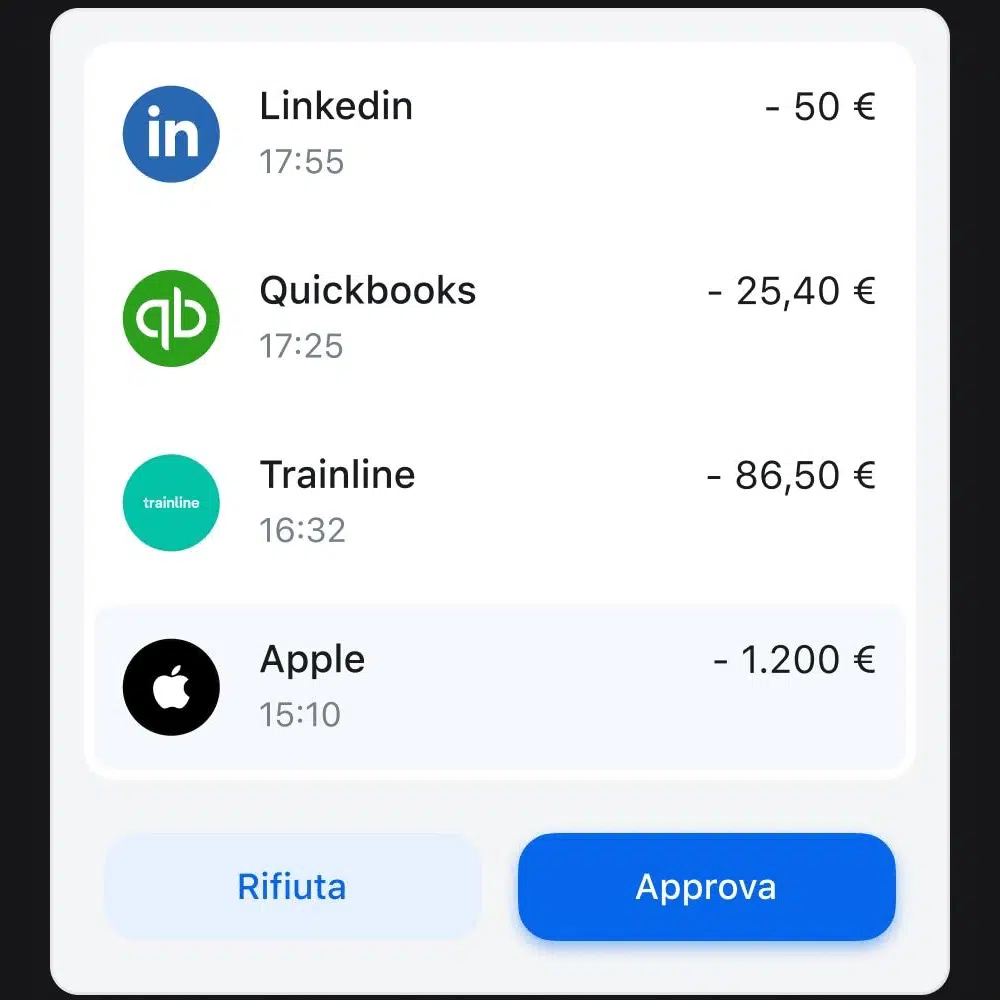

Il dipendente, accedendo al suo profilo personale, potrà aggiungere la spesa anticipata e relativi scontrini o ricevute.

Il sistema recapita automaticamente la richiesta di rimborso all’amministratore della piattaforma, che potrà visualizzare i dettagli aggiunti dall’utente, approvare o rifiutare la spesa. In caso di approvazione, il rimborso sarà effettuato secondo le modalità previste dalla piattaforma (generalmente inviando un bonifico dallo stesso conto, verso l’IBAN indicato dal dipendente o collaboratore).

| Bonifico in uscita |

F24 | Addebito diretto |

PagoPA/ CBILL |

MAV/ RAV |

Bollettini postali |

|

|---|---|---|---|---|---|---|

| Qonto | Sì | Sì | Sì | Sì | – | – |

| Revolut Business | Sì | – | Sì | Sì | – | – |

| Soldo | – | – | Sì | – | – | – |

| Wallester | – | – | Sì | – | – | – |

| Telepass Business | – | – | Sì | – | – | – |

| Pleo | – | – | Sì | – | – | – |

Oltre ad offrire IBAN italiano, Qonto è – tra le opzioni qui presentate – il conto business con maggiori metodi di pagamento: Bonifico europeo ed estero, F24, addebito diretto e bollettini PagoPA e CBILL.

È seguito da Revolut Business, che pur non avendo sede in Italia si mostra interessato a localizzare il suo prodotto, iniziando per il momento con i pagamenti PagoPA.

I concorrenti si limitano all’addebito diretto su conto o su carta. Come vedremo nel corso del confronto, fatta eccezione per Qonto e Revolut Business (conti online a tutti gli effetti), le altre piattaforme sono gestionali “puri”, senza funzioni di conto corrente.

Va da sé che solo i primi due possono eventualmente sostituire il classico conto bancario, mentre le altre soluzioni sono pensate per affiancarlo.

Pro

Contro

Qonto è la soluzione più completa tra le opzioni presenti in questo confronto. È un conto business pensato per gestire entrate e uscite, include fatturazione elettronica (non con tutti i piani di abbonamento), permette di pagare F24 e PagoPA, domiciliare utenze e così via.

Non essendo un conto corrente di tipo bancario, non può tuttavia offrire prodotti finanziari che implicano un rischio, ad esempio carte di credito e prestiti. In compenso, fornisce un sistema di carte di debito aziendali (cioè con addebito istanteo sul conto).

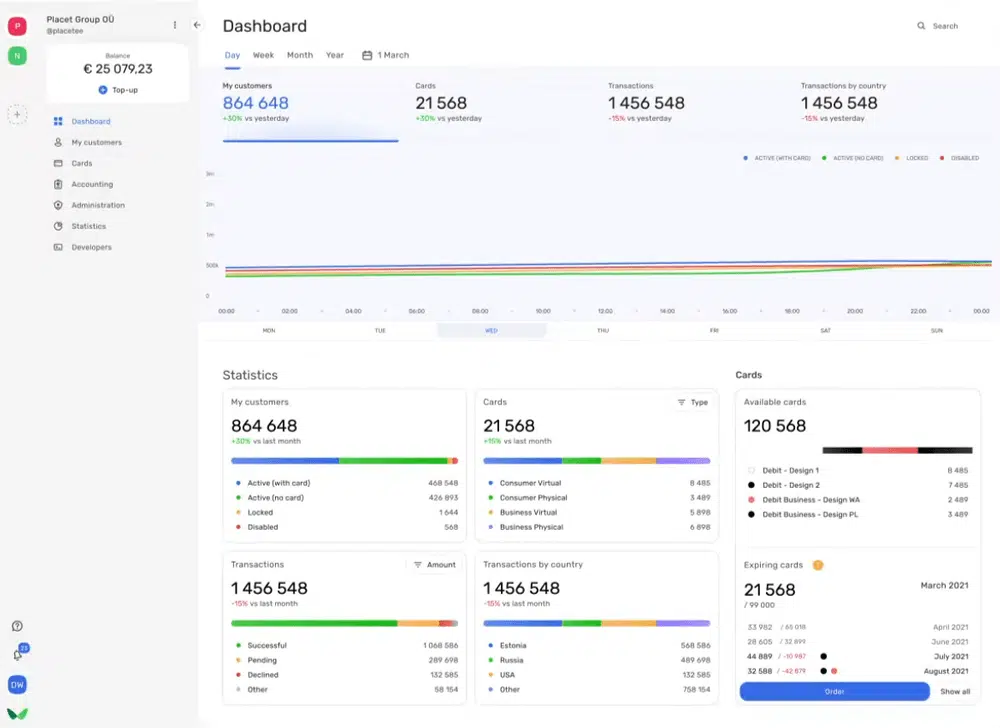

Immagine: Qonto

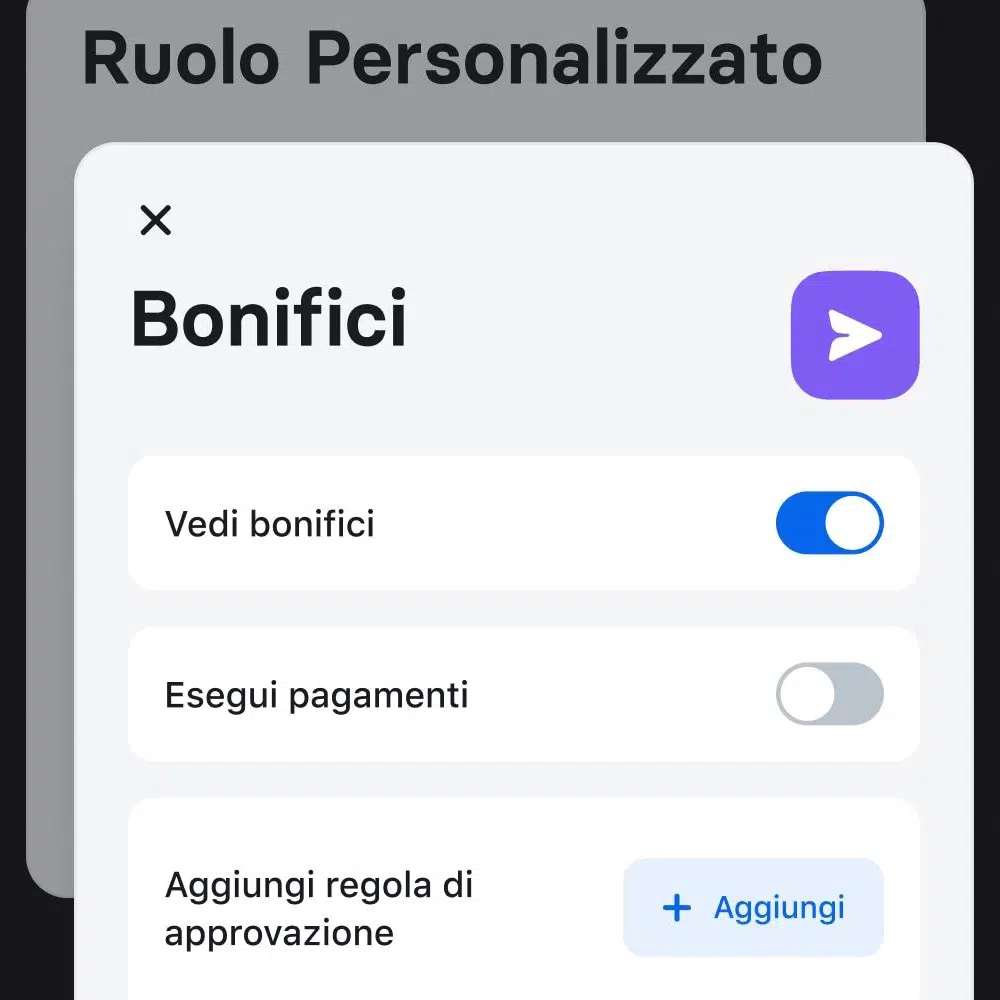

Molteplici le funzionalità dedicate alla gestione spese, tra cui:

- Carte fisiche e virtuali

- Impostazioni personalizzate per ogni carta

- Aggiunta delle ricevute con fotocamera

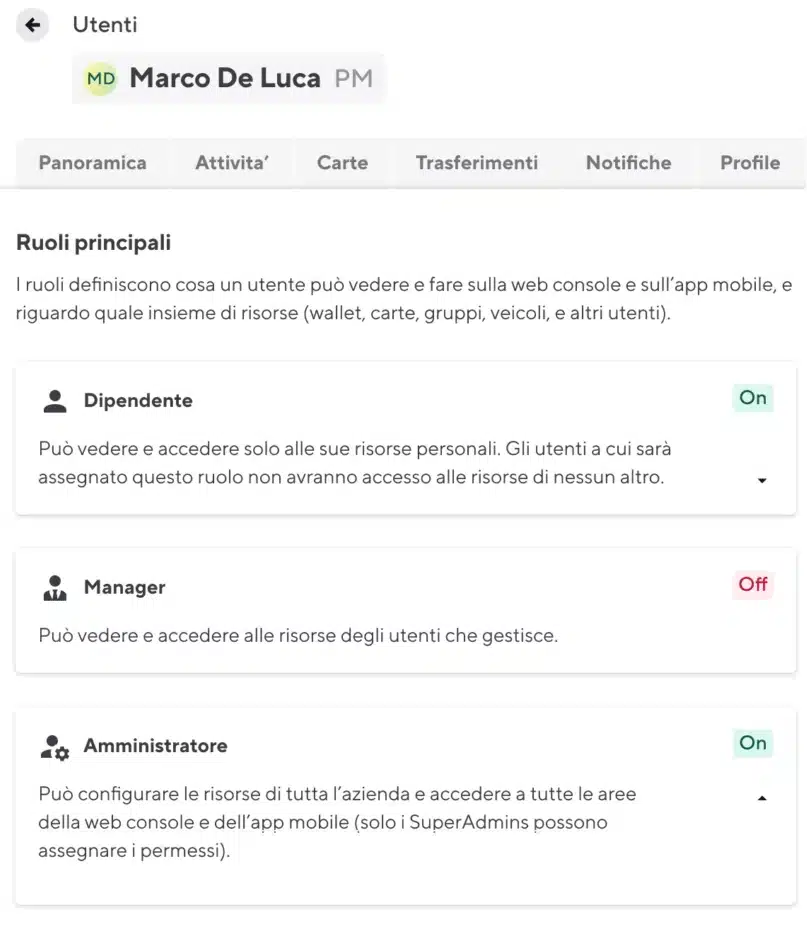

- Ruoli e autorizzazioni personalizzati

- Carte Istant per spese occasionali

- Sotto-conti dedicati per team

Un’ottima soluzione per necessita di gestire e controllare minuziosamente l’attività degli impiegati e dei collaboratori non dipendenti. In quest’ultimo caso tornano utili le carte virtuali – anche temporanee – per evitare le spese anticipate e avere dunque un maggiore controllo.

Immagine: Qonto

Ogni piano di abbonamento include un numero di carte fisiche gratuite, alle quali è possibile aggiungere carte supplementari al costo di 5 euro mensili per ogni carta. Le carte virtuali sono invece sempre gratuite e possono essere usate anche per pagare in negozio tramite Apple Pay e Google Pay.

Tutti i piani prevedono una prova gratuita di 30 giorni.

Se si sceglie di rimanere dopo la prova gratuita, consigliamo di optare per il pagamento annuale anziché quello mensile, poiché il risparmio complessivo sul canone è significativo: con il piano Essential si risparmiano 60 € all’anno, con Business il risparmio ammonta a 240 € annui, con Enterprise sono ben 600 € risparmiati rispetto al pagamento di mese in mese.

Maggiori dettagli sono disponibili nella Recensione Qonto

Pro

Contro

Revolut Business fa concorrenza diretta a Qonto, proponendosi come servizio che punta a sostituire il classico conto corrente bancario. A differenza del competitor, però, offre IBAN lituano.

L’IBAN lituano non ha particolari ripercussioni sull’operatività; richiede unicamente la compilazione del Quadro RW nella dichiarazione fiscale, affinché l’Agenzia delle Entrate possa addebitare l’imposta di bollo prevista su tutti i conti correnti aziendali e personali.

Immagine: Revolut

Tutti i pacchetti danno accesso a un conto business multivaluta. È possibile creare gratuitamente sotti-conti in valuta estera (25+ valute) per conservare, ricevere e pagare direttamente con la moneta più conveniente.

Ai clienti esteri si potranno comunicare le coordinare del sotto-conto più adatto (USD, GBP, EUR, ecc.) in modo da conservare la valuta senza conversione, e soprattutto evitando le commissioni salate dei bonifici esteri bancari.

Le aziende con fornitori e cliente non europei dovrebbero puntare senza alcun dubbio su Revolut Business.

Immagine: Revolut

La pecca principale di questo conto aziendale online riguada la mancata possibilità di pagare F24, bollettini postali e CBILL, mentre è possibile effettuare pagamenti su circuito PagoPA.

Per il resto è un conto davvero interessante, poiché offre – oltre alla gestione delle spese di impresa e alla distribuzione del budget con carte fisiche e virtuali – un sistema per ricevere pagamenti online e in presenza, rispettivamente tramite gateway di pagamento per negozi online e POS Revolut Reader.

Si segnala infine che, pur avendo licenza bancaria, al momento Revolut Business non offre né finanziamenti né carte di credito.

Ti interessa? Leggi la nostra Recensione Revolut Business

Pro

Contro

Soldo è un gestionale “puro”, vale a dire che non ha funzioni di conto corrente. È dedicato unicamente alla gestione dei pagamente e distrubuzione del budget tra i membri dello staff.

Forse è la soluzione che nel tempo meno si è evoluta se confrontata con i competitor, ma rimane tuttora un buon prodotto gestionale.

Non è possibile inviare bonifici da Soldo, bensì solo riceverne sotto forma di ricarica del conto, cioè per aggiungere fondi da distribuire attraverso le carte.

Immagine: Soldo

Il canone mensile dipende dalle carte richieste, tuttavia entrambi i piani disponibili prevedono un numero minimo di utenti (3), dal quale scaturisce il costo base mensile di 18 € per il piano Pro, di 30 € per il piano Premium.

Con Premium si ha accesso al wallet multivaluta in euro, dollaro americano e sterlina britannica – un numero decisamente inferiore alle decine di valute disponibili con il concorrente Revolut Business.

Immagine: Soldo

Ruoli, permessi e limiti di spesa sono regolabili per singola carta tramite piattaforma web o applicazione. L’amministratore accede a tutti i movimenti in tempo reale, regolando anche le opzioni di notifica.

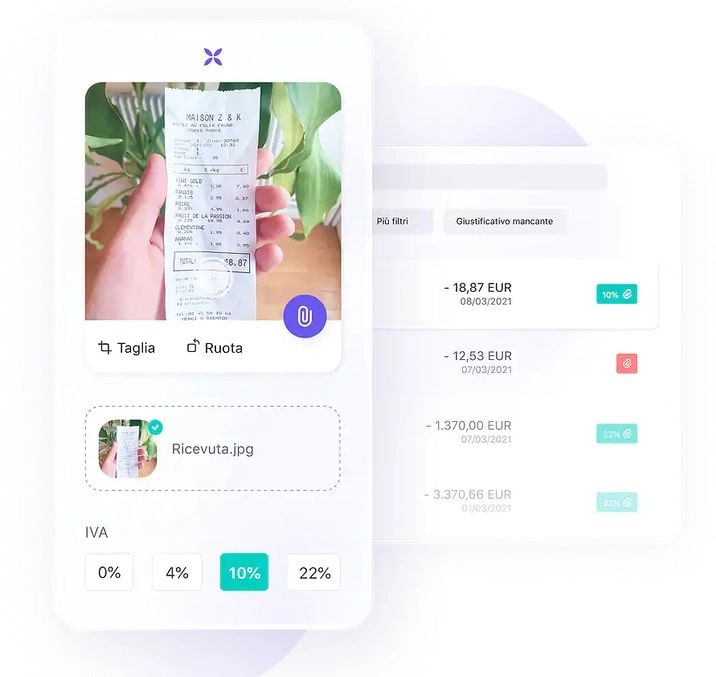

Ogni utente può avere – oltre che la carta fisica o virtuale – anche il proprio accesso in app, dalla quale potrà caricare la foto delle ricevute e degli scontrini relativi alle spese effettuate.

Disponibili anche le carte multiutente (da assegnare ad esempio a un team) e le carte carburante (da assegnare al singolo dipendente o al veicolo aziendale). Anche in questo caso l’amministratore potrà limitare la spesa per rifornimenti o ricariche dei veicoli elettrici, pedaggi e così via.

Per approfondire consulta la nostra Recensione Soldo

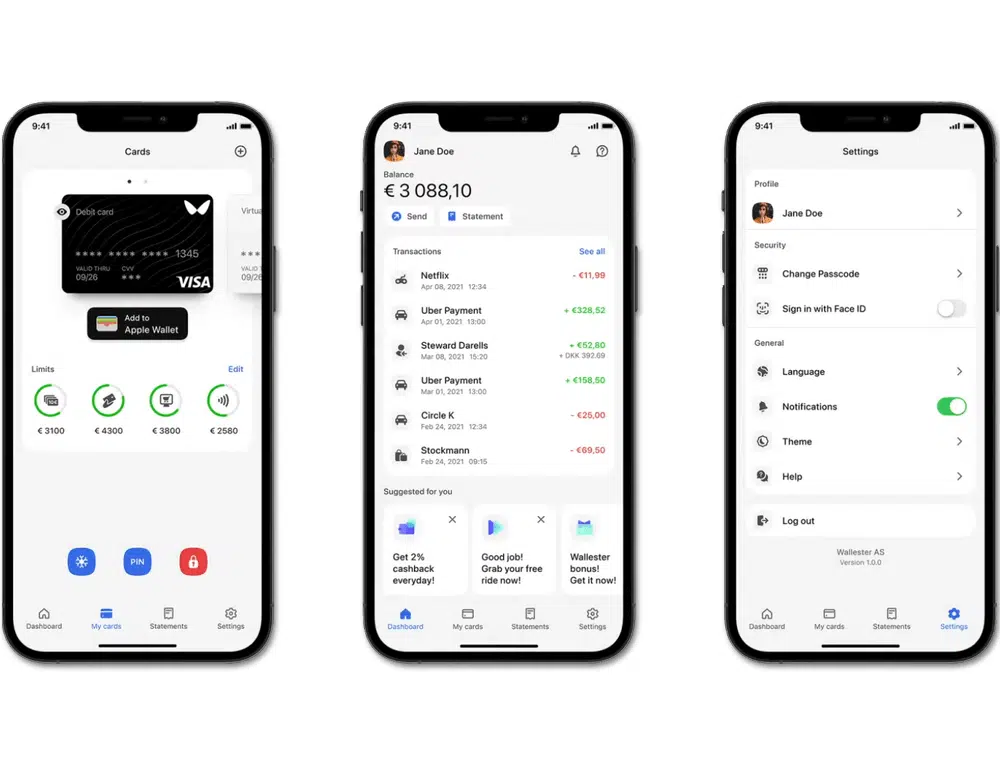

Pro

Contro

Wallester è una piattaforma specializzata nell’emissione di carte business, anche in versione white label, completamente personalizzate, con logo della propria impresa.

Questa soluzione sembra non conoscere vie di mezzo, dato che propone un piano base senza canone (Free), uno intermedio a 199 euro mensili (Premium), uno avanzato a 999 euro mensili. Si aggiunge infine il piano Enterprise Suite, dedicato esclusivamente alle grandi aziende.

Immagine: Wallester

Ogni piano include un numero massimo (abbastanza generoso) di carte virtuali gratuite. Emettere carte virtuali aggiuntive ha invece un costo di 0,35 € mensili per il pacchetto Free, 0,20 € per il pacchetto Premium, appena 0,10 € al mese con Platinum.

Anche le carte fisiche sono gratuite, tuttavia si paga spedizione.

Se non vi è necessità di prelevare contanti (la tariffa sui prelievi è elevata, pari al 2% dell’importo prelevato), optare per le sole carte virtuali ha i suoi vantaggi: si può pagare in negozio attraverso Apple Pay e Google Pay, oltre che effettuare pagamenti online e domiciliare utenze.

Immagine: Telepass

L’amministratore potrà aggiungere fondi al conto tramite bonifico, mentre non è possibile depositare contanti. Il conto online Wallester ha IBAN estone (EE), dunque sarà necessario dichiarare la giacenza media annua in fase di dichiarazione.

Sui pagamenti in valuta esterà si applica la maggiorazione del 2% al tasso di cambio. Le aziende che operano con clienti e fornitori esteri troveranno maggiore convenienza nel conto multivaluta di Revolut Business.

Scopri altre caratteristiche nella Recensione Wallester

Pro

Contro

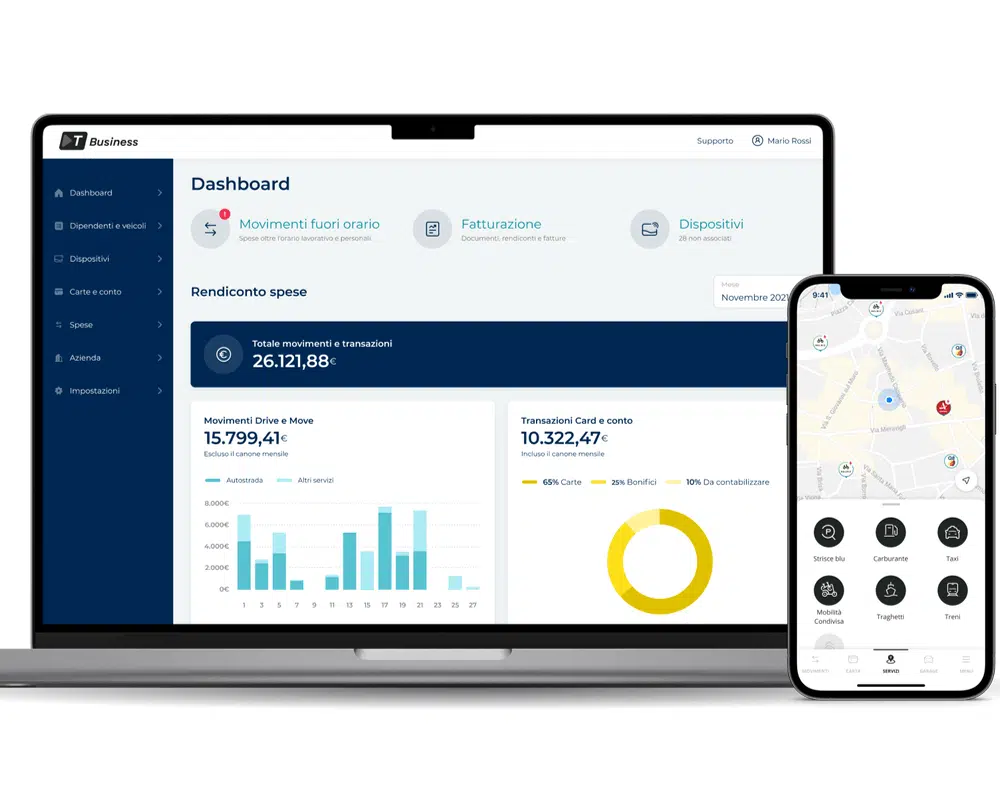

Telepass Business o TBusiness è l’offerta dedicata ad aziende e professionisti del noto marchio italiano.

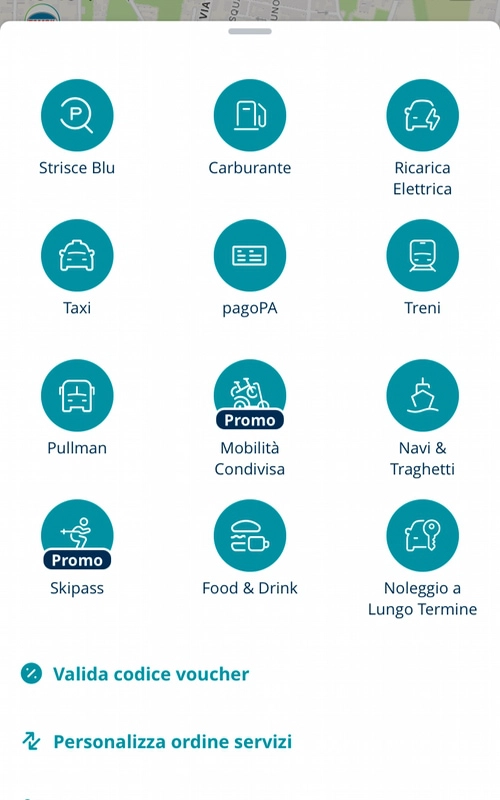

Prima era noto unicamente per il pagamento automatico del pedaggio autostradale, mentre oggi si è evoluto grazie alla sua applicazione e – nel caso dei clienti business – alle sue prepagate aziendali.

Il pedaggio autostradale rimane il suo servizio principale, al quale si aggiunge una galassia di ulteriori strumenti sempre legati a mobilità e trasporto.

Immagine: Telepass

Il dispositivo Telepass Slim può ora essere usato anche per i parcheggi convenzionati, con pagamento automatico tramite lettura della targa o rilevamento del sopraindicato dispositivo, proprio come avviene al casello autostradale.

Inoltre, a seconda del modulo scelto si potranno avere carte prepagate per sé e per i dipendenti.

L’app TBusiness è invece inclusa nel servizio base, e dà accesso a buona parte delle funzionalità: strisce blu, rifornimento carburante, ricarica veicoli elettrici, autolavaggi, acquisto biglietti treno.

Immagine: Telepass

Sono tre i moduli disponibili per la scelta:

- Card: 4 €/mese

- Drive + Move: 5 €/mese

- Drive + Move + Card: 6 €/mese

Il costo mensile appena riportato è per singolo utente, dunque aumenta a seconda delle carte e dispositivi richiesti.

Con il piano Card si ha accesso all’applicazione e alle carte prepagate, Drive + Move offre app e dispositivo Telepass Slim, infine Drive + Move + Card raccoglie tutti i servizi.

Se cercate una soluzione dedicata esclusivamente alle spese per il trasporto aziendale, TBusiness può essere la soluzione adatta.

Leggi di più nella nostra Recensione TBusiness

Pro

Contro

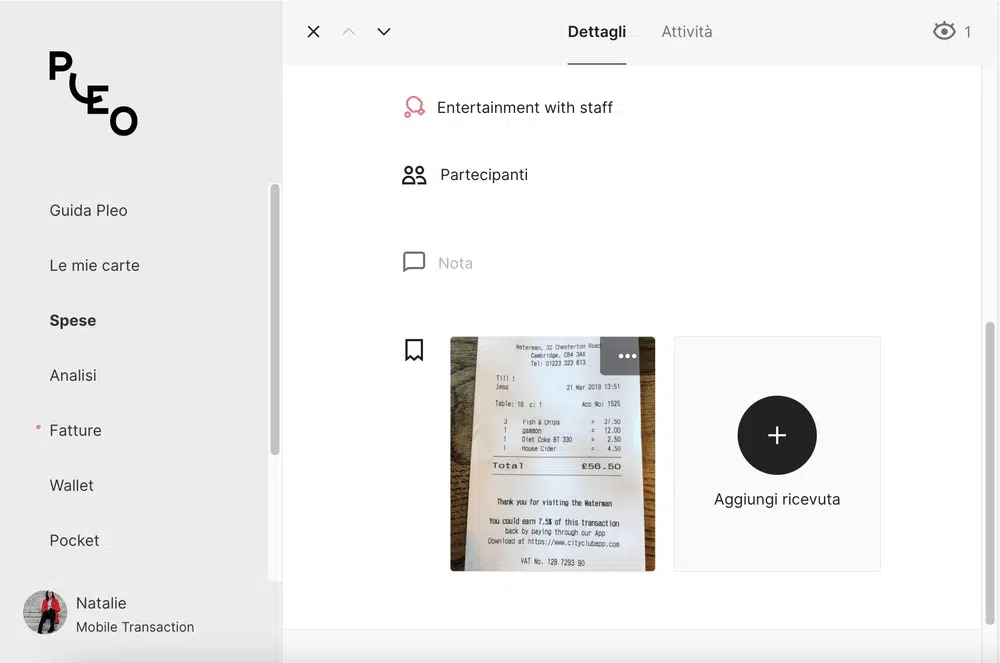

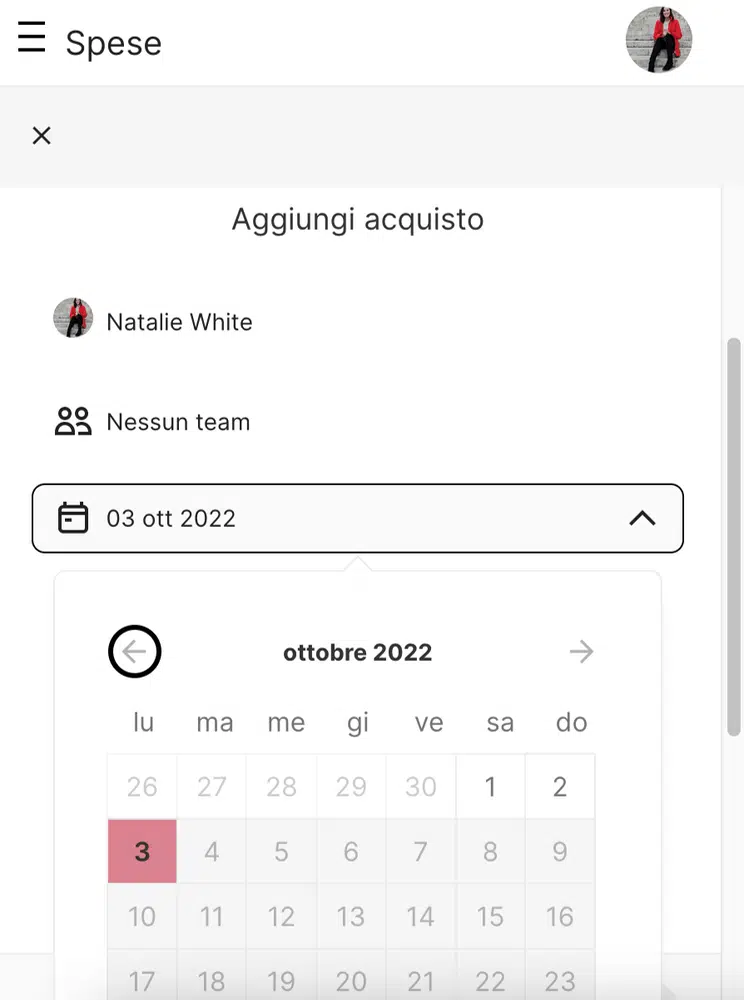

Pleo si aggiunge alle piattaforme specializzate nella gestione del budget aziendale, senza funzionalità di conto corrente.

I bonifici sono abilitati in entrata (per aggiungere fondi) ma non in uscita. Non è possibile pagare bollette né F24.

Carte prepagate aziendali con limiti personalizzati, digitalizzazione delle ricevute e controllo in tempo reale dei movimenti sono le funzioni principali, alle quali si aggiunge il sistema di rimborso delle spese anticipate (anche in base al chilometraggio).

Immagine: Mobile Transaction

Per gli utenti italiani esistono sicuramente opzioni migliori, ma è da segnalare anche la presenza di un piano gratuito, Starter.

Starter è senza canone ma prevede un numero massimo di 3 utenti, non è possibile aggiungere utenti opzionali.

Vengono meno, con il piano gratuito, tutte le funzioni base.

Immagine: Mobile Transaction

Tutte le funzionalità che danno senso al servizio sono disponibili a partire dal piano Essential (35 o 39 euro al mese in base al periodo di fatturazione scelto).

Pleo punta soprattutto alle aziende che necessitano di un numero elevato di carte per dipendenti; non è un caso se riduce progressivamente il costo mensile per singola carta in funzione del numero di carte richieste.

A nostro avviso rimane un po’ caro per l’utenza italiana, che fortunatamente ha a disposizione diverse opzioni.

Sei interessato? Dai un’occhiata alla Recensione Pleo