Il POS – dall’inglese Point of Sale – è tra i dispositivi tecnologici maggiormente utilizzati nel quotidiano, al pari dello smartphone, del tablet e del computer.

La sua storia è strettamente legata a due paesi: gli Stati Uniti e la Francia.

Scopriamo la genesi del terminale di pagamento elettronico, la sua evoluzione e il suo futuro.

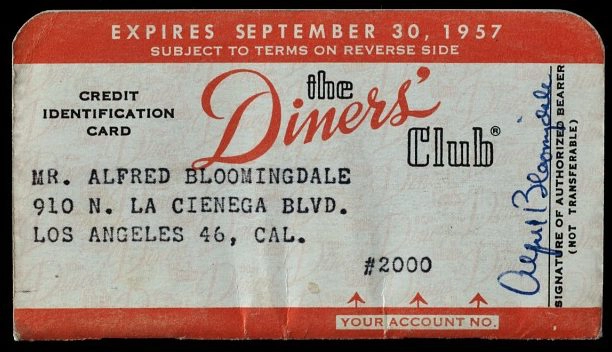

L’invenzione della carta di pagamento

Il terminale POS deve la sua esistenza alla diffusione della carta di credito come metodo di pagamento.

Le prime carte sono apparse negli Stati Uniti durante gli anni ’50, emesse da Diners Club e American Express.

L’allora innovativo strumento permetteva al cliente di pagare anche senza denaro contante.

Tramite carta, il commerciante poteva infatti garantirsi il rimborso della spesa da parte della banca del cliente, dunque cedere i beni in tranquillità.

Nel 1958 arriva in Italia la prima carta di credito Diners Club.

Il primo terminale POS

Le prime carte di pagamento plastificate presentavano i dati in rilievo (caratteristica ancora oggi conservata per le carte di credito).

Il fronte della carta riportava nome e indirizzo del suo titolare, oltre che un numero di identificazione univoco.

Tali dati consentivano all’istituto bancario del titolare della carta di individuare il conto corrente associato alla spesa.

Foto: Imprinters.com

Lettore di carte realizzato da Addressograph Bartizan.

A leggere le carte era un terminale di pagamento non elettronico, soprannominato in maniera informale ferro da stiro.

Le informazioni in rilievovenivano stampate attraverso l’uso di carta carbone e, affinché il pagamento risultasse valido, il cliente doveva firmare la suddetta ricevuta che in seguito il commerciante avrebbe trasmesso alla banca.

Questo tipo di lettore di carte potrebbe ancora oggi trovarsi in commercio.

La nascita del lettore di carte elettronico

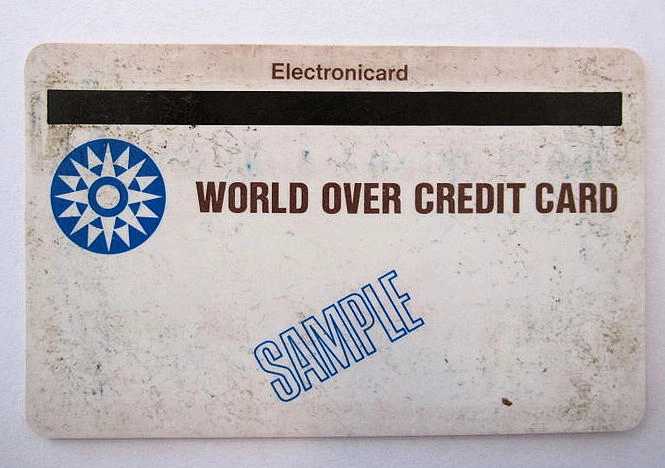

Nel 1971 viene aggiunta alle carte di credito una banda magnetica: da questo momento il sistema di pagamento diventa elettronico.

A lanciare l’innovazione è un ingegnere della IBM, che la rende applicabile nella pratica grazie al sistema IBM360.

All’interno di questa striscia magnetica sono conservate tutte le informazioni indispensabili per la verifica del pagamento: nome del titolare, codice della carta, dati relativi alle autorizzazioni, data di scadenza della carta.

Foto: Wikipedia

Carta magnetica con il logo dell’IBM 360.

I primi POS elettronici compaiono sul mercato proprio per leggere la banda magnetica. Tale tecnologia progredisce costantemente nel tempo per garantire la sicurezza delle transazioni, la possibilità di controllare il saldo del conto del cliente, di autorizzare o negare la transazione.

Nel 1973 il primo sistema di autorizzazione elettronico della transazione nasce negli Stati Uniti: mette in comunicazione i commercianti con la banca dati di Visa, in California.

Si dovrà tuttavia attendere gli anni ’80 per assistere alla diffusione del terminale POS, con il dominio delle carte Visa e Mastercard.

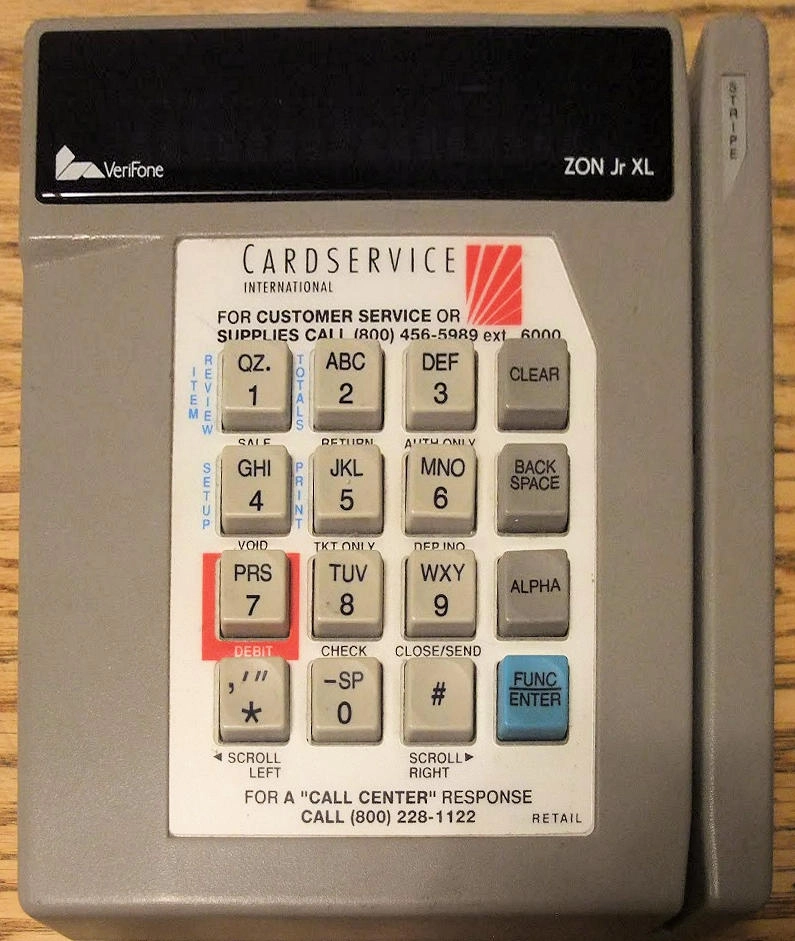

Foto: Joe’s blog

La versione XL dello Zon Jr (1984), il primo POS Verifone con controllo dell’autorizzazione.

Con il sistema della banda magnetica, anche se la transazione è elettronica, dopo aver strisciato la carta nell’apposito lettore del terminale occorre sempre firmare una ricevuta emessa dal commerciante.

Questa procedura viene chiamata Swipe & Sign (in italiano, “striscia e firma”).

La diffusione della carta in Italia e la rivoluzione (francese) del chip

Nel 1979 il governo francese ufficializza la possibilità di pagare con moneta elettronica e incarica il governatore della Banque de France di lavorare a metodi di pagamento adatti al mercato nazionale.

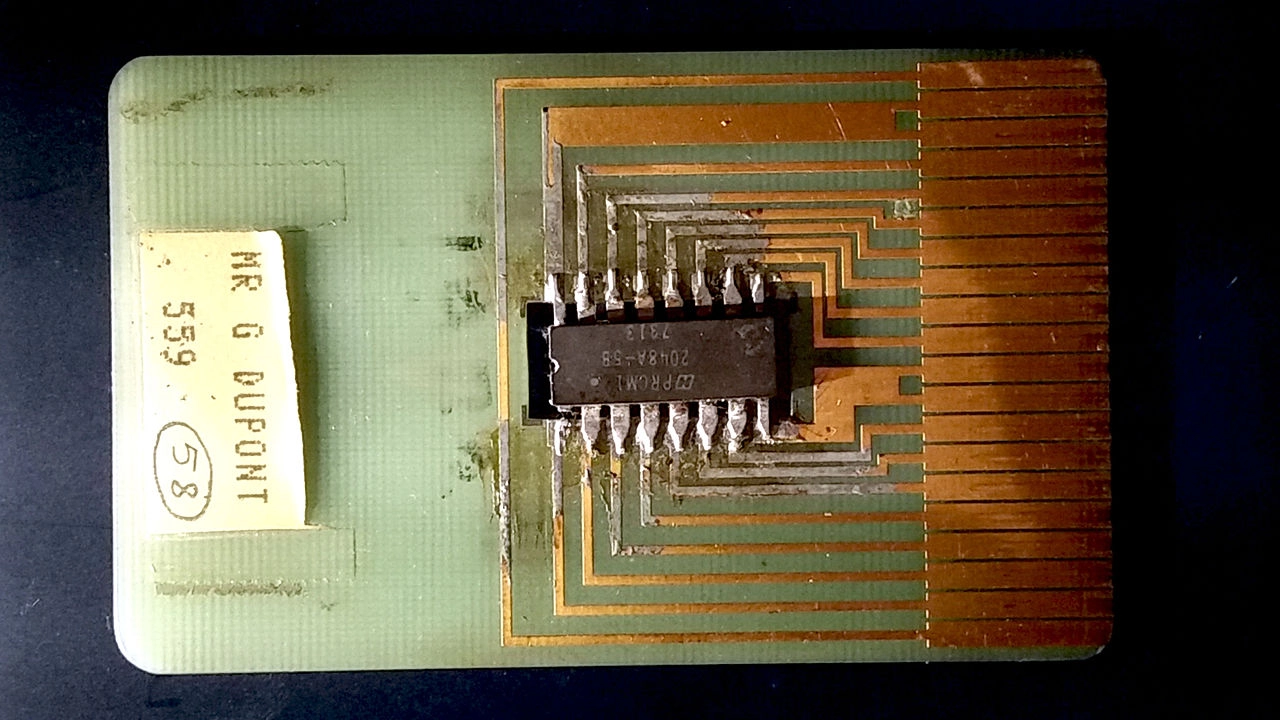

Qualche anno prima, nel 1975, l’inventore Roland Moreno depositava il brevetto della carta con microchip. In principio utilizzato sulle schede telefoniche, questo micro-processore rivoluzionario si diffonde in Francia nel 1985 e diventa obbligatorio a partire dal 1992.

Solo qualche anno dopo, nel 1983, nasce la prima carta di debito italiana: il Bancomat. Quest’ultimo – nonostante gli sviluppi provenienti d’Oltralpe – era dotata di una banda magnetica e serviva esclusivamente per il prelievo di denaro contante presso gli sportelli automatici della banca, oggi noti come ATM (Automated Teller Machine).

Foto: Wikipedia

Prototipo della carta con chip di Roland Moreno, 1975.

Il chip permette di conservare un numero elevato di informazioni e di comunicare in tempo reale con la banca del cliente, al fine di validare o meno l’autorizzazione alla transazione.

Offre un maggiore livello di sicurezza rispetto a quello della banda magnetica, che invece può essere facilmente clonata.

Bisognerà attendere il 2015 affinché il microchip inizi a rimpiazzare lo Swipe & Sign negli Stati Uniti, mentre in Europa rappresenta già la norma.

Ancora una volta la Francia si mostra all’avanguardia nel campo dei pagamenti elettronici: nel 1984 nasce il Sistema Nazionale di Pagamento con carta, grazie al quale il sistema diventa organico e favorisce lo sviluppo tecnologico della carta di debito, oltre che quello del POS.

Il primo terminale elettronico europeo

Nel 1983 la giovane azienda francese Ingenico lancia il suo primo terminale di pagamento misto, in grado di accettare sia carte a banda magnetica sia carte con chip.

Nel 1985 i dispositivi Ingenico rappresentano la metà del parco POS del gruppo Carte Bancaire (CB), l’equivalente francese del consorzio Bancomat.

Ingenico diventa il leader mondiale nel mercato delle transazioni commerciali elettroniche.

Nel 1990 la stessa azienda aggiunge una tastiera sui suoi terminali, permettendo così l’inserimento del PIN, un codice segreto che previene l’utilizzo illecito della carta con chip.

Il terminale fisso IP rimpiazza quello analogico

Per inoltrare le informazioni tra il POS e la banca del cliente, la prima soluzione praticata è quella della rete analogica, in Italia gestita dalla SIP – più tardi diventata Telecom Italia e in seguito TIM.

Foto: Wikipedia

Terminale Ingenico Elite con pinpad (2006).

Il terminale viene collegato attraverso un cavo alla rete telefonica ed è dunque impossibile spostarlo all’interno del negozio. Parliamo in questo caso di POS fisso.

I dispositivi più moderni dispongono di display e tastiera per l’inserimento del PIN.

Per un uso più agevole sono dotati di un Pinpad, cioè di una piccola tastiera esterna a portata di mano del cliente.

Il terminale connesso alla rete analogica viene progressivamente rimpiazzato dal sistema IP/ADSL, più rapido del primo.

Come si può intuire, la nuova tecnologia prevede la connessione ad una rete diversa: la stessa utilizzata dagli utenti domestici per navigare su internet. In tal caso si parla di POS fisso IP.

Dal 2018 in Italia non vengono più installati dispositivi su rete analogica.

La rete analogica è stata dismessa nel 2021.

I terminali senza fili

Un’altra evoluzione tecnologica che ha modificato le abitudini degli italiani nonché il funzionamento dei POS è lo smartphone.

Sono proprio le tecnologie legate alla telefonia ad aver permesso lo sviluppo dei POS portatili.

L’arrivo di questi terminali di pagamento consente a commercianti ambulanti di accettare pagamenti con carta di debito, di credito o prepagata in qualunque luogo: al mercato rionale, in un food truck, alle fiere o sagre.

Foto: Museo norvegese della tecnologia

Nel 1997, la norvegese Telenor Mobile mette in commercio il suo POS portatile.

Con il GPRS, poi 3G e 4G, le informazioni possono essere elaborate in qualsiasi luogo, a condizione di avere una carta SIM abilitata alla connessione dati.

Questa tecnologia non è più prerogativa dei colossi del settore Ingenico e Verifone.

Attori low cost come SumUp, Zettle e myPOS hanno lanciato di recente le loro soluzioni per consentire anche i piccoli imprenditori di disporre di un terminale mobile ad un costo abbordabile.

Foto: Emmanuel Charpentier, Mobile Transaction

Lettore di carte con connessione 3G, con SIM interna e senza stampante.

I POS cordless, invece, si servono del WiFi o del Bluetooth per collegarsi ad una base a sua volta connessa ad una rete fissa DSL o fibra ottica. Non sono completamente mobili poiché non possono essere utilizzati al di fuori del locale commerciale.

Tale soluzione è stata rapidamente adottata dai ristoratori per consentire ai clienti di pagare direttamente al tavolo, senza obbligarli a passare dalla cassa centrale dell’esercizio.

Molti dispositivi sono dotati di entrambe le tecnologie (WiFi e GPRS/3G) e possono passare dall’una all’altra in modo rapido.

Scopri di più sul POS nella nostra guida ai terminali di pagamento

Il lettore di carte per smartphone

Più piccolo, più leggero e meno caro del tradizionale dispositivo portatile è il lettore di carte per smartphone, comunemente noto come POS mobile.

Si tratta di un dispositivo di dimensioni ridotte in quanto:

- non include una scheda SIM

- non integra una stampante per ricevute cartacee

Come funziona? Non avendo una connessione propria, si collega via Bluetooth ad un comune smartphone Apple o Android. Il telefono comunica con il terminale tramite un’app, nella quale si digita l’importo della transazione.

In altre parole, lo smartphone è il terminale vero e proprio, mentre il lettore si limita a comunicare i dati della carta al telefono.

Foto: Emmanuel Charpentier, MobileTransaction

Il lettore di carte per smartphone prodotto da Zettle by PayPal.

Questi terminali sono adatti all’uso in mobilità ma possono essere usati anche in una sede fissa, sempre tramite smartphone.

Dalla loro nascita avvenuta nel 2010, aziende fintech come SumUp, Zettle e myPOS sono riuscite ad insinuarsi in un mercato fino a quel momento predominato dagli istituti bancari.

I POS mobile sono economici da acquistare (a seconda del modello si va da 20-30 euro fino a 80 euro) e solitamente non richiedono un canone mensile. Per comprare un POS portatile classico si parte invece da alcune centinaia di euro.

L’innovazione del pagamento contactless

L’arrivo del pagamento contactless, senza contatto, rappresenta un’ulteriore rivoluzione, paragonabile a quella del microchip.

Il pagamento viene eseguito tramite la tecnologia NFC (Near Field Communication), derivante a sua volta dalla tecnologia RFID che troviamo ad esempio nelle etichette antitaccheggio o nei cosiddetti badge.

Con la NFC, le informazioni necessarie vengono trasmesse ad una periferica lontana non più di 10 centimetri (nel caso dei pagamenti, tale misura è ulteriormente ridotta per motivi di sicurezza).

Nel 2010 alcune banche iniziano ad integrare il sistema NFC sulle loro carte di pagamento.

Il pagamento NFC può avvenire con carta o con smartphone.

Questa innovativa tecnologia viene introdotta inizialmente per transazioni di piccolo importo (max. 20 euro), e del resto – nonostante i limiti – si incontrava uno spiccato scetticismo da parte dei consumatori in tema di sicurezza.

Nel 2015 in Italia i pagamenti contactless rappresentano solo il 12,9% dei pagamenti digitali, ma passa solo qualche anno per rompere il ghiaccio.

Nel 2018 si registrano pagamenti contactless per un totale di 80 miliardi di euro, con una tendenza in forte crescita di anno in anno. Crescono a vista d’occhio anche i pagamenti con smartphone (+650%) grazie a sistemi come Apple Pay e Google Pay.

Con simili dati, i produttori di terminali colgono il trend iniziano una rapida sostituzione dei vecchi dispositivi con i POS di nuova generazione, dotati di tecnologia NFC e dunque predisposti al pagamento contactless.

Nel 2019 il passaggio ai nuovi terminali viene portato a termine da tutti gli istituti bancari.

La diffusione degli smartPOS

Le potenzialità del sistema operativo Android – già ampiamente utilizzato su smartphone e tablet – vengono sfruttate anche in campo di pagamenti elettronici.

Di pari passo alla diffusione dei pagamenti contactless si sviluppano e si diffondo i terminali Android-based.

Questo tipo di dispositivo è più simile ad un grosso smartphone che ad un POS, sia nell’aspetto che nell’uso.

Foto: Emmanuel Charpentier, MobileTransaction

Terminale smart Pax A920.

I POS Android perdono la tastiera fisica per implementare un ampio touchscreen, sul quale all’occorrenza appare la tastiera virtuale.

Questi terminali sono “intelligenti” perché, proprio come avviene con i moderni telefoni, possono svolgere svariate funzioni a seconda delle applicazioni installate.

Attraverso l’installazione di app (solitamente a pagamento, avendo funzione business) è possibile trasformare lo smartPOS in registratore telematico e gestionale dell’attività, gestire ordini e consegne a domicilio, programmi fedeltà e così via.

Leggi di più nel nostro articolo sulle caratteristiche dello smartPOS

Tap to Pay, lo smartphone diventa POS

Nel 2022 viene lanciata ufficialmente la modalità di pagamento Tap to Pay, anche nota come softPOS.

Ancora una volta c’entra Android, al quale verso la fine dello stesso anno si aggiunge Apple. I due sistemi operativi abilitano sui rispettivi dispositivi una funzione per ricevere pagamenti contactless (con carta) ma senza POS né lettori esterni.

Può il Tap to Pay rappresentare la fine del POS come lo abbiamo conosciuto fino ad oggi? No.

Questo metodo di pagamento non è particolarmente innovativo, poiché si limita ad usare l’antenna NFC già presente su buona parte dei telefoni smart, elimina però la necessità di dispositivi esterni.

Seguire la sua diffusione sarà interessante, prevista per l’anno 2023, ma si presume che il softPOS sarà impiegato prevalentemente per l’uso in mobilità o per chi riceve pochi pagamenti con carta. Il terminale “tradizionale” è salvo.

Scopri come funziona nel nostro articolo Guida al Tap to Pay