Nel 2024 sono ormai disponibili diverse modalità per accettare pagamenti con smartphone.

I telefoni smart sono dotati di diverse tecnologie che permettono di incassare senza POS.

Di seguito scopriamo quali sono i metodi per elaborare transazioni elettroniche con il proprio cellulare, senza supporto di dispositivi esterni.

Pro e contro del cellulare come POS

L’uso del telefono in luogo del terminale di pagamento è allettante, occorre tuttavia anticipare che non è una soluzione adatta a tutti.

Per capire se risponde o meno alle proprie esigenze, consigliamo di dare un’occhiata a pro e contro:

Vantaggi

Riduzione o eliminazione dei costi iniziali

A seconda del metodo scelto si dovrà sostenere una spesa una tantum di poche decine di euro. In altri casi non è prevista alcuna spesa iniziale (più avanti elenchiamo i metodi disponibili).

Nella maggior parte delle offerte spariscono anche i costi fissi (senza canone). Si tende ad adottare un piano tariffario a consumo, in base all’uso effettivo del servizio.

Mobilità

Usare il telefono per ricevere pagamenti apre le porte alla mobilità. In altre parole, potremo elaborare transazioni ovunque.

Scegliendo modalità come i pagamenti con QR code o il Tap to Pay non servirà altro che il telefono e un’apposita applicazione. Di conseguenza si beneficia di piena mobilità.

Altre opzione è quella dei lettori di carte da collegare al cellulare. Sono compatti e leggeri, poco ingombranti e dunque comodi da trasportare.

Queste soluzioni sono spesso utilizzate da lavoratori autonomi e professionisti che prestano i loro servizi a domicilio, da negozi che effettuano consegne, da attività itineranti. Se il volume di transato elettronico è modesto, si prestano bene anche per l’uso in sede.

Circuiti di pagamento

Alcune soluzioni (non tutte) includono una vasta gamma di carte accettate.

Non solo i classici Visa e Mastercard: anche circuiti secondari come American Express, UnionPay, JCB e Diners.

Se il POS principale non accetta le suddette carte, l’esercente può approfittare di una soluzione senza canone da usare in tali occasioni.

Inconvenienti

Dispositivo tuttofare

Se usiamo un telefono in sostituzione del POS, va da sé che il consumo di batteria sarà maggiore.

Per questo motivo – a meno che non riceviamo pochi pagamenti con carta nel corso dell’intera giornata – sarebbe opportuno utilizzare un cellulare dedicato allo scopo.

Insomma, se riceviamo molti pagamenti con carta non è consigliabile usare lo smartphone in luogo del terminale. Al contrario, per un uso poco frequente possiamo prendere in considerazione una delle modalità che elenchiamo più avanti.

Valutare le commissioni

In alcuni casi permette di ridurre i costi rispetto al classico terminale, in altri si rischia l’effetto opposto. L’assenza di canone di questi metodi è infatti compensata da commissioni più elevate sulle transazioni.

In linea di massima, usare lo smartphone come POS è conveniente per le attività che ricevono pochi pagamenti con carta.

Al contrario, un negozio che ogni mese elabora diverse migliaia di euro in transazioni elettroniche non trae alcun beneficio da questa soluzione.

Se ricevete molti pagamenti con carta, meglio optare per un normale terminale. Consigliamo di consultare il nostro articolo I migliori POS per piccole attività.

Come accettare pagamenti con smartphone?

Attualmente ci sono diversi modi per trasformare il telefono in terminale di pagamento.

Di seguito un elenco e una breve spiegazione sul funzionamento:

Lettore di carte per smartphone

Il lettore di carte per smartphone è più diffuso di quanto si pensi.

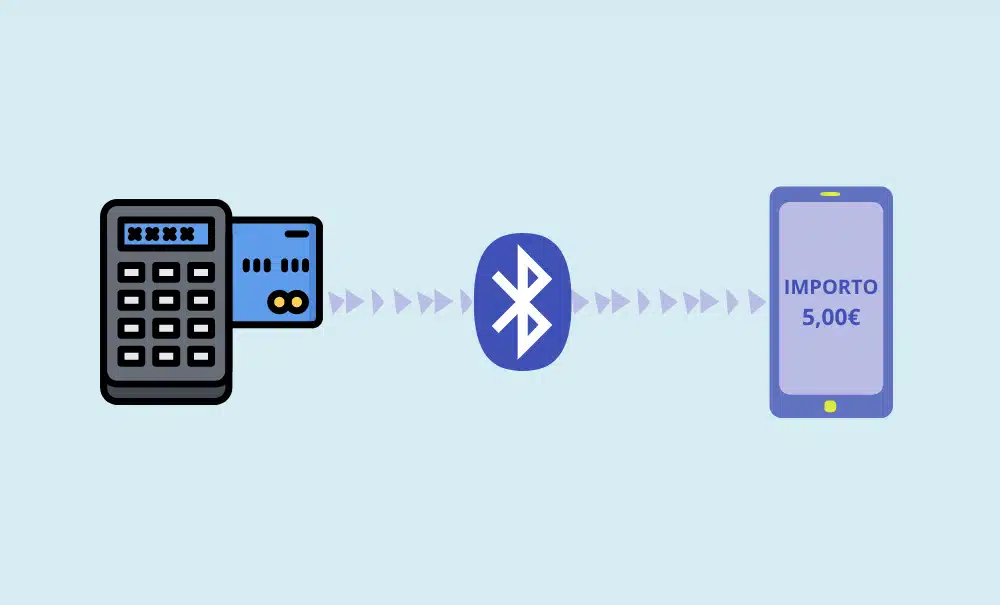

È un dispositivo dalle dimensioni compatte, si collega al proprio telefono via Bluetooth ed elabora transazioni grazie ad un’applicazione.

Il POS mobile (altro nome del lettore di carte per cellulare) legge i dati della carta e li invia al telefono. Quest’ultimo trasmette i dati ricevuti per consentire l’elaborazione.

Ribadiamo che il lettore di carte non funziona in modo autonomo, deve essere sempre collegato al cellulare per accettare pagamenti.

Usarlo è semplice. Basta una breve configurazione iniziale ricordandosi di attivare Bluetooth e connessione del telefono.

In seguito si avvia l’app, si digita l’importo e si conferma. Poi l’utente avvicina o inserisce la sua carta.

Link di pagamento e codici QR

Pagamenti con codice QR e link di pagamento sono sostanzialmente lo stesso metodo. Presentano solo una piccola differenza.

L’esercente apre un’apposita app, digita l’importo e clicca sul pulsante per generare link o codice QR.

Si invia il link al cliente tramite SMS, e-mail, Whatsapp o altri canali di comunicazione; in alternativa si mostra il QR code per consentire al cliente di scansionarlo con la fotocamera del suo telefono.

Cliccando sul link (o inquadrando il QR) il cliente accede alla pagina di checkout. Inserisce i dati della sua carta e conferma il pagamento. L’esercente potrà visualizzare lo stato del pagamento nella sua applicazione (l’aggiornamento avviene in tempo reale).

Il codice QR è pensato per i pagamenti in presenza, ad esempio in negozio. Di solito viene esposto al punto cassa per semplificare e velocizzare l’operazione di pagamento.

Il link è invece destinato ai pagamenti a distanza, molto utile nel settore della ristorazione con servizio di delivery.

Tap to Pay

Questo metodo è arrivato da poco in Europa ma si è già fatto notare.

Si serve della tecnologia NFC presente in tutti gli smartphone (la stessa che usiamo per pagare con con Google Pay o Apple Pay).

È in pratica un POS nel telefono. L’esercente apre l’app, digita l’importo e abilita la ricezione del pagamento. Il cliente avvicina la sua carta contactless al telefono dell’esercente e il gioco è fatto.

Naturalmente con il Tap to Pay è possibile usare solo la modalità contactless delle carte, mentre non sarà possibile leggerne il chip. Approfondiamo l’argomento nel nostro articolo Tap to Pay: come funziona, pro e contro.

Migliori soluzioni per piccole attività

Prima di scoprire quali sono le migliori opzioni, ricordiamo ancora una volta che i modelli tariffari impiegati da POS mobile e Tap to Pay sono adatti solo per bassi volumi di transato elettronico, cioè per quelle attività che tuttora ricevono molti pagamenti in contanti e cercano dunque una soluzione poco impegnativa.

È SumUp a offrire il lettore di carte più noto in Italia. Ha appena lanciato il modello Lite, acquistabile al prezzo di 31 €.

Non ha canone mensile, mentre sulle transazioni elaborate viene trattenuto l’1,95 % dell’importo.

Èuna soluzione conveniente per chi riceve fino a 1.000 euro di pagamenti con carta ogni mese.

Meno pagamenti si ricevono con il POS, meno si paga in commissioni.

Nel servizio sono inclusi strumenti e funzioni come fatturazione elettronica, conto business con prepagata, pagamenti a distanza tramite link e negozio online.

Per approfondire questa soluzione si consiglia la Recensione SumUp

Anche Nexi, il più grande operatore italiano nel settore dei pagamenti elettronici, mette sul campo il suo POS mobile con un piano tariffario molto simile a quello del concorrente appena citato.

Il lettore di carte ha un costo di 29 €, non c’è canone ma la sola commissione sulle transazioni elaborate.

La commissione sui circuiti Bancomat, Visa e Mastercard è pari all’1,89 % dell’importo, mentre viene addebitata una tariffa più elevata su UnionPay e JCB (2,39%).

Per ulteriori informazioni si può consultare la Recensione Nexi POS mobile

Per quanto riguarda il metodo Tap to Pay, dunque il POS nel telefono (senza dispositivi esterni), si può optare gli stessi marchi.

Con SumUp basta registrarsi per un qualunque servizio, poiché si tratta di una delle tante funzioni incluse.

Con Nexi è invece previsto una spesa di attivazione di 19 euro. Forse meglio SumUp, più completo e più trasparente.

Scopri altre offerte nell’articolo Migliori app Tap to Pay