Istituto:

Apple / Goldman Sachs

Tipo:

Carta di credito

Canone:

GRATIS

Pagamento:

A saldo o a rate

(gestito dall’utente)

Ricompense:

Cashback

Limite di spesa:

Plafond dinamico

Contactless:

Carta fisica non contactless,

abilitata ad Apple Pay

Circuito:

MasterCard

Istituto

Apple / Goldman Sachs

Tipo

Carta di credito

Canone

GRATIS

Limite di spesa

Plafond dinamico

Ricompense

Cashback

Rimborso

A saldo o a rate

(gestito dall’utente)

Contactless

Carta fisica non contactless, abilitata ad Apple Pay

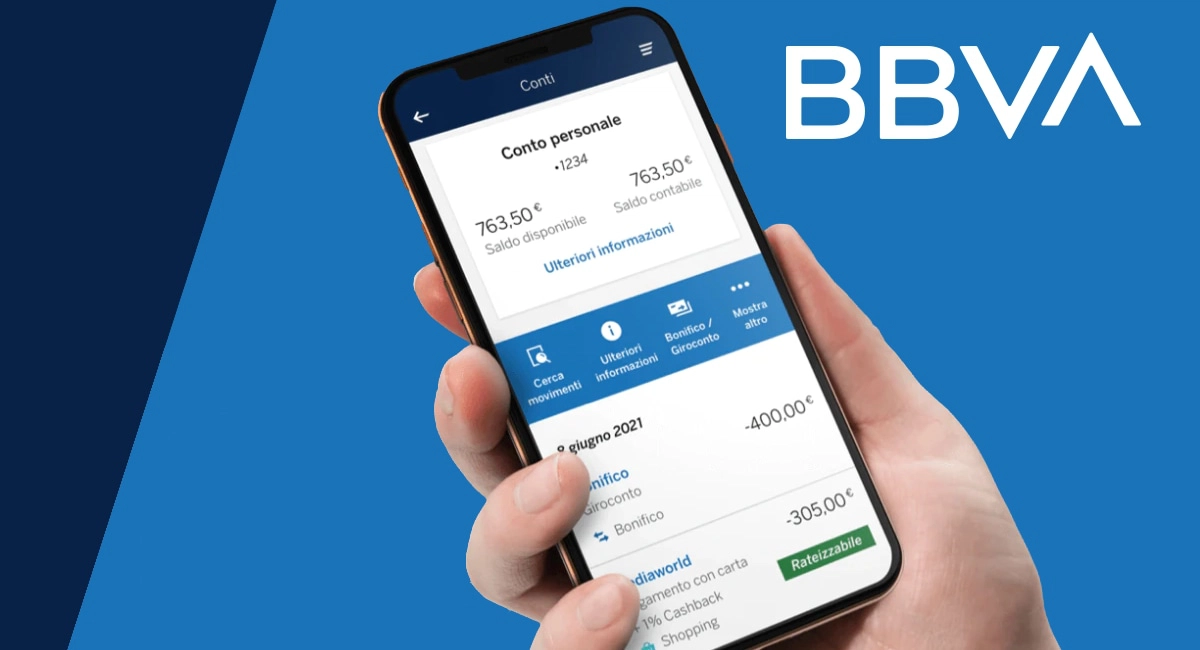

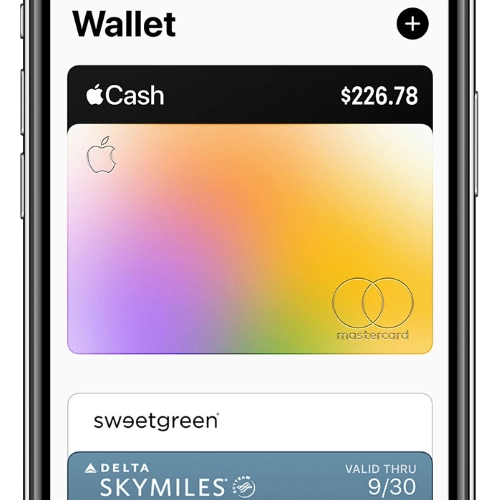

Apple Card è la carta di credito dedicata agli utenti iOS, attualmente disponibile negli Stati Uniti.

Quali sono le sue caratteristiche principali? Come funziona il vantaggioso sistema di cashback? In Italia ci sono alternative alla Apple Card?

Nella presente recensione ripercorriamo le peculiarità di questo prodotto, cerchiamo di capire se e quando potrà sbarcare nel nostro paese, quali sono costi e commissioni.

Le caratteristiche principali di Apple Card

Apple Card è una carta di credito disegnata su misura per gli utenti iOS, ossia per i possessori di iPhone, iPad e Apple Watch. Di seguito riportiamo in modo sintetico gli aspetti più interessanti del servizio.

Carta in titanio – La carta fisica è realizzata prevalentemente in titanio, un metallo resistente, leggero e lucido. Sul fronte vengono incisi a laser il logo Apple e il nome del titolare della carta; sullo stesso lato compare il chip, mentre la banda magnetica si può trovare sul retro. Non sono riportati altri elementi grafici né informazioni.

Qualcuno considera la carta fisica come un feticcio senza una reale utilità, essendo Apple Pay e Wallet il fulcro di questo servizio. Non soprenderà quindi sapere che la tessera in titanio – per quanto bella e moderna – non è dotata di contactless: del resto non ne avrebbe alcun senso.

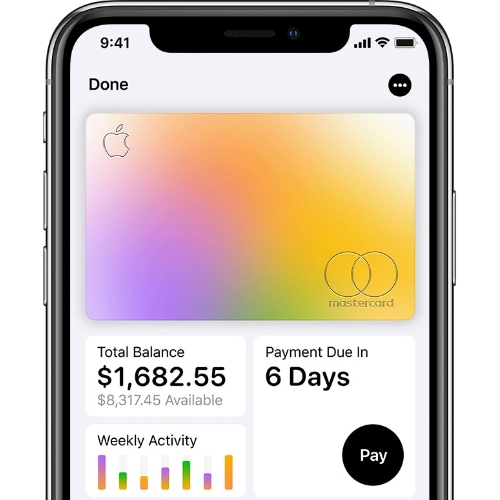

Subito pronta all’uso – La richiesta viene inoltrata dal Wallet inserendo i propri i dati. Quando (e se) approvata, la carta di credito sarà immediatamente attiva e pronta ad essere utilizzata con Apple Pay. La carta fisica sarà spedita automaticamente al domicilio del titolare, ma – come detto – non è indispensabile al servizio in sé.

I dettagli relativi alla carta sono registrati nel Wallet, dove l’utente può anche gestire le opzioni di pagamento.

Cliccando su un pagamento, è possibile verificare il cashback ottenenuto e maggiori dettagli sulla transazione.

Plafond dinamico – Il limite di spesa varia da persona a persona e viene stabilito inizialmente dal credit score (affidabilità creditizia) dell’utente. Dopo un periodo iniziale, rispettando tutti i pagamenti, il fido cresce in automatico.

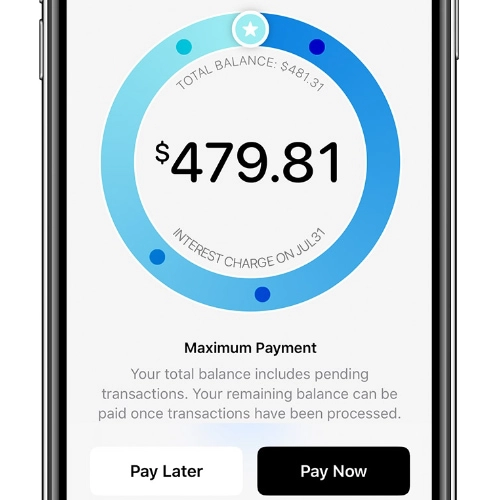

A saldo o a rate – L’utente sceglie di volta in volta se ripagare l’estratto conto a saldo oppure a rate (credito revolving). Cliccando sul pulsante Pay, il titolare della carta può selezionare diverse opzioni di pagamento, semplificate da un grafico interattivo che – nel caso del pagamento a rate – mostra il tasso di interesse applicato.

La data prevista per il pagamento dell’estratto conto è l’ultimo giorno del mese, ma si può saldare anche con frequenza settimanale o impostare un pagamento automatico.

Si riscontrano anche alcune criticità, ad esempio l’impossibilità di eseguire un pagamento in caso di telefono smarrito o rubato. Per far fronte all’inconveniente, Apple mette a disposizione un numero telefonico dedicato.

Daily Cash, il programma cashback di Apple

Il programma cashback di Apple è denominato Daily Cash, è interessante ma forse non il migliore nel panoroma statunitense delle carte di credito.

Come funziona il cashback?

Il cashback è una sorta di rimborso – concesso secondo le misure prefissate – sugli acquisti effettuati con la Apple Card.

Nel caso di Apple, l’utente può scegliere se incassare il cashback sulla carta Apple Cash (prepagata digitale disponibile già da qualche tempo negli Stati Uniti), oppure come credito sull’estratto conto.

Nel primo caso il cashback potrà essere speso tramite Apple Pay, mentre nel secondo caso andrà a ridurre il saldo dovuto a fine mese.

Il cashback può essere accreditato sulla prepagata Apple Cash oppure come credito sul saldo della carta di credito.

L’utente decide di volta in volta se pagare a saldo oppure a rate. Un grafico mostra il tasso di interesse applicato.

Quali sono percentuali di cashback?

Le percentuali dipendono dalla categoria di spesa, che riportiamo nella seguente tabella.

| Categoria di spesa | Cashback |

|---|---|

| Acquisti su prodotti e servizi Apple | 3% |

| Altri acquisti con Apple Pay | 2% |

| Altri acquisti senza Apple Pay | 1% |

Il cashback più elevato si ottiene naturalmente su prodotti o servizi Apple (iPhone, Mac, applicazioni, giochi, ecc.) Per ottenere il 3% è tuttavia necessario acquistare dagli store ufficiali e non da rivenditori terzi. In via esclusiva si uniscono a questa fascia anche servizi come Uber e Uber Eats.

Un punto percentuale in meno, il 2%, è previsto per tutti gli altri pagamenti effettuati con la carta di credito Apple tramite Apple Pay. Infine, quando si usa la carta fisica il valore del rimborso cala all’1%.

In Italia le suddette percentuali sarebbero decisamente stuzzicanti, tuttavia nella realtà degli Stati Uniti esistono programmi più redditizi. Alcune carte offrono addirittura il 6% su molte categorie comuni di spesa; tra queste compare la Blue Cash Preferred di American Express.

È un modello replicabile in Italia?

Negli Stati Uniti la concorrenza non manca, ma in Italia – trasposto alle stesse condizioni – un simile programma rappresenterebbe una piccola rivoluzione nel panorama delle carte di credito remunerative (vedi Ci sono alternative ad Apple Card in Italia?).

La vera questione riguarda tuttavia la replicabilità del medesimo modello. Se nel nostro paese sono soprattutto le commissioni pagate dai commercianti (merchant fees) ad alimentare le casse degli istituti emittenti, negli Stati Uniti si aggiungono in maniera piuttosto prorompente gli interessi sul credito.

I consumatori americani scelgono spesso di pagare a rate con l’aggiunta del tasso di interesse – che, abbiamo visto, può toccare vette superiori al 20%. In soldoni, negli USA possono investire molto di più nei programmi cashback grazie ad entrate maggiori.

Dunque, se la carta di credito della mela morsicata dovesse arrivare nel nostro paese, difficilmente potrà elargire le stesse percentuali di Daily Cash.

| Costo | |

|---|---|

| Attivazione | Gratuita |

| Canone | Assente |

| Conversione di valuta (uso all’estero) | Gratuita |

Trattandosi di una linea di credito, il discorso cambia se l’utente sceglie di pagare l’estratto conto a rate oppure ritarda nei pagamenti. In questo caso l’istituto di credito (Goldman Sachs) applica tassi di interesse.

| Costo | |

|---|---|

| Tasso di interesse | 12,74 – 23,74 % |

| Interessi di mora in caso di ritardo | Assenti |

Per i suoi clienti, Apple riesce a strappare a Goldman Sachs un tasso lievemente inferiore rispetto ai concorrenti: non clamoroso ma comunque più che accettabile nella sua categoria. Inoltre non applica interessi di mora sui ritardi.

Ci sono alternative ad Apple Card in Italia?

Nel quadro delle carte di credito remunerative, in Italia esistono già alternative valide alla proposta del famoso brand di Cupertino.

Naturalmente viene meno l’integrazione nativa con il sistema operativo della mela morsicata, per cui i titolari della carta dovranno accontentarsi di una comune app – ma almeno potranno beneficiare del servizio anche gli utenti Android.

L’unica azienda ad offrire un valido programma di ricompense per i clienti è attualmente American Express, che peraltro propone diversi tipi di remunerazione: raccolta punti (convertibili in premi o in credito sull’estratto conto) o cashback “puro”.

Per approfondire i prodotti Amex si consiglia di dare un’occhiata al nostro confronto tra le due carte più popolari del marchio:

La nostra opinione

Gli utenti iOS sono sicuramente incentivati a richiedere la Apple Card che, del resto, è completamente gratuita. Nessun canone mensile o annuo, nessun tasso di interesse se l’estratto conto viene saldato entro i termini.

La peculiartà di questa carta di credito si riscontra non tanto sul piano economico, quanto su quello pratico e tecnologico: perfettamente integrata nell’ecosistema Apple, gestibile con la comprovata fluidità che contraddistingue il brand.

Non è scontato l’arrivo di Apple Card in Italia, dove tuttavia ci sono già valide alternative.

Osservato dall’Italia, il programma di ricompense sembra essere rivoluzionario, ma perfino una delle multinazionali più quotate al mondo incontrerebbe difficoltà nel replicarlo in un paese profondamente diverso da quello nordamericano.

Ad oggi non ci sono notizie dell’arrivo in Italia della Apple Card.

Sono tanti gli impedimenti che (almeno per il momento) separano il nostro paese e l’Europa intera da questo prodotto, pur essendo nota l’intenzione di esportarla Oltreoceano.

Chi cerca una carta di credito remunerativa può considerare per il momento American Express, unica vera alternativa al servizio della mela morsicata.

Cerchi una carta di credito esclusiva?

Dai un’occhiata alla nostra Top 7