myPOS e SumUp si presentano sul mercato con due offerte di POS senza canone.

Attenzione però alle loro differenze, profonde e fondamentali per compiere la scelta giusta.

La prima differenza riguarda proprio le tariffe. Fatta eccezione per l’assenza di costi fissi, i due prodotti applicano una politica tariffaria molto diversa.

Nel presente articolo mettiamo a confronto costi e commissioni, funzioni e servizi, vantaggi e svantaggi.

Per offrire una recensione affidabile abbiamo eseguito test dei terminali ed esaminato le condizioni delle offerte.

Indice

In sintesi

Differenze

Giudizio

In dettaglio

Costi e commissioni

Terminali POS

Accredito incassi

Servizi inclusi

Quale scegliere?

Panoramica sulle differenze tra myPOS e SumUp

Vediamo subito le differenze principali tra l’offerta POS dei due marchi:

|

|

|

| Link | ||

| Offerta | POS senza canone (con acquisto del terminale) |

|

| Terminali |

|

|

| Vincolo | Commissione di inattività se il POS non viene usato per 10 mesi consecutivi | Nessuno |

| Accredito incassi |

Istantanei su conto myPOS (trasferibili con commissione su c/c) | 1-2 giorni lavorativi su qualsiasi conto corrente (gratuito), in alternativa 1 giorno (incluso weekend) su conto SumUp (gratuito) |

| Servizi inclusi |

|

|

| Carte accettate |      |

|

| Contactless |    |

|

| Ricevute | Digitali o cartacee | |

|

||

| Link | ||

| Offerta | POS senza canone (con acquisto del terminale) |

|

| Terminale |

|

|

| Vincolo | Commissione di inattività se il POS non viene usato per 10 mesi consecutivi | Nessuno |

| Accredito incassi |

Istantanei su conto myPOS (trasferibili con commissione su c/c) | 1-2 giorni lavorativi su qualsiasi conto corrente (gratuito), in alternativa 1 giorno (incluso weekend) su conto SumUp (gratuito) |

| Servizi inclusi |

|

|

| Carte accettate |      |

|

| Contactless |    |

|

| Ricevute | Digitali o cartacee | |

Il principale vantaggio delle due soluzioni POS sta nell’assenza di canone mensile.

L’obiettivo è fornire a micro-imprese e lavoratori autonomi un prodotto poco impegnativo e senza vincoli, anche se – come vedremo più avanti – myPOS presenta delle insidie da valutare con attenzione.

Come funziona l’offerta?

Si acquista un terminale (a scelta tra i modelli disponibili) e in seguito si pagherà solo la commissione sulle transazioni.

In altre parole, meno si usa e meno si paga. Ottima soluzione per le piccole attività che tuttora incassano molti contanti.

myPOS Go

SumUp Solo

Altro aspetto fondamentale è l’accredito degli importi elaborati tramite terminale.

Dove vengono accreditati gli incassi?

- myPOS trasferisce le transazioni su un conto incluso nell’offerta. L’utente potrà in seguito trasferire le somme su un conto corrente, tuttavia dietro pagamento di una commissione.

- SumUp permette invece di scegliere: trasferimento automatico su conto corrente oppure accredito sul conto business incluso nell’offerta. Entrambe le modalità offerte da SumUp sono gratuite, senza commissioni.

Più avanti approfondiamo tale aspetto.

Servizi inclusi e carte accettate

SumUp e myPOS si distinguono dalla concorrenza per la varietà di servizi a valore aggiunto inclusi nell’offerta base.

Questi servizi seguono lo stesso schema tariffario del POS: nessun canone mensile e pagamento di una commissione in base al transato.

Ottima per entrambi è la gamma di circuiti abilitati. Oltre ai comuni Visa, Mastercard, VPay e Maestro si potranno ricevere pagamenti con carte American Express, UnionPay, JCB. SumUp aggiunge anche Diners e Discover.

Giudizio sintetico

| Criterio | myPOS | SumUp |

|---|---|---|

| Prodotto | Buono | Buono |

| Costi e commissioni |

Discreto | Discreto |

| Servizi a valore aggiunto |

Buono | Buono |

| Registrazione | Discreto | Ottimo |

| Trasparenza | Discreto | Ottimo |

| Assistenza clienti | Discreto | Buono |

| Voto finale | [3.9/5] |

[4.2/5] |

| Criterio | myPOS | SumUp |

|---|---|---|

| Prodotto | Buono | Buono |

| Costi e commissioni |

Discreto | Discreto |

| Servizi a valore aggiunto |

Buono | Buono |

| Registrazione | Discreto | Ottimo |

| Trasparenza | Discreto | Ottimo |

| Assistenza clienti | Discreto | Buono |

| Voto finale | [3.9/5] |

[4.2/5] |

Giudizio in dettaglio

Prodotto

Se si cerca una soluzione all’insegna della semplicità, SumUp è la scelta giusta. Tutti gli aspetti del servizio sono intuitivi e facili da usare, mentre l’efficienza è un elemento che appartiene a entrambe le soluzioni.

Lieve vantaggio di myPOS sui dispositivi. Permette di scegliere tra un POS portatile economico ma senza stampante, oppure un terminale smart con sistema operativo Android, più costoso ma avanzato nelle prestazioni.

Costi e commissioni

Partiamo dal presupporto che entrambe le soluzioni sono destinate alle attività con un volume basso di transato elettronico. Se ogni mese si ricevono più di 1.000 – 1.500 euro di pagamenti elettronici è meglio virare su altre proposte.

Con tale premessa, suggeriamo di non farsi ingannare dalla tariffa più economica di myPOS, in quanto alcuni “costi nascosti” finiranno per compromettere la convenienza del servizio.

SumUp presenta una commissione fissa e chiara, nessun costo taciuto e nessuna sorpresa. Vince il confronto dei costi, sottolineando che entrambe sono adatte solo a imprese e autonomi con un volume basso di transazioni.

Servizi a valore a aggiunto

Il duello finisce con un pareggio. Peculiarità delle due soluzioni è la gamma di servizi inclusi per tutti gli utenti, anche in questo caso senza costi fissi.

Gli esercenti avranno la possibilità di ricevere pagamenti a distanza e perfino costruire un negozio online in pochi step, oppure implementare i due sistemi di pagamento su siti già esistenti.

Vincono entrambi sulla concorrenza.

Registrazione

Questo è l’aspetto che prima di tutti crea una distinzione netta tra i due marchi.

Il servizio di SumUp è realizzato con l’idea base della semplicità, e lo dimostra fin dalla fase di registrazione. Bastano circa 10-15 minuti per completare la procedura e ricevere conferma di attivazione in breve tempo.

Non si può dire lo stesso per myPOS, i cui controlli minuziosi rischiano di far perdere utenti per strada. In molti si lamentano di continue richieste di documentazione aggiuntiva (certificati, bollette, estratti conto). Non di rado la registrazione non viene approvata.

Trasparenza

Nel giudizio sui costi abbiamo preannunciato che bisogna fare attenzione a tutte le voci di spesa di myPOS, poiché sul sito ufficiale vengono annunciate solo le condizioni principali dell’offerta. Quelle meno gradite si “nascondono” in una pagina raggiungibile cliccando su un link che non salta subito all’occhio.

SumUp si comporta diversamente. Il piano tariffario è semplice e le spese vengono annunciate in modo chiaro fin da subito. Anche sotto questo aspetto si dimostra migliore del concorrente.

Assistenza clienti

Il servizio clienti è sempre il punto dolente delle soluzioni digitali, soprattutto quando si tratta di business. SumUp si difende bene, tuttavia è doveroso segnalare un lieve regresso nei tempi di risposta. Per fortuna è una soluzione efficiente e non si presenta spesso la necessità di assistenza.

I clienti di myPOS avranno invece contatti con il team fin da subito, in fase della verifica post-registrazione. Alcuni utenti segnalano anche sospesioni del conto senza preavviso o blocco dei bonifici per il trasferimento, con conseguente difficoltà nel risolvere il problema tramite il servizio di supporto.

Costi e commissioni

Si inizia con una spesa una tantum per l’acquisto del terminale, dopodiché ci sarà solo una commissione sulle transazioni.

Parliamo dal principio e scopriamo i prezzi dei dispositivi disponibili per l’acquisto:

| Prezzo POS |

|

|

| Prezzo POS |

|

|

La gamma myPOS propone diversi tipi di terminale portatile. Il più economico (Go) invia solo ricevute digitali, gli altri sono muniti di stampante per ricevute cartacee.

SumUp offre invece due tipologie diverse di dispositivo: un POS mobile (Lite) e un POS portatile (Solo), quest’ultimo in due versioni.

Il modello Lite è più economico ma si usa insieme a uno smartphone, mentre Solo è completamente autonomo. Approfondiamo più avanti le specifiche tecniche.

Tornando ai costi, la spesa mensile dipenderà esclusivamente dal volume di transazioni elaborate.

Scopriamo le commissioni sul transato:

| Commissioni | ||

|---|---|---|

| Carte personali SEE | 1,20 % | 1,95 % |

| Carte commerciali SEE | 2,55 % | |

| American Express | 2,45 % | |

| Altre carte | 2,85 % |

| Commissioni | ||

|---|---|---|

| Carte personali SEE | 1,20 % | 1,95 % |

| Carte commerciali SEE | 2,55 % | |

| American Express | 2,45 % | |

| Altre carte | 2,85 % |

Emergono subito le prime differenze tra le due offerte.

SumUp proprone un’unica tariffa e la applica a tutti i tipi di carte: 1,95 % a transazione, indipendentemente dalle caratteristiche della carta usata dal cliente. Offerta chiara e trasparente.

myPOS distingue i tipi di carte applicando tariffe distinte. Quella più bassa (1,20 %) si applica alle transazioni con carte personali (per privati) emesse nello Spazio Economico Europeo (SEE). Più elevata è la commissione myPOS sulle carte commerciali, vale a dire carte aziendali o corporate usate per spese in ambito lavorativo.

Attenzione alle spese aggiuntive di myPOS:

| Altri costi | ||

|---|---|---|

| Inattività | 10,00 € | Nessuna |

| Mancato utilizzo POS | 5,00 € | Nessuna |

| Altri costi | ||

|---|---|---|

| Inattività | 10,00 € | Nessuna |

| Mancato utilizzo POS | 5,00 € | Nessuna |

Con myPOS occorre fare attenzione alle cosiddette commissioni non standard.

Ad esempio, in caso di mancato utilizzo del POS fisico per 10 mesi consecutivi sarà addebitata (con preavviso di due mesi) una commissione di 5 euro.

Un’ulteriore commissione di 10 euro sarà addebitata nel caso in cui per lo stesso periodo di tempo non sarà eseguito alcun tipo di transazioni (online, a distanza, ecc.)

Non finisce qui, perché myPOS risulta “problematico” anche in tema di accredito degli incassi.

In breve…

Con SumUp, la spesa complessiva è ragionevole se il volume di transazioni non supera 1.000-1.200 euro al mese.

myPOS offre una tariffa più bassa sul transato ma le commissioni “non standard” rendono il servizio conveniente solo in apparenza.

| myPOS Go |

myPOS Ultra |

SumUp Lite |

SumUp Solo |

|

|---|---|---|---|---|

|

|

|

|

|

| Prezzo | 29 € (solo POS) o 179 € (con stampante) | 249 € | 31 € | 71 € (solo POS) o 98 € (con stampante) |

| Funziona senza telefono? |

Sì | Sì | No | Sì |

| Batteria | 1.500 mAh 3.7V |

3.050 mAh 7.6V |

300 transazioni | 100 transazioni |

| Disponibile con stampante? | Opzionale (Go Combo) |

Inclusa | No | Opzionale (Solo + Stampante) |

| myPOS Go |

myPOS Ultra |

SumUp Lite |

SumUp Solo |

|

|---|---|---|---|---|

|

|

|||

| Prezzo | 29 € (solo POS) o 179 € (con stampante) | 249 € | 31 € | 71 € (solo POS) o 98 € (con stampante) |

| Funziona senza telefono? |

Sì | Sì | No | Sì |

| Batteria | 1.500 mAh 3.7V |

3.050 mAh 7.6V |

300 transazioni | 100 transazioni |

| Disponibile con stampante? | Opzionale (Go Combo) |

Inclusa | No | Opzionale (Solo + Stampante) |

Abbiamo testato e fotografato i dispositivi:

Terminali myPOS: Go (disponibile anche con stampante) e Pro.

Go è un dispositivo leggero e compatto ideale da usare in mobilità.

Invia unicamente ricevute digitali tramite SMS o e-mail, ma può essere acquistato anche nella versione Go Combo: in questo caso avremo a disposizione anche una stampante separata, da unire all’occorrenza al terminale.

myPOS Ultra

Ultra, che da poco ha sostituito il modello Pro, presenta un ampio touchscreen, una batteria più potente (circa 1.500 transazioni con una carica) e una stampante integrata per ricevute cartacee.

Performance migliori ma ingombro maggiore. Nulla toglie che possa essere utilizzato anche in mobilità, ma indubbiamente è più indicato all’uso in sede.

SumUp Solo con stampante e senza stampante.

SumUp Lite è un POS mobile può essere usato solo in associazione su uno smartphone Android o iOS, sul quale si installa un’apposita app. Per elaborare transazioni i due dispositivi devono essere collegati tramite Bluetooth.

SumUp Solo è POS portatile, autonomo in quanto munito di SIM dati integrata e con traffico incluso. Non necessita di collegamento al telefono, è compatto e leggero ma con la sua base (inclusa) è comodo da usare anche in negozio.

Solo è disponibile in due versioni, con stampante o senza. La stampante è un dispositivo separato dal terminale, una base su cui posare il POS. Scegliando Solo con stampante, dunque l’esercente avrà a disposizione entrambe le versioni in quanto potrà utilizzarlo con o senza.

In breve…

I dispositivi di myPOS sono più avanzati. Il modello Pro è uno smartPOS e permette di installare nuove applicazioni (quasi sempre a pagamento) per estenderne le funzionalità.

SumUp punta tutto sulla facilità d’uso.

Quando e dove vengono accreditati gli incassi?

L’accredito degli incassi è un aspetto da non sottovalutare, sia per quanto riguarda i tempi di attesa sia per le spese che in alcuni casi vengono addebitate.

A tal proposito precisiamo fin da subito che SumUp offre due modalità di accredito ed entrambe sono gratuite, senza commissioni. Con myPOS occorre invece fare attenzione.

Prima di scoprire modalità, tempi e commissioni di accredito una nota fondamentale: sia SumUp che myPOS includono un loro conto business.

Nel caso di myPOS è obbligatorio accreditarvi le somme incassate tramite i suoi strumenti, mentre con SumUp è facoltativo (ma sempre gratuito).

| Accredito | myPOS | SumUp |

|---|---|---|

| Su conto myPOS / SumUp | Gratis, con accredito istantaneo | Gratis, con accredito in 1 giorno (anche durante il weekend) |

| Su conto corrente bancario | 3 €/trasferimento, in 1-2 giorni lavorativi | Gratis, in 2-3 giorni lavorativi |

| Accredito | myPOS | SumUp |

|---|---|---|

| Su conto myPOS / SumUp | Gratis, con accredito istantaneo | Gratis, con accredito in 1 giorno (anche durante i week-end) |

| Su conto corrente bancario | 3 €/trasferimento, in 1-2 giorni lavorativi | Gratis, in 2-3 giorni lavorativi |

Peculiarità di myPOS è l’accredito istantaneo sul conto di moneta elettronica incluso nell’offerta.

Ricevuti i fondi, l’utente potrà scegliere se usarli direttamente da questo conto (tramite carta myPOS e bonifico) oppure trasferire le somme su un conto corrente bancario (tramite bonifico).

È qui che emerge il primo svantaggio: il bonifico – che venga usato per pagare i fornitori o per trasferire i fondi su altro conto – ha un costo di 3 euro.

Il conto myPOS è limitato nelle funzioni e dispendioso nei costi. Fatta eccezione per l’accredito immediato, sono ben pochi i vantaggi per l’utente.

Al contrario, SumUp permette di scegliere se accreditare gli incassi su conto SumUp in un solo giorno (fine settimana incluso) oppure in 2-3 giorni lavorativi sul proprio conto corrente. In entrambi i casi non viene addebitato alcun costo.

In breve…

SumUp vince a mani basse questa sfida: diverse modalità di accredito gratuite.

Il concorrente addebita una commissione quasi insostenibile sul bonifico, cioè sullo strumento necessario a trasferire i fondi sul conto bancario aziendale o personale.

Altri servizi inclusi nell’offerta

Entrambe le soluzioni includono una serie di servizi a valore aggiunto, in taluni casi molto utili ai commercianti.

Non sono previsti costi aggiuntivi se non per un eventuale transazione effettuata tramite il sistema di pagamento del marchio.

Vediamo quali sono queste funzioni “extra”:

| Servizio | ||

|---|---|---|

| Gateway di pagamento | Sì | Sì |

| Negozio online | Sì | Sì |

| Link di pagamento | Sì | Sì |

| Conto e carta business | Sì (obbligatorio) | Sì (facoltativo) |

| Fatturazione elettronica | – | Sì |

| Pre-autorizzazione | Sì | – |

| Servizio | ||

|---|---|---|

| Gateway di pagamento | Sì | Sì |

| Negozio online | Sì | Sì |

| Link di pagamento | Sì | Sì |

| Conto e carta business | Sì (obbligatorio) |

Sì (facoltativo) |

| Fatturazione elettronica | – | Sì |

| Pre-autorizzazione | Sì | – |

Partiamo dalle funzionalità in comune. Se acquistiamo un terminale myPOS o SumUp avremo in entrambi i casi a nostra disposizione:

- Gateway da integrare a siti e-commerce per ricevere pagamenti online con carta.

- Negozio online completo, con temi predefiniti e personalizzazione.

- Link di pagamento (pay-by-link) da inviare ai clienti per elaborare transazioni con carta a distanza.

- Conto business per ricevere gli accrediti più velocemente e carta associata al conto per pagamenti e prelievi.

Se abbiamo già un sito e-commerce possiamo implementare i sistemi dei due marchi tramite plugin (installazione facile e veloce) oppure tramite API (più personalizzabile, richiede l’aiuto di uno sviluppatore web).

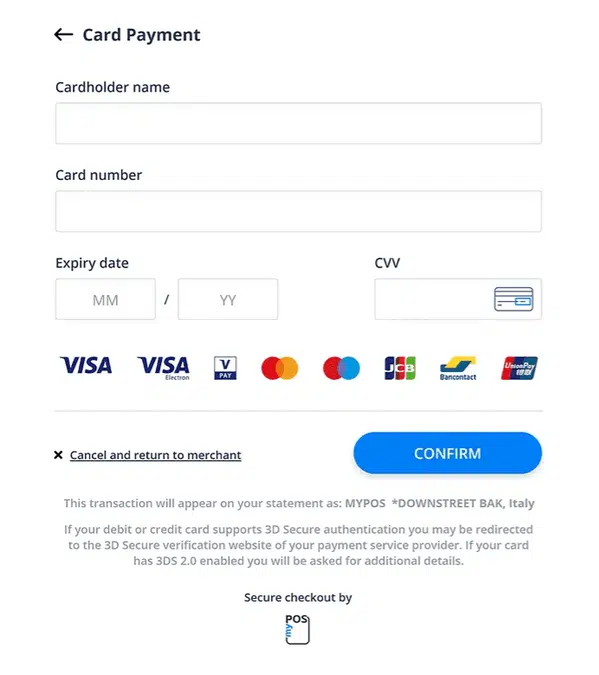

Il gateway di pagamento myPOS integrato su un sito e-commerce.

In alternativa, entrambe le soluzioni permettono di costruire un negozio online completo, con catalogo prodotti e gateway già implementato. Si tratta di siti e-commerce basilari, per piccole attività.

Le tariffe per le transazioni online sono più elevate rispetto alle commissioni sul POS fisico.

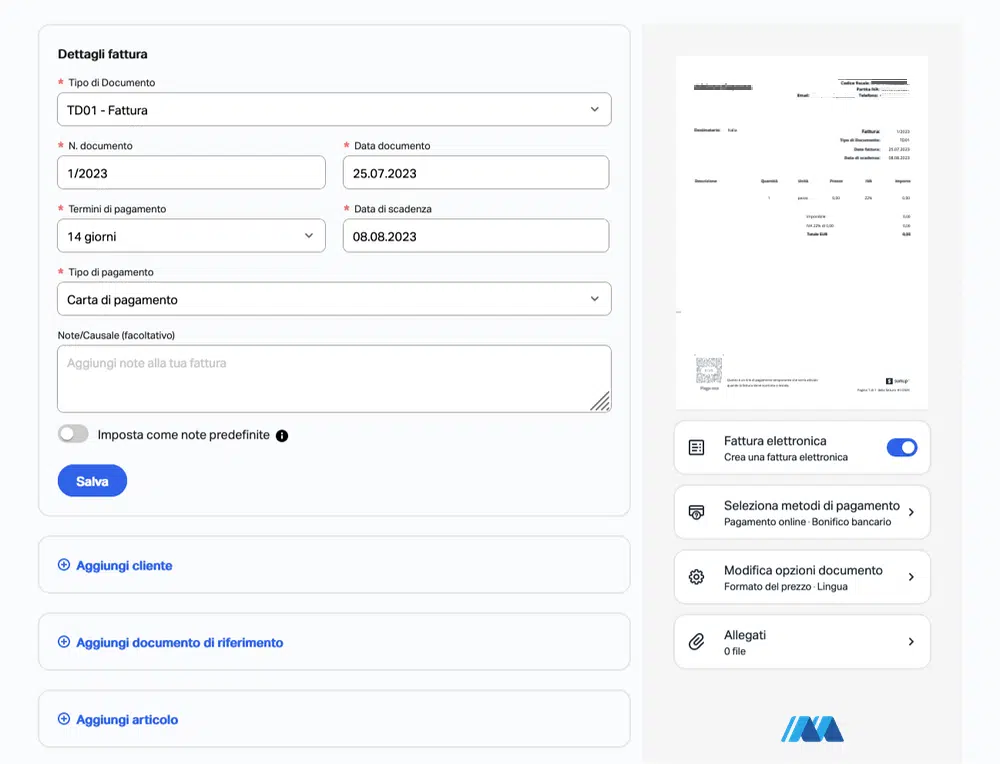

Compilazione di una fattura elettronica con SumUp Fatture.

Lavoratori autonomi e liberi professionisti che si servono del sito web dell’Agenzia delle Entrate (AdE) per emettere fatture elettroniche troveranno un alleato nella piattaforma di fatturazione elettronica di SumUp.

Il servizio è regolarmente collegato al Sistema di Interscambio (SdI) dell’AdE è include l’emissione di quattro documenti al mese. È disponibile anche un piano a pagamento.

Solo myPOS offre la funzione della pre-autorizzazione, ossia il blocco di una determinata somma sulla carta del cliente, da addebitare eventualmente in seguito.

Questa modalità di addebito è spesso usata dalle attività che gestiscono prenotazioni (es. hotel, ristoranti), in garanzia di quest’ultima.

Quale scegliere? La nostra opinione

Nel corso del confronto abbiamo avuto modo di constatare che, fatta eccezione per l’assenza di canone mensile, le due soluzioni puntano su caratteristiche diverse per attrarre utenti.

myPOS enfatizza l’accredito istantaneo delle transazioni. Come abbiamo visto, però, l’accredito avviene sul dispendioso e basilare conto business dello stesso brand.

Le commissioni sulle carte europee sono invitanti, tuttavia per trasferire gli incassi su un vero e proprio conto corrente si dovranno sborsare 3 euro a operazione (bonifico).

Un punto a favore arriva invece dalla gamma di terminali, la cui varietà risponde a ogni tipo di esigenza.

SumUp presenta un modello tariffario molto più trasparente.

Una commissione fissa su tutte le carte e nessun altro costo. Non è sicuramente la tariffa più economica del mercato, ma con un basso volume di transato mensile (fino a 1.000-1.200 euro) la spesa complessiva è contenuta.

I suoi servizi a valore aggiunto (tra cui la fatturazione elettronica gratuita) sono molto facili e intuitivi da utilizzare tramite app e piattaforma web.

A meno che non si abbiano particolari necessità per cui è necessario accedere immediatamente agli incassi, o ancora se si ricevono pagamenti con POS fisico anche all’estero (il terminale myPOS è abilitato di default a operare nei paesi europei), SumUp è a nostro avviso una soluzione migliore: trasparente e affidabile.