Panoramica sull’offerta Stripe Terminal

Stripe è una nota società che opera principalmente nel settore delle transazioni online, offrendo sistemi di pagamento professionali da integrare a siti web e ecommerce.

In ambito e-commerce rappresenta un’importante alternativa a metodi come PayPal e Amazon Pay, comodi per l’utente ma costosi per il commerciante.

Negli anni, la società ha esteso la propria offerta con molteplici servizi aggiuntivi, tra cui Stripe Terminal che permette di aggiungere alle transazioni online anche i pagamenti in persona, tramite lettore di carte o POS smart.

Nonostante le tariffe si adattino perfettamente alle piccole imprese con un modesto fatturato elettronico, non si può dire lo stesso per la parte pratica. Per servirsi del POS Stripe è necessario implementare le sue funzionalità tramite SDK e API. In altre parole, serve l’intervento di uno sviluppatore o di una persona con esperienza in tale ambito.

La semplicità e la convenienza del suo piano tariffario si scontrano dunque con la difficoltà dei metodi per implementarlo.

Gli incassi vengono trasferiti sul conto corrente dell’esercente in 3 giorni lavorativi.

Vale la pena ricorrere ad un developer per mettere in funzione il terminale Stripe? Cerchiamo di capirlo nella presente recensione. Prendiamo in esame caratteristiche, funzionalità, costi e commissioni, vantaggi e svantaggi del servizio per ricevere pagamenti con carta in presenza e online.

Costi e commissioni

La registrazione a Stripe è gratuita e l’uso del servizio non comporta canone. Si paga solo una commissione sulle transazioni elaborate.

Il terminale deve invece essere acquistato (spesa una tantum).

Sono disponibili due dispositivi molto diversi tra loro: il lettore di carte WisePad 3 e lo smartPOS WisePOS E. Prima di scoprire le loro caratteristiche, diamo un’occhiata a prezzo e commissioni:

| POS Stripe | Prezzo |

|---|---|

| WisePad 3 | 59 € |

| WisePOS E | 199 € |

| POS Stripe | Prezzo |

|---|---|

| WisePad 3 | 59 € |

| WisePOS E | 199 € |

*IVA esclusa

I prezzi fissati da Stripe per l’acquisto dei terminali prodotti da BBPOS sono in linea con altri servizi che offrono i medesimi dispositivi, tuttavia non sono i più economici del mercato.

In Italia sono disponibili alcune alternative più economiche per quanto riguarda l’acquisto. Ne parliamo nella sezione Ci sono alternative migliori?

| Transazioni in presenza | Tariffa |

|---|---|

| Carte europee | 1,4 % + 0,10 € |

| Carte non europee o commerciali | 2,9 % + 0,10 € |

| Transazioni in presenza | Tariffa |

|---|---|

| Carte europee | 1,4 % + 0,10 € |

| Carte non europee o commerciali | 2,9 % + 0,10 € |

Sono previste due tariffe, applicate a seconda del paese di emissione della carta: 1,4 % + 0,10 € sulle carte emesse in Europa, o meglio nello Spazio Economico Europeo (SEE); 2,9 % + 0,10 € su quelle emesse fuori dal SEE.

La commissione sulle carte europee è ragionevole, anche se la parte fissa di dieci centesimi rende meno convenienti le transazioni di piccolo importo (micro-pagamenti). La tariffa sulle carte extra-SEE è a nostro avviso elevata; al momento in Italia esistono offerte migliori sui pagamenti da carte estere.

Costi diversi vengono applicati alle transazioni online (ricordiamo che Stripe nasce soprattutto per i pagamenti online):

| Pagamenti online | Tariffa |

|---|---|

| Carte europee | 1,5 % + 0,25 € |

| Carte europee premium | 1,9 % + 0,25 € |

| Carte britanniche | 2,5 % + 0,25 € |

| Carte non europee | 3,25 % + 0,25 € |

| Link (pagamento veloce) con carte europee | 1,2 % + 0,25 € |

| Pagamenti online | Tariffa |

|---|---|

| Carte europee | 1,5 % + 0,25 € |

| Carte europee premium | 1,9 % + 0,25 € |

| Carte britanniche | 2,5 % + 0,25 € |

| Carte non europee | 3,25 % + 0,25 € |

| Link (pagamento veloce) con carte europee | 1,2 % + 0,25 € |

Le tariffe sulle transazioni online sono invece molto convenienti. Ci sono pochi altri servizi per piccole imprese che possono competere con Stripe, ad esempio Revolut Online.

Altri sono elencati nel seguente articolo:

Lettore di carte WisePad 3

Foto: Mobile Transaction

Abbiamo messo alla prova il POS mobile WisePad 3 di BBPOS.

WisePad 3 è un dispositivo basilare, un semplice lettore che trasmette i dati della carta ad un’apposita applicazione installata su un tablet o su uno smartphone.

| WisePad 3 | Specifiche |

|---|---|

| Produttore | BBPOS |

| Tipo di terminale | POS mobile |

| Pagamenti | NFC (contactless), EMV (chip) |

| Display | 2,4 pollici a colori retroilluminato |

| Dimensioni | 69,7 x 121,7 x 17,7 mm |

| Peso | 142 gr. |

| Connettività | BLE (Bluetooth), USB-C |

| Batteria | 3.7 V 800 mAh |

| Sistemi operativi supportati | Android 4.2 o superiori, iOS 6.0 o superiori, Windows 8 o superiori |

| WisePad 3 | Specifiche |

|---|---|

| Produttore | BBPOS |

| Tipo di terminale | POS mobile |

| Pagamenti | NFC (contactless), EMV (chip) |

| Display | 2,4 pollici a colori retroilluminato |

| Dimensioni | 69,7 x 121,7 x 17,7 mm |

| Peso | 142 gr. |

| Connettività | BLE (Bluetooth), USB-C |

| Batteria | 3.7 V 800 mAh |

| Sistemi operativi supportati | Android 4.2 o superiori, iOS 6.0 o superiori, Windows 8 o superiori |

Dimensioni e peso lasciano intuire come sia particolarmente adatto all’uso in mobilità, ad esempio per interventi e consegne a domicilio. Poco ingombrante, leggero, realizzato con materiale di qualità e abbastanza compatto da stare in tasca.

Legge carte contactless o con chip, mentre non dispone di lettore di banda magnetica (magstripe).

È necessario collegare il terminale ad un dispositivo esterno (es. smartphone, tablet) munito di connessione internet. Su tale dispositivo dovrà inoltre essere installata un’apposita app, senza la quale il lettore di carte non è in grado di funzionare.

A tal proposito, ricordiamo che Stripe Terminal non è un POS “pronto all’uso”. Viene fornito un Software Development Kit (SDK) per consentire agli sviluppatori di integrare il sistema di pagamento nelle proprie applicazioni, nonché di personalizzare il flusso di pagamento.

Per colmare l’assenza di stampante, le ricevute potranno essere inviate in forma digitale tramite SMS oppure e-mail, o ancora si potrà collegare una stampante compatibile.

WisePOS E

Foto: Stripe

WisePOS E presenta un ampio schermo tattile che ne facilita l’uso.

WisePOS E è basato sul sistema operativo Android e, a differenza del lettore WisePad 3, l’utente opera attraverso il suo ampio schermo tattile. Non saranno necessarie applicazioni installate su dispositivi esterni.

| WisePOS E | Specifiche |

|---|---|

| Produttore | BBPOS |

| Tipo di terminale | smartPOS |

| Pagamenti | NFC (contactless), EMV (chip), banda magnetica |

| Display | 5 pollici |

| Dimensioni | 188,6 x 76,2 x 32,7 mm |

| Peso | 162 gr. |

| Connettività | BLE (Bluetooth), USB-C, WiFi, Ethernet |

| Batteria | 3.7 V 4.200 mAh |

| Sistema operativo | Android |

| WisePOS E | Specifiche |

|---|---|

| Produttore | BBPOS |

| Tipo di terminale | smartPOS |

| Pagamenti | NFC (contactless), EMV (chip), banda magnetica |

| Display | 5 pollici |

| Dimensioni | 188,6 x 76,2 x 32,7 mm |

| Peso | 162 gr. |

| Connettività | BLE (Bluetooth), USB-C, WiFi, Ethernet |

| Batteria | 3.7 V 4.200 mAh |

| Sistema operativo | Android |

Praticità e facilità d’uso sono il punto di forza di questo terminale smart. Basandosi su Android, l’esperienza dell’utente non sarà dissimile da quella di un comune smartphone con il medesimo sistema operativo.

Dispone di batteria a lunga durata (4.200 mAh vs 800 mAh del WisePad 3), può collegarsi direttamente ad una rete WiFi ed è in grado di leggere anche carte con banda magnetica.

Un terminale molto più performante di quello osservato prima. Detto ciò, è richiesto un investimento più consistente: 199 € di WisePOS contro i 59 € del WisePad. Rimane un’ottima scelta per chi lavora prevalentemente in negozio e riceve con frequenza pagamenti con carta.

Quali altri servizi sono inclusi?

Abbiamo già accennato al fatto che i pagamenti in presenza sono in realtà un servizio secondario.

Con un account Stripe si accede ad una serie di strumenti per elaborare transazioni, tutti con la formula a consumo, senza costi fissi e con commissioni addebitate in base all’uso effettivo.

Tra gli strumenti disponibili troviamo:

- Payments (pagamenti online)

- Checkout (pagina di pagamento per siti web)

- Payment links (link di pagamento)

Payments consiste in un gateway di pagamento da implementare su siti web, ad esempio in negozi online o blog, per consentire ai visitatori di effettuare un acquisto e pagare in autonomia. Checkout è una soluzione simile ma più semplice da installare, già configurata nelle funzioni essenziali.

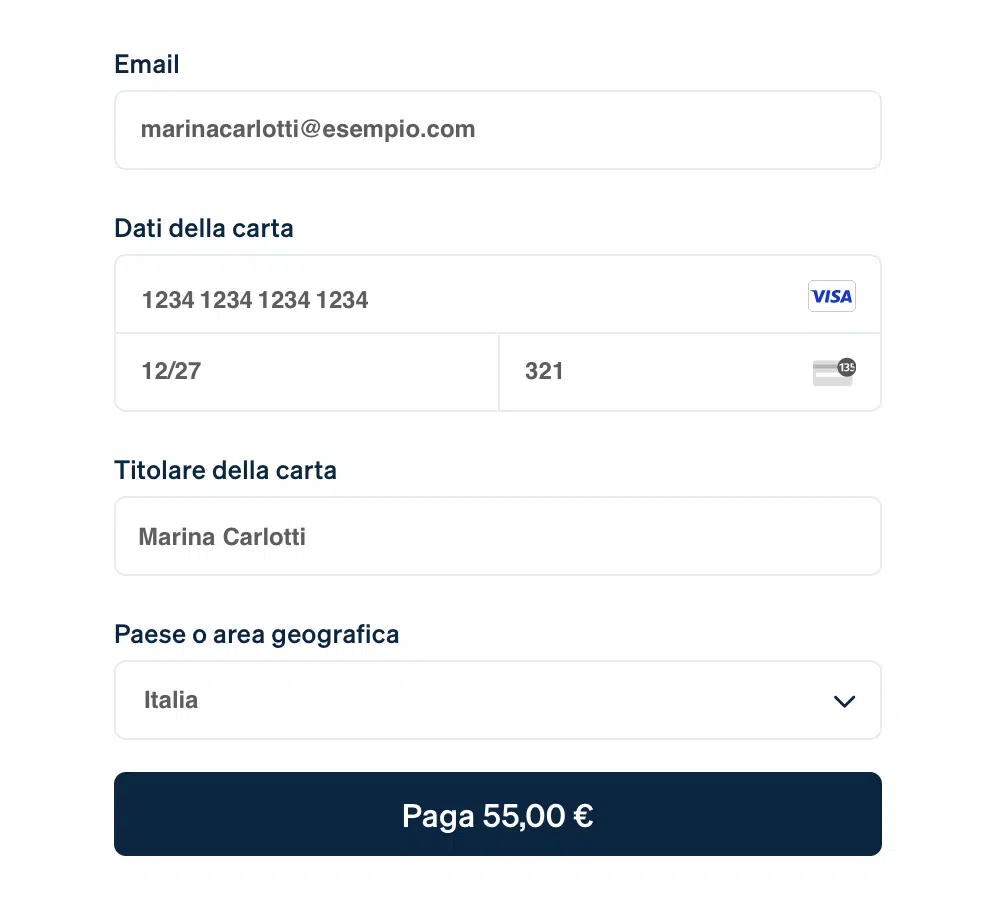

Foto: Stripe

Pagina di checkout.

La personalizzazione riguarda anche le modalità di pagamento. Oltre alle classiche carte di credito, di debito e prepagate si potranno abilitare metodi come addebito diretto SEPA (SDD), AliPay, WeChat Pay, Clearpay e Klarna – per citarne solo alcuni.

I link di pagamento servono invece per elaborare una transazione a distanza senza il supporto di un sito web. Il commerciante digita un importo e genera il link da inviare al cliente tramite SMS, Whatsapp o altre app di messaggistica; il cliente clicca sul link ed accede alla pagina di checkout, dove potrà inserire i dati della sua carta (oppure scegliere uno degli altri metodi abilitati dall’esercente).

Sono tanti altri gli strumenti a disposizione degli utenti Stripe, tutti con il modello tariffario a consumo e tutte accomunate dall’alto livello di personalizzazione.

Ci sono alternative migliori?

Stripe è indubbiamente un valido sistema di pagamento online, ma con altrettanta sicurezza possiamo affermare che non è alla portata di tutti.

Non è infatti una soluzione pronta all’uso. Richiede l’intervento di uno sviluppatore per mettere a punto applicazioni e software necessari all’uso del terminale fisico. Per fortuna esistono ottime alternative.

Piccole imprese e professionisti cercano spesso una soluzione rapida e semplice da usare. Al momento tra le più adatte segnaliamo Axerve e SumUp.

Axerve offre due piani tariffari: uno con canone ma senza commissioni, un altro con commissioni ma senza canone. Le tariffe sono molto convenienti, e per iniziare ad usare il terminale basta una rapida auto-configurazione del dispositivo.

Niente sviluppatori né tecnici, in pochi minuti il dispositivo è pronto ad accettare pagamenti.

Pochi minuti servono anche per configurare SumUp, ma in questo caso ci troviamo davanti ad un’offerta indicata unicamente a micro-imprese e lavoratori autonomi con un modesto fatturato elettronico, poco più di 1.000 euro mensili. Il brand include poi una serie di servizi a valore aggiunto.

Si può consultare il seguente articolo per avere una panoramica sulle migliori offerte POS in Italia:

Come contattare l’assistenza clienti

Sono previsti diversi canali di assistenza per tutti gli utenti Stripe, disponibili 24 ore su 24 e 7 giorni su 7.

Per ottenere risposte rapide si può consultare innanzitutto il Centro Assistenza, presente sul sito ufficiale e accessibile anche ai non utenti. Nella barra di ricerca si inseriscono le parole chiave per visualizzare un elenco degli argomenti più attinenti. L’help center appare esaustivo e curato, ma non tutte le pagine sono tradotte in italiano, soprattutto per le tematiche tecniche. In molti casi dovremo accontentarci dell’inglese.

Effettuando l’accesso alla propria area personale potrà invece richiedere assistenza tramite e-mail o chat. È disponibile anche un numero di telefono. Il team di sviluppatori è disponibile anche nel canale ufficiale di Stripe su Discord.

Si può inoltre sottoscrivere un piano di assistenza dedicata, consigliato quando la propria attività non può prescindere dal buon funzionamento di Stripe. Il supporto base è in ogni caso sufficiente per buona parte dei casi.

Recensioni degli utenti

Se Stripe offre un servizio tecnicamente ineccepibile o quasi, è in ambito amministrativo che – secondo le recensioni degli utenti – il servizio presenta qualche difetto.

Riteniamo opportuno segnalare la presenza di molteplici opinioni negative che riguardano la sospensione degli account con conseguente blocco dei fondi.

Il problema sembra essere causato da transazioni catalogate come sospette dall’algoritmo della piattaforma, in seguito alle quali la società procede, in osservanza delle norme anti-riciclaggio, al blocco in attesa delle verifiche necessarie.

Emerge un numero significativo di testimonianze simili, le quale divergono tuttavia dal giudizio nettamente positivo di chi invece non è incorso in questo tipo di problema.

Come iniziare? Guida alla registrazione

Per acquistare il POS Stripe ed accedere alle soluzioni del brand è necessario registrare un account sul suo sito ufficiale.

L’intera procedura si svolge online ed è abbastanza rapida, ma si consiglia di tenere a portata di mano i documenti relativi alla costituzione dell’azienda così da evitare rallentamenti. Come ogni altra società che opera nel settore finanziario, nel rispetto delle norme anti-riciclaggio Stripe è tenuta alla verifica dei suoi utenti.

Possono registrarsi persone giuridiche (es. società) e persone fisiche (es. lavoratori autonomi).

Si inizia compilando un modulo online con dati anagrafici, indirizzo e-mail e numero di cellulare, ai quali si riceverà una password temporanea (OTP) per poter accedere alle fasi successive della registrazione.

Le persone giuridiche dovranno indicare il tipo di azienda o organizzazione nonché la struttura aziendale, attenendosi ai documenti ufficiali rilasciati dagli enti del proprio paese (es. Camera di Commercio).

Occorre tenere a portata di mano nominativi e dati di tutti i soci e dei beneficiari effettivi, vale a dire delle persone fisiche che possiedono almeno il 25% dell’azienda oppure che ricoprono una carica con un controllo significativo della società (es. amministratori delegati, dirigenti, presidente e così via).

In alcuni casi, alla persona che effettua l’iscrizione per conto della società potrebbe essere richiesto il passaporto nonché ulteriori documenti per portare a termine la verifica dell’identità e dell’azienda.

La procedura risulterà ovviamente più semplice per i professionisti, che dovranno fornire partita IVA e qualche informazione sulla propria attività.

Attivato correttamente l’account, si potrà comunicare il conto corrente bancario sul quale si desiderano ricevere gli accrediti. Per farlo si va nella pagina Impostazioni > Impostazioni azienda > Conti per bonifici esterni e frequenza. A questo punto non resta che cliccare su Aggiungi conto bancario e inserire le informazioni per ricevere gli accrediti: beneficiario, IBAN e BIC/SWIFT.

Nella stessa pagina si potrà modificare la frequenza degli accrediti, il cui tempo minimo è di 3 giorni lavorativi. Il primo bonifico non arriverà però prima di 7 giorni.

La nostra opinione

Non ci sono dubbi sul fatto che Stripe sia una società affidabile e le sue soluzioni efficienti, ma nel caso del POS fisico alcune caratteristiche paiono in contrasto tra loro.

La tariffa sui pagamenti in presenza si adatta perfettamente ad una piccola attività commerciale o professionale che elabora un volume ridotto di transazioni elettroniche. La commissione non è infatti tra le più economiche ma, non essendovi costi fissi, si rivela conveniente su una somma limitata di transazioni.

Se il modello tariffario induce a considerarla una soluzione light destinata ad un’utenza con esigenze basilari, dall’altro lato si presentano requisiti tecnici che di semplice non hanno nulla, giacché comportano l’intervento di uno sviluppatore.

A differenza di soluzioni concorrenti – ad esempio le già menzionate SumUp e Axerve – non viene fornita un’applicazione pronta all’uso per il lettore di carte, né un software già configurato per il terminale smart. Una scelta che evidenzia la secondarietà del POS Stripe rispetto al servizio principale del marchio, vale a dire il sistema di pagamento online per siti e-commerce.

Riteniamo che Stripe Terminal sia inadeguato per le attività che cercano un POS facile da usare, mentre potrebbe risultare utile per le imprese che hanno un’importante presenza sul web unita all’offerta di servizi in presenza.

| Aspetto | Giudizio |

|---|---|

| Prodotto | Discreto |

| Costi e commissioni | Buono |

| Trasparenza e registrazione | Buono |

| Servizi a valore aggiunto | Eccellente |

| Assistenza clienti | Discreto |

| Giudizio finale | 3,9 su 5 |