Indice

In breve

Panoramica

Giudizio

In dettaglio

Costi e commissioni

Multivaluta

Carta Wise

Funzioni avanazate

Registrazione

Panoramica su Wise Business

Wise (prima noto come TransferWise) è stato fondato a Londra nel 2011, tuttavia in seguito alla Brexit ha trasferito la sua sede in Belgio, a Bruxelles.

Viene dunque fornito un IBAN belga, con iniziali BE.

Essendo un codice bancario dell’area SEPA, non vi è alcuna differenza operativa rispetto a un IBAN italiano (IT). Può essere ugualmente usato per ricevere o inviare bonifici senza alcuna implicazione su costi e tempistiche.

Piattaforma web Wise

È inoltre possibile ottenere estremi per diversi sotto-conti e valute. Questa opzione è però a pagamento.

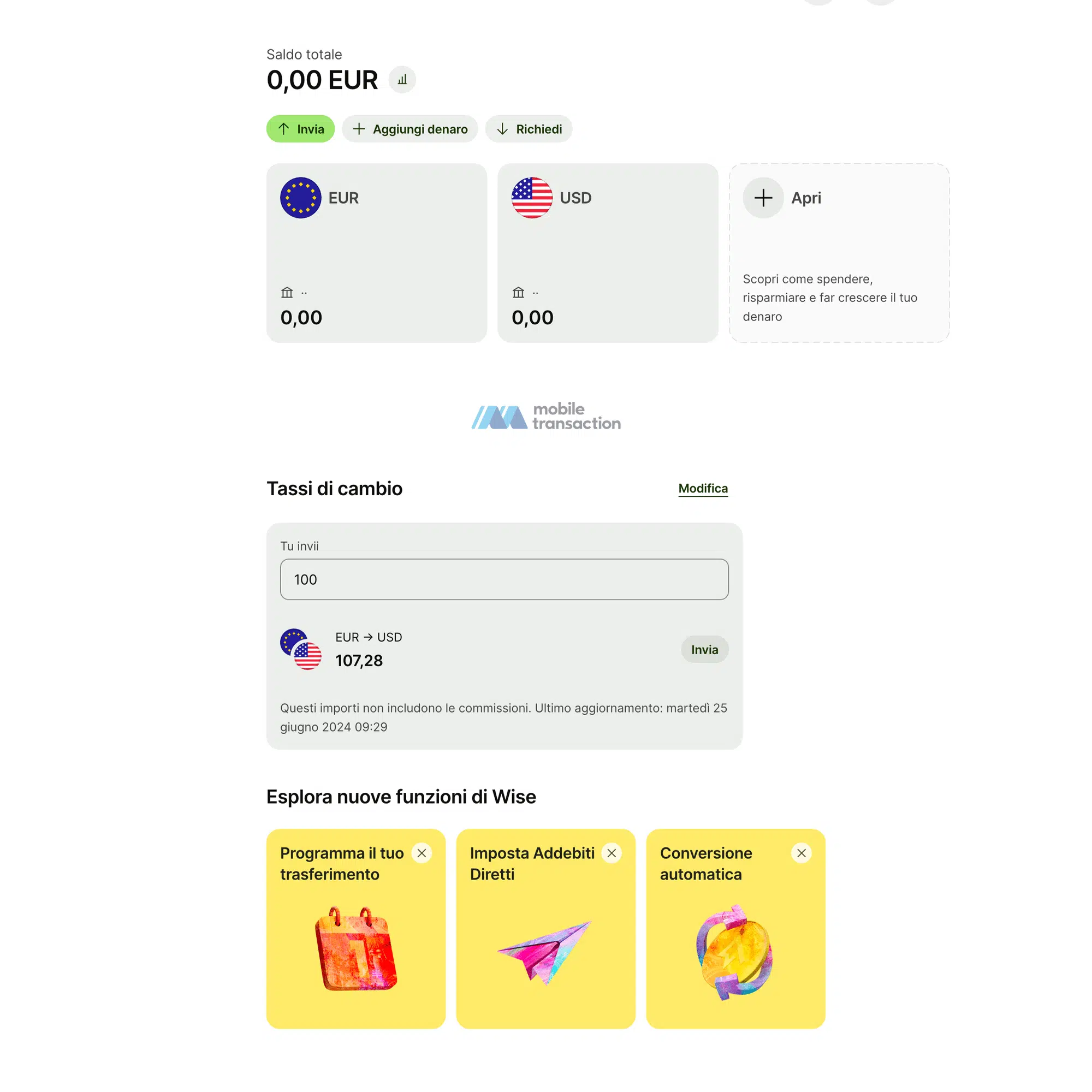

Di base viene offerto un conto multivaluta gratuito con possibilità di conservare, convertire e utilizzare oltre 40 valute.

Chi effettua o riceve molti pagamenti in moneta estera avrà dunque il vantaggio di evitare le commissioni sul cambio, o comunque beneficiare di un tasso di conversione agevolato.

Professionisti e imprese possono infine richiedere una carta business Wise per sé, per i propri dipendenti o soci. In questo modo si potrà pagare con carta e prelevare contanti attingendo direttamente dal conto aziendale Wise.

Giudizio

| Criteri | Valutazione |

|---|---|

| Prodotto | 4.6 |

| Costi e commissioni |

3.9 |

| Servizi a valore aggiunto |

4 |

| Registrazione | 4.5 |

| Trasparenza | 4.2 |

| Assistenza clienti | 4.3 |

| Voto finale | [4.25/5] |

| Criteri | Valutazione |

|---|---|

| Prodotto | 4.6 |

| Costi e commissioni |

3.9 |

| Servizi a valore aggiunto |

4 |

| Registrazione | 4.5 |

| Trasparenza | 4.2 |

| Assistenza clienti | 4.3 |

| Voto finale | [4.25/5] |

Prodotto

Ottimo

La gestione delle valute e dei pagamenti si svolge in maniera efficiente da piattaforma web oppure da app mobile. Entrambe sono intuitive e facili da usare fin dall’inizio.

I sotto-conti/wallet per le singole valute (oltre quaranta disponibili) si aprono in pochi clic. Oltre l’IBAN è possibile ottenere coordinate bancarie come sort code e routing number per “simulare” conti locali all’estero.

Costi e commissioni

Buono

Senza canone ma con un costo di attivazione che potrebbe far storcere il naso a qualcuno. In effetti si tratta di una novità, mentre in passato non era prevista alcuna spesa di apertura.

Detto ciò occorre considerare l’assenza di costi fissi mensili nonché il risparmio sul cambio valuta.

Riteniamo che complessivamente sia un conto business economico, ma naturalmente se non si usa in modo frequente non vale la pena sborsare la commissione per l’apertura del conto.

Servizi a valore a aggiunto

Buono

Trasferimenti internazionali e wallet multivaluta costituiscono il servizio principale di Wise Business, mentre possiamo considerare la carta business come una funzione extra.

Una carta di debito smart che utilizza, a seconda della transazione, la moneta più economica. Tanto basta per assegnare un voto più che sufficiente.

Oggi si è aggiunta la possibilità di attivare carte per dipendenti con budget e permessi personalizzati dall’amministratore. Niente male.

Registrazione

Ottimo

La procedura di registrazione e scorrevole e chiara; i tempi di attivazione sono rapidi.

Assicuriamoci però di non fare errori di compilazione e di fornire tutti i documenti richiesti. In caso contrario l’attivazione rischia di subire rallentamenti e talvolta perfino sospensioni.

Trasparenza

Buono

Dobbiamo dire che nonostante la complessità del bonifico estero Wise riesce a essere alquanto trasparente.

Prima di confermare l’invio di denaro all’estero saranno comunicati i costi reali per ognuno dei metodi di pagamento disponibili (es. bonifico, saldo Wise, carta di debito, carta di credito).

Il tasso di cambio proprosto segue l’andamento in tempo reale del mercato interbancario.

Assistenza clienti

Buono

Il servizio clienti supera la sufficienza, e ciò non è per niente scontato per questo tipo di servizi.

Viene proposto come primo approccio l’Help Centre, una pagina sul sito ufficiale Wise dove è possibile trovare risposte alle domande più frequenti. A nostro avviso è ben curata.

Qualora si tratti di un problema di natura tecnica o commerciale si può invece contattare l’assistenza clienti tramite live chat, e-mail oppure telefono.

Costi e commissioni

Wise Business propone un unico piano, senza canone ma con costo di attivazione.

Scopriamo subito le principali commissioni:

| Costo | |

|---|---|

| Apertura conto | 50 € |

| Canone mensile |

Assente |

| Sblocco sotto-conti in divisa estera | 50 € una tantum |

| Carta di debito aziendale |

|

| Bonifico in entrata con conto locale |

Gratuito |

| Bonifico in entrata in USD (senza conto locale) |

6,11 € |

| Bonifico in uscita | Variabile a seconda delle valute e del metodo di pagamento scelto |

| Pagamento con carta | Gratuito per le valute presenti sul conto |

| Prelievo contanti | Gratis fino a 200 €/mese, poi 1,75 % + 0,50 € |

| Costo | |

|---|---|

| Apertura conto | 50 € |

| Canone mensile |

Assente |

| Sblocco sotto-conti in divisa estera | 50 € una tantum |

| Carta di debito aziendale |

|

| Bonifico in entrata con conto locale |

Gratuito |

| Bonifico in entrata in USD (senza conto locale) |

6,11 € |

| Bonifico in uscita | Variabile a seconda delle valute e del metodo di pagamento scelto |

| Pagamento con carta | Gratuito per le valute presenti sul conto |

| Prelievo contanti | Gratis fino a 200 €/mese, poi 1,75 % + 0,50 € |

Costi iniziali

L’apertura di un conto business Wise prevede una spesa iniziale di 50 euro. Tale importo viene addebitato all’attivazione ma successivamente non vi saranno costi fissi. In altre parole è senza canone.

Viene proposto un unico piano tariffario, dunque non dovremo perdere tempo per scovare l’opzione migliore.

Un’ulteriore spesa una tantum è necessaria per “sbloccare” gli estremi di pagamento dei sotto-conti. Questa funzione è opzionale ma a nostro avviso indispensabile per coloro che hanno clienti e fornitori esteri.

A conti fatti la spesa iniziale complessiva ammonta a 100 euro. Considerando che non vi è canone mensile potrebbe valere la pena affrontare questo costo una tantum.

Come anticipato nel nostro giudizio, la carta business di Wise è da considerarsi un servizio a valore aggiunto. È infatti opzione e richiede anch’essa una spesa di attivazione di 4 euro. Si paga solo l’attivazione, mentre non viene addebitato un canone.

Stessa tariffa sper ogni carta richiesta, dunque anche sulle eventuali carte per dipendenti.

Bonifici senza conversione

Partiamo dal tipo di trasferimento più semplice: un bonico senza conversione di valuta, ad esempio EUR > EUR. In tale caso l’operazione è gratuita se si attinge dai fondi già presenti sul conto Wise.

Se non abbiamo saldo sul conto Wise dovremo scegliere il metodo da cui attingere l’importo da inviare.

I metodi disponibili sono i seguenti:

- Bonifico bancario

- Carta di debito

- Carta di credito

- SOFORT

Tra quelle elencate, il bonfico bancario è la modalità più economica. Nel momento in cui si scrive la presente recensione vengono addebitati 95 centesimi indipendentemente dall’importo del bonifico.

Segue SOFORT, poi la carta di debito e infine la più costosa carta di credito.

Ciò detto, l’obiettivo di Wise Business è risparmiare sui bonifici esteri (SWIFT), i quali sono generalmente molto costosi presso le tradizionali banche. Non ha molto senso utilizzarlo per trasferimenti in Euro.

Bonifici con cambio valuta

La “classifica” dei metodi di pagamento più economici rimane il medesimo per i trasferimenti che richiedono cambio valuta. Si aggiungono ovviamente le commissioni di conversione.

La spesa complessiva viene comunicata in tempo reale, prima che l’utente confermi l’operazione.

Proponiamo un esempio pratico.

Nel momento in cui si scrive questa recensione, inviare 1.000 euro nel Regno Unito, dunque con cambio in sterlina britannica, ha un costo complessivo di 5,31 € usando il saldo Wise, di 5,75 € euro usando il bonifico bancario e di 19,69 € usando la carta di credito.

La medesima operazione in dollaro americano presenta invece un costo di 5,67 € dal saldo Wise, di 6,21 € con bonifico bancario, di 20,15 € con carta di credito.

Ribadiamo ancora una volta che i costi sopraindicati sono indicativi, poiché le tariffe sul cambio variano ripetutamente nel tempo.

Il vantaggio del multivaluta

È possibile ridurre questi costi, come si è detto in precedenza, grazie ai wallet in valuta estera.

Ad esempio, se dobbiamo effettuare un bonifico in dollaro americano sarebbe opportuno partire dai fondi in dollaro americano. Questi ultimi possono provenire da una ricarica, da una conversione di altra valuta oppure da bonifici ricevuti direttamente in USD.

Ricordiamo però di sbloccare questa funzione e aprire gli appositi sotto-conti.

Tornaniamo al nostro esempio pratico.

Se sul conto Wise Business abbiamo fondi in sterlina britannica, il trasferimento verso il Regno Unito sarà senza commissioni attigendo dal saldo. In alternativa si può scegliere il bonifico bancario per una tariffa economica.

Insomma, il vero vantaggio è fornito proprio dai wallet in valuta estera.

Alternative nel nostro Confronto Conti Business

Come funziona il multivaluta?

Il conto principale di Wise è in euro con IBAN belga.

L’utente potrà poi aprire, a seconda delle sue esigenze, sotto-conti (o wallet) in altra moneta.

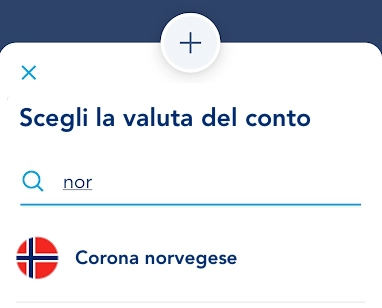

Se per lavoro riceviamo o inviamo regolarmente bonifici verso paesi esteri (con valuta diversa dall’euro) converrà aprire uno o più wallet in quelle valute – che sia il dollaro americano, canadese o australiano, la sterlina britannica, lo zloty polacco, la corona norvegese e così via.

Aprire un wallet è semplicissimo. Basta cliccare sull’apposita icona e poi selezionare la valuta di nostro interesse. Tutto qui.

In pochi istanti avremo la possibilità di ricevere direttamente in quella moneta, dunque senza conversione, e ugualmente inviare in quella moneta.

Per aprire un sotto-conto si clicca sul pulsante “+”, situato a destra dell’ultimo conto creato.

Per trovare subito la moneta di interesse si può digitare nella barra di ricerca.

Nella sezione dedicata ai costi abbiamo spiegato come funzionano le commissioni.

Se abbiamo fondi sul conto Wise in una determinata valuta, possiamo inviare direttamente da quel wallet per evitare qualsiasi tipo di conversione.

Vi è inoltre la possibilità di inviare un bonifico da quel wallet attingendo dal proprio conto corrente. In questo caso sarà applicato un costo contenuto. Da evitare invece la carta di credito, decisamente dispendiosa.

Consiglio: usiamo anche il conto Wise per privati

Wise offre due tipi di conto: Wise Business per aziende e professionisti, e semplicemente Wise per privati. Entrambi si gestiscono dalla stessa app Wise.

Perché aprire un conto personale in aggiunta a quello aziendale o professionale?

Innanzitutto perché ci aiuta a ridurre le commissioni sui bonifici. È infatti più economico eseguire dei trasferimenti gratuiti tra i nostri due conti (personale e aziendale) anziché inviare tutte le somme sul conto corrente bancario (a seconda della banca, ulteriori tariffe potrebbero essere addebitate).

Anche quello personale è un conto multidivisa, munito di una carta Mastercard compatibile con Apple Pay e Google Pay.

Poi perché il conto per privati mette a disposizione una funzionalità aggiuntiva molto utile: i salvadanai.

Si tratta di sotto-conti in cui si conserva del denaro tenendolo “al riparo” dalle spese. In pratica si mette da parte una somma da risparmiare; quest’ultima non potrà essere spesa a meno che non si trasferisca nuovamente nel conto principale.

È possibile creare un numero illimitato di salvadanai digitali, nella moneta che preferiamo.

Carta Wise Business

Emissione e spedizione comportano una spesa una tantum ma in seguito nessun canone.

Si richiede in pochi clic nell’apposita sezione dell’app o piattaforma web. Viene spedita in pochi giorni lavorativi all’indirizzo indicato in fase di registrazione.

È una carta di debito business del circuito Mastercard e può essere usata in tutto il mondo per pagare in negozio, prelevare contanti oppure per pagare online.

La carta di debito è direttamente associata al conto Wise Business; le spese effettuate vengono sottratte subito dal saldo del conto.

Attualmente non vi è possibilità di richiedere carte di credito con addebito posticipato.

Limiti d’uso

I limiti d’uso sono abbastanza estesi:

- 45.000 euro al mese per pagamenti con carta

- 4.000 euro al mese per prelievi di contante

Superate tali soglie mensili non sarà più possibile eseguire operazioni fino al mese successivo.

Questi limiti possono essere modificati nell’app Wise. È possibile ridurli (ad esempio per motivi di sicurezza) ma anche estenderli. In quest’ultimo caso è però necessaria approvazione da parte di Wise.

Come si apre un conto?

Aprire un conto Wise (prima conosciuto come TransferWise) è facile e veloce.

Occorre selezionare l’opzione Business, inserire il proprio nome, aggiungere l’indirizzo mail, il luogo di domiciliazione dell’impresa o attività professionale e cliccare su Registrati.

Primo passaggio della registrazione Wise Business

In seguito bisogna compilare le informazioni anagrafiche e professionali: nome, indirizzo, sito web, numero registro delle imprese, ecc.

Sarà richiesto anche un documento d’identità. Nel caso di imprese con più soci si dovranno fornire informazioni e documenti per ogni socio.

Qualora vengano richiesti documenti aggiuntivi (es. una bolletta recente) consigliamo di fornirla quanto prima per non rallentare i tempi di apertura del conto. Tali controlli servono a verificare l’effettivo domicilio dell’azienda o professionista, in ottemperanza alle norme antiriciclaggio.

Funzioni avanzate

Oltre a bonifici e pagamenti con carta, il conto Wise Business mette a disposizione alcune funzioni extra molto utili nell’ambito di un’attività professionale o imprenditoriale.

Gli utenti business hanno la possibilità di:

- Inviare bonifici in blocco. Servendosi di un file in formato CSV, l’utente può compilare rapidamente una serie di bonifici da effettuare, anche in diverse monete. Si lavora solo sul file, poi si carica sulla piattaforma e si conferma l’invio. Comodo per le aziende che devono pagare stipendi o fornitori ogni mese.

- Aggiungere utenti. Oltre alle carte per dipendenti, Wise permette di aggiungere utenti alla piattaforma. L’amministratore assegna loro un ruolo che prevede determinati permessi (consultazione, pagamenti, amministrazione). A seconda del ruolo scelto avranno o meno la facoltà di compiere azioni.

- Collegare il conto a piattaforme di contabilità. Tra le piattaforme associabili a Wise Business compaiono Xero, QuickBooks, FreeAgent, QuickFile, Zoho Books, Odoo, Ember, FreshBooks, Oracle NetSuite, Microsoft Dynamics 365, Emma, MoneyHub, Plum e Cheddar.

Forse è proprio la compatibilità con piattaforme terze che lascia a desiderare, poco orientata al mercato italiano.

Le funzioni di bonifico in massa e la gestione degli utenti attraverso permessi e ruoli sarà tuttavia apprezzata dalle aziende che devono gestire soci, dipendenti, clienti e fornitori.

E il servizio clienti?

Il servizio clienti può essere raggiunto via mail da sito o app.

Nella stessa app è disponibile una sezione per l’assistenza, dove è possibile trovare le risposte alle domande più frequenti.

Abbiamo provato il servizio a causa di un problema causato dalla modifica del numero di telefono. La nostra esperienza con il servizio clienti è positiva: risposte rapide ed efficaci.