Indice

In sintesi

Panoramica

Giudizio

In dettaglio

Costi e commissioni

IBAN e bonifici

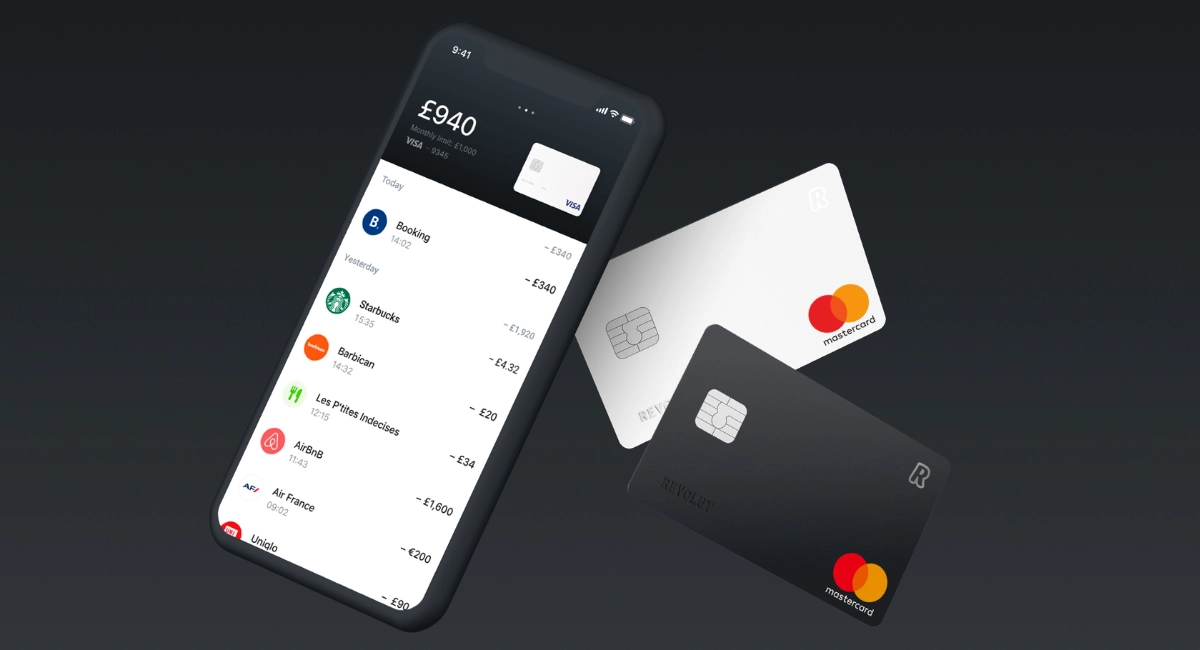

Carte Revolut

Gestione delle spese

Pagamenti online

Assistenza clienti

Come aprire un conto?

La nostra opinione

Panoramica su Revolut Business

Revolut Business è un conto online dedicato a imprese di ogni dimensione, professionisti e ditte individuali. Ha sede in Lituania, dove aderisce al fondo locale di garanzia dei depositi.

A tal riguardo urge subito una nota: il suddetto fondo dispone di una cifra davvero irrisoria, non sufficiente a coprire i depositi degli oltre 40 milioni di utenti Revolut. Nulla toglie all’affidabilità dell’istituto, tuttavia è bene essere consapevoli anche di tale aspetto.

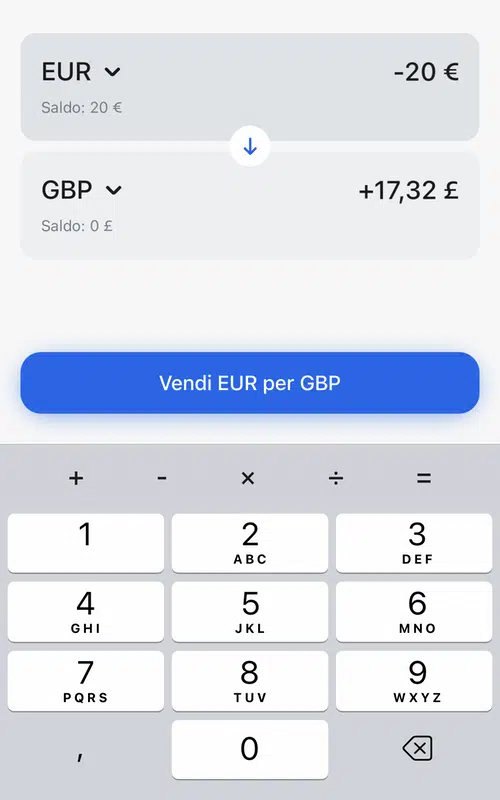

Multivaluta

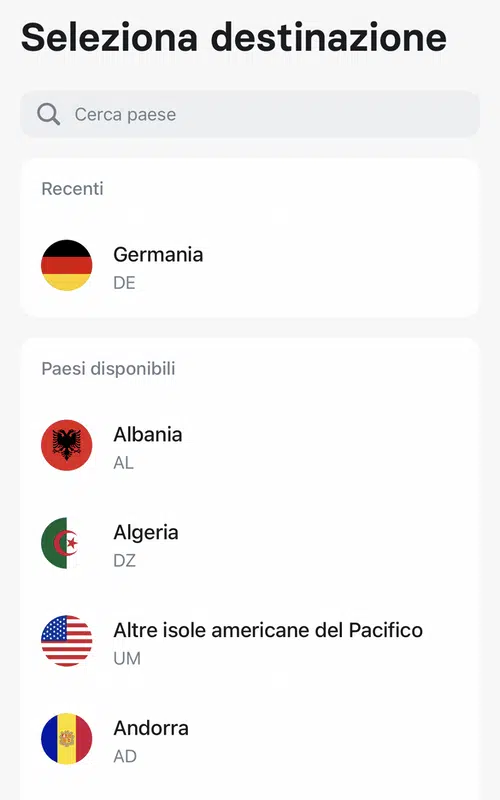

La peculiarità di Revolut è il suo conto multivaluta. È formato da un conto principale in Euro, al quale l’utente potrà aggiungere – senza alcun costo aggiuntivo e in pochi clic – molteplici conti secondari in valuta estera (uno per ognuna delle 28 monete abilitate).

Nulla di complicato dal punto di vista pratico: tutto si svolge in pochi istanti e l’app Revolut Business assicura fluidità d’uso sia nel passaggio tra una valuta all’altra, sia nell’utilizzo dei numerosi strumenti di pagamento e incasso presenti nella stessa applicazione.

Aziende e professionisti che operano in contesti internazionali hanno così la possibilità di risparmiare sulla maggiorazione applicata al cambio valuta, o comunque beneficiare di commissioni decisamente più economiche rispetto a quelle proproste dalle banche tradizionali.

Prima di approfondire la conoscenza di alcuni degli strumenti presenti in app, un breve riepilogo delle funzionalità messe a disposizione di imprese e autonomi:

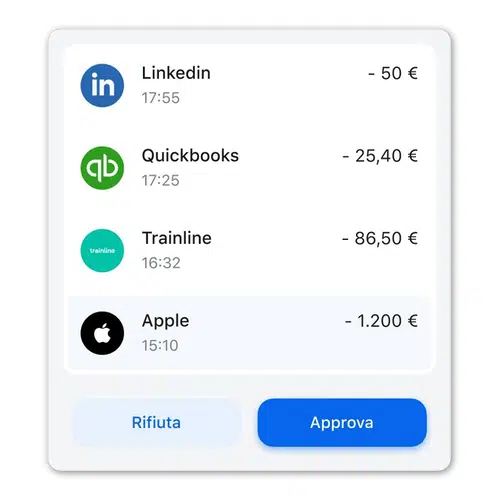

- Gestione spese: tramite carte aziendali e profili di accesso per dipendenti, l’amministratore del conto può configurare limiti e controllare in tempo reale le spese effettuate.

- Ricevute digitali: ogni utente potrà caricare subito in piattaforma la ricevuta della spesa effettuata.

- Compatibilità con altre app: è possibile integrare software di terze parti per semplificare la contabilità dell’impresa.

- Incassare online e in presenza: è incluso un sistema di pagamento a distanza, anche per e-commerce; inoltre è possibile acquistare un POS fisico per ricevere pagamenti con carta in presenza.

Cosa manca a Revolut Business?

In Italia non sono attualmente disponibili prestiti e crediti, dunque non sarà possibile richiedere carte di credito (quelle Revolut sono carte di debito con addebito istantaneo).

Assente anche il versamento contanti e assegni.

Per quanto riguarda i contanti, è possibile rimediare eseguendo un bonifico per cassa presso i punti convenzionati Mooney (es. tabaccherie). L’operazione può costare da 2 a 4 euro.

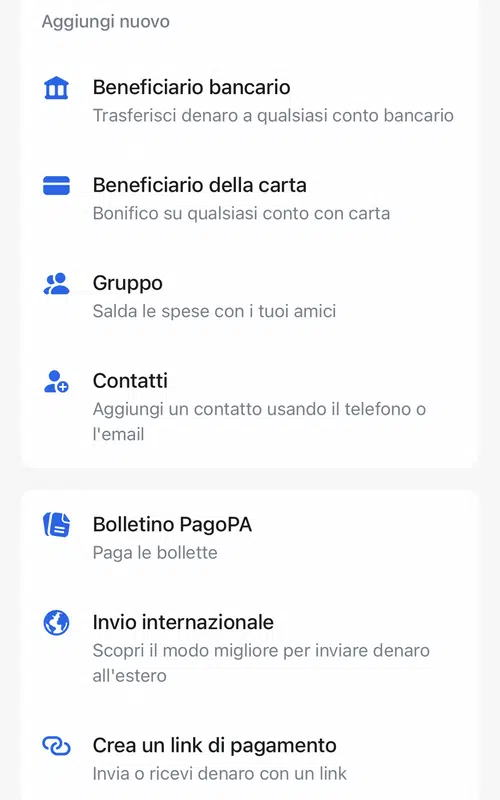

Nel nostro paese si avvertirà sicuramente l’assenza di strumenti di pagamento locali tra cui F24 e bollettini postali. È invece possibile pagare PagoPA.

Giudizio

Prodotto

Discreto

Perfetto per chi opera regolarmente in valuta estera e necessita di strumenti per gestione delle spese aziendali. Nonostante ciò ha più di una pecca.

Non permette di pagare tributi tramite F24, ma ancor peggiore è il problema delle continue verifiche sui pagamenti in entrata. Questi ultimi rischiano di far scattare la sospensione del conto in attesa di chiarimenti.

Riteniamo che dal punto di vista pratico (app, funzionalità e servizi) sia un’ottima soluzione, tuttavia invitiamo a non sottovalutare l’inconveniente di un possibile blocco temporaneo.

Sconsigliamo alle aziende di fare affidamento solo su Revolut Business, bensì di utilizzarlo come strumento di pagamento o distribuzione di un budget tra i dipendenti.

Costi e commissioni

Buono

Abbiamo esaminato e confrontato decine di conti business e quello di Revolut emerge senza dubbi tra le soluzioni più economiche.

Un piano senza canone è disponibile sia per imprese che per lavoratori autonomi, seppur con un numero limitato di operazioni senza commissioni. Adatto a micro-aziende e professionisti con poche esigenze.

Al cambio valuta si applicano tariffe agevolate che permettono di risparmiare notevolmente rispetto ai classici conti bancari. Ottime anche le condizioni per la richiesta di carte aggiuntive, con il solo costo di attivazione e/o spedizione.

Servizi a valore a aggiunto

Buono

I servizi a valore aggiunto sono il fiore all’occhiello di Revolut.

Tutti gli utenti business accedono a strumenti per ricevere pagamenti online (es. siti web, negozi online), a distanza (richieste via link) e in presenza (lettore di carte per smartphone).

Abbiamo provato le funzionalità sopraelencate trovando facilità d’uso. Raccogliendo tutti i servizi al suo interno, l’app potrebbe risultare inizialmente un po’ caotica, tuttavia basterà un po’ di abitudine a renderla intuitiva.

Registrazione

Discreto

La procedura di registrazione segue i comuni standard oggi impiegati per i servizi finanziari. L’interfaccia grafica è intuitiva e non si riscontrano particolari problema nella fase iniziale.

La nostra esperienza conferma tuttavia quanto testimoniato da numerosi utenti: i tempi di attivazione potrebbero allungarsi più del previsto.

Se decidiamo di aprire un conto business Revolut, armiamoci di pazienza e mostriamoci collaborativi quando alle richieste di documentazione aggiuntiva. Verifiche minuziose rischiano di indispettire gli utenti, meglio essere preparati.

Trasparenza

Discreto

Per quanto riguarda le condizioni economiche, le principali voci di spesa vengono mostrate sulle pagine del sito ufficiale nonché in fogli informativi facilmente reperibili sul medesimo sito.

Maggiore trasparenza è invece necessaria in caso di blocco del conto. Molti utenti lamentano di non aver ricevuto alcuna spiegazione sulle cause, trovandosi dunque costretti a fornire svariati documenti nella speranza di riattivazione del conto.

Infine, pur comunicando l’adesione al fondo di garanzia dei depositi lituano, gli utenti dovrebbero essere consapevoli che la suddetta autorità non sarebbe in grado di garantire, per scarsità di fondi, tutti i depositi dei clienti Revolut.

Assistenza clienti

Da migliorare

Un conto business che si vende come soluzione all-in-one dovrebbe fare meglio.

Abbiamo già accennato all’inefficienza e alla mancanza di chiarezza del servizio clienti nell’eventualità del blocco conto, ma non finisce qui.

Si può contattare l’assistenza solo via chat, chiedendo di parlare con un operatore. Il problema è la carenza di operatori che parlano italiano, dunque quasi sempre sarà necessario comunicare in inglese.

Il supporto clienti non supera il nostro test né quello degli utenti, come testimoniano numerose opinioni negative.

Costi, commissioni e condizioni

I piani Revolut Business si articolano in due categorie:

- Professionisti (lavoratori autonomi)

- Aziende (società di qualsiasi dimensione)

Entrambe le categorie propongono tre diversi piani di abbonamento, uno dei quali senza canone (Free). L’offerta per aziende presenta altresì un quarto piano, personalizzato e rivolto esclusivamente alle imprese di grandi dimensioni.

Di seguito osserviamo in dettaglio costi e commissioni del piano per professionisti; per scoprire le tariffe destinate alle aziende clicca qui oppure scorri verso il basso.

Piani per professionisti e freelance

Tre gli abbonamenti per lavoratori autonomi:

- Free

- Professional

- Ultimate

Solo il primo (Free) è senza canone, mentre i due piani avanzati comportano un costo fisso mensile ma al contempo funzioni aggiuntive e più operazioni gratuite.

| Professionisti | Free | Pro | Ultimate |

|---|---|---|---|

| Canone mensile | Gratis | 7 €

*Risparmio del 29% con il piano annuale |

25 €

*Risparmio del 29% con il piano annuale |

| Bonifico locale | 5 gratis /mese, poi 0,20 € |

20 gratis /mese, poi 0,20 € |

100 gratis /mese, poi 0,20 € |

| Bonifico estero | 3 € | 5 gratis /mese, poi 3 € |

20 gratis /mese, poi 3 € |

| Bonifico tra utenti Revolut |

Gratis | ||

| Maggiorazione su cambio valuta |

0,4 % | Gratis 5.000 € /mese, poi 0,4 % |

Gratis 10.000 € /mese, poi 0,4 % |

| Ricevere pagamenti online | Carte emesse in Europa: 1 % + 0,20 € Carte non europee / commericiali: 2,8 % + 0,20 € |

||

| Ricevere pagamenti con POS fisico | Carte emesse in Europa: 0,8 % + 0,20 € Carte non europee / commericiali: 2,6 % + 0,20 € |

||

| Revolut Pay | 1 % + 0,20 € | ||

| Professionisti | Free | Pro | Ultimate |

|---|---|---|---|

| Canone mensile | Gratis | 7 €

*Risparmio del 29% con il piano annuale |

25 €

*Risparmio del 29% con il piano annuale |

| Bonifico locale | 5 gratis /mese, poi 0,20 € |

20 gratis /mese, poi 0,20 € |

100 gratis /mese, poi 0,20 € |

| Bonifico estero | 3 € | 5 gratis /mese, poi 3 € |

20 gratis /mese, poi 3 € |

| Bonifico tra utenti Revolut |

Gratis | ||

| Maggiorazione su cambio valuta |

0,4 % | Gratis 5.000 € /mese, poi 0,4 % |

Gratis 10.000 € /mese, poi 0,4 % |

| Ricevere pagamenti online | Carte emesse in Europa: 1 % + 0,20 € Carte non europee / commericiali: 2,8 % + 0,20 € |

||

| Ricevere pagamenti con POS fisico | Carte emesse in Europa: 0,8 % + 0,20 € Carte non europee / commericiali: 2,6 % + 0,20 € |

||

| Revolut Pay | 1 % + 0,20 € | ||

La differenza è notevole nel numero di operazioni gratuite incluse nei diversi abbonamenti.

Con il piano Free (senza canone) si ha a disposizione un numero limitato di bonifici locali gratuiti (5 al mese), ciononostante va sottolineato che i bonifici “extra” comportano una commissione di soli 20 centesimi di euro.

Le commissioni sulla ricezione dei pagamenti online e a distanza sono le medesime per tutti i piani tariffari.

Ricevere pagamenti su un sito e-commerce o tramite l’invio di link costa l’1 % + 20 cent se la carta del cliente è emessa nell’area economica europea (EEA) ed è una carta per privati; costa il 2,8 % + 20 cent se invece la carta del cliente è emessa fuori la suddetta area e/o se è una carta di tipo commerciale (ad esempio una carta aziendale).

Al confronto con la concorrenza si tratta di tariffe molto convenienti.

Piani per aziende

Gli abbonamenti dedicati alle società sono i seguenti:

- Free

- Grow

- Scale

- Enterprise

Anche in questo caso il piano base è senza costi fissi, mentre gli altri comportano un canone. A tal proposito ricordiamo che scegliendo la fatturazione annuale, vale a dire il pagamento anticipato del canone per un intero anno, sarà applicato un importante sconto sul costo annuale.

Vediamo costi e servizi inclusi:

| Revolut Business | Free | Grow | Scale |

|---|---|---|---|

| Canone mensile | Gratis | 25 €

*Risparmio del 29% con il piano annuale |

100 €

*Risparmio del 29% con il piano annuale |

| Bonifico locale | 5 gratis /mese, poi 0,20 € |

100 gratis /mese, poi 0,20 € |

1.000 gratis /mese, poi 0,20 € |

| Bonifico estero | 3 € | 10 gratis /mese, poi 3 € |

50 gratis /mese, poi 3 € |

| Bonifico tra conti Revolut | Gratis | ||

| Cambio valuta | 0,4 % | Gratis 10.000 € /mese, poi 0,4 % |

Gratis 50.000 € /mese, poi 0,4 % |

| Ricevere pagamenti online | Carte emesse in Europa: 1 % + 0,20 € Carte non europee / commericiali: 2,8 % + 0,20 € |

||

| Ricevere pagamenti con POS fisico | Carte emesse in Europa: 0,8 % + 0,20 € Carte non europee / commericiali: 2,6 % + 0,20 € |

||

| Revolut Pay | 1 % + 0,20 € | ||

| Revolut Business | Free | Grow | Scale |

|---|---|---|---|

| Canone mensile | Gratis | 25 €

*Risparmio del 29% con il piano annuale |

100 €

*Risparmio del 29% con il piano annuale |

| Bonifico locale | 5 gratis /mese, poi 0,20 € |

100 gratis /mese, poi 0,20 € |

1.000 gratis /mese, poi 0,20 € |

| Bonifico estero | 3 € | 10 gratis /mese, poi 3 € |

50 gratis /mese, poi 3 € |

| Bonifico tra conti Revolut | Gratis | ||

| Cambio valuta | 0,4 % | Gratis 10.000 € /mese, poi 0,4 % |

Gratis 50.000 € /mese, poi 0,4 % |

| Ricevere pagamenti online | Carte emesse in Europa: 1 % + 0,20 € Carte non europee / commericiali: 2,8 % + 0,20 € |

||

| Ricevere pagamenti con POS fisico | Carte emesse in Europa: 0,8 % + 0,20 € Carte non europee / commericiali: 2,6 % + 0,20 € |

||

| Revolut Pay | 1 % + 0,20 € | ||

In modo simile all’offerta per freelance, si è in presenza di un piano base senza canone ma con poche operazioni gratuite.

Con Free, le operazioni più costose (ma neanche troppo) sono quelle che implicano il cambio valuta, vale a dire pagamenti all’estero in moneta diversa dall’euro e bonifici su circuito SWIFT (bonifici esteri).

Mentre Grow e Scale danno accesso al cambio valuta senza commissioni entro determinate somme mensili (rispettivamente 10.000 e 50.000 euro).

Free applica fin da subito una maggiorazione dello 0,4 %. Ancora una volta, precisiamo che si parla di una tariffa vantaggiosa rispetto ai tradizionali conti correnti e alle carte di pagamento, dove si rischia di incorrere in commissioni sul cambio tra l’1% e il 3%.

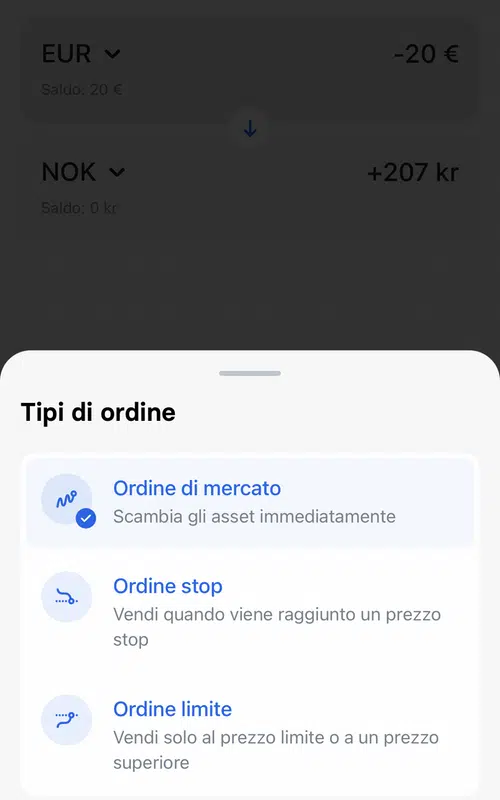

Bonifico locale, estero e P2P

Revolut Business offre tre modalità di trasferimento dei fondi:

- Bonifico locale (SEPA)

- Bonifico internazionale (SWIFT)

- Bonifico Revolut (P2P)

I conti Revolut Business hanno IBAN lituano (con sigla LT), ma non c’è nulla di cui preoccuparsi. I codici bancari che fanno parte dell’area SEPA possono essere utilizzati per le stesse operazioni, sia in uscita che in entrata.

Trasferire denaro dal proprio conto Revolut verso un altro conto Revolut (e viceversa) non ha alcun costo, inoltre il trasferimento è piuttosto rapido.

Il bonifico locale è la seconda opzione più conveniente. Ogni piano ha a disposizione un numero di trasferimenti locali gratuiti, superato il quale ogni trasferimento costerà solo 20 centesimi di euro, una commissione irrisoria.

Questo tipo di bonifico può essere eseguito non solo per le transazioni in euro, bensì per tutte le monete supportate dal conto multivaluta, servendosi dei sotto-conti.

Il bonifico estero ha invece un costo maggiore: oltre alla commissione Revolut (3 euro) saranno addebitate spese dagli altri istituti coinvolti nel trasferimento. Le commissioni degli istituti terzi non sono note e si scoprono solo nel momento dell’addebito; solitamente ammontano a qualche decina di euro.

Controllo delle spese dei dipendenti con limiti e regole

Per assegnare carte nominative è necessario invitare su Revolut i membri del team, siano essi soci, dipendenti dell’azienda o collaboratori.

L’amministratore del conto controlla in tempo reale i movimenti eseguiti da tutti gli utenti e, ancor più importante, imposta regole di spesa per singola carta e per profilo utente, così da prevenire un uso non gradito del budget aziendale.

Per ogni utente si potranno configurare autorizzazioni, permessi e livelli di accesso.

Oltre alla determinazione del budget di spesa, l’admin stabilisce quale tipo di operazione è consentito all’utente. Ad esempio, a un determinato dipendente diamo il permesso di effettuare spese con carta ma non di prelevare contanti, naturalmente entro i limiti del budget a lui assegnato.

Autorizzazioni e permessi non riguardano unicamente l’uso della carta aziendale bensì anche le operazioni dal conto Revolut. Si può autorizzare un membro del team a effettuare bonifici, eventualmente da sottoporre all’approvazione dell’amministratore.

L’elenco delle spese di tutti gli utenti sarà disponibile e aggiornato in tempo reale. L’amministratore può inoltre personalizzare le notifiche in modo da essere avvisato tempestivamente delle spese effettuate da un determinato membro del team o in una specifica categoria di spesa.

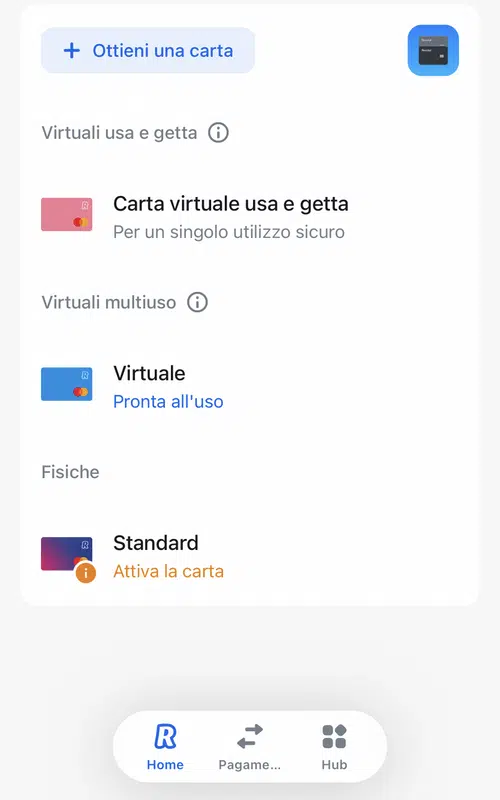

Carte aziendali per team con controllo delle spese

Le carte Revolut Business sono disponibili in tre versioni:

- Plastica

- Metallo

- Virtuale

Sebbene cambi la forma, tutte e tre sono carte di debito con addebito immediato delle spese sul conto Revolut. Al momento non è possibile ottenere carte di credito.

Virtuali, plastica e metallo. Quali differenze?

Le carte in plastica sono disponibili per tutti gli abbonamenti, incluso quello gratuito.

È possibile ordinare fino a 3 carte fisiche per ogni utente.

Con le carte fisiche (in plastica o metallo) si effettuano pagamenti online, in negozio e si prelevano contanti. Anche le carte virtuali permettono di pagare in negozio tramite wallet digitali come Apple Pay e Google Pay, mentre viene meno la possibilità di effettuare prelievi agli sportelli automatici.

L’amministratore può richiedere fino a 200 carte virtuali per ogni membro del team. Nel caso in cui non sia necessario prelevare contante, la carta digitale può sostituire degnamente quella fisica; inoltre si attiva in pochi istanti, è più economica e più pratica.

La carta Metal è disponibile solo per i piani a pagamento (Professional e Ultimate per freelance, Grow e Scale per imprese). Solo Ultimate e Scale includono una carta in metallo gratuita, mentre è opzionale (a pagamento) per gli abbonamenti intermedi.

Uso automatico della moneta più economica

Il circuito Mastercard permette di pagare in tutto il mondo, online e offline, approfittando dei vantaggi offerti dal conto multivaluta. Per tale motivo sono particolarmente economiche da utilizzare in viaggio e per transazioni online su siti in divisa estera.

È automatico l’uso della moneta più adatta alla transazione. Se nel conto multivaluta abbiamo a disposizione euro, sterline britanniche e dollari americani e ci troviamo nel Regno Unito, la carta attingerà automaticamente dal conto GBP; se ci troviamo negli Stati Uniti saranno utilizzati USD e così via.

L’amministratore del conto non dovrà preoccuparsi di assegnare una valuta alla carta, bensì solo accertarsi che siano presenti fondi nella moneta in questione.

Nel caso in cui non vi sia disponibilità di una determinata moneta, Revolut utilizza il tasso di cambio interbancario con una maggiorazione davvero economica (0,4%); ricordiamo poi che in base al piano di abbonamento sarà disponibile una soglia gratuita per la conversione.

Gateway di pagamento per negozi online

Se l’azienda ha un sito e-commerce (negozio online) può implementare il gateway di Revolut permettere ai clienti di pagare online con carta attraverso il sistema Revolut Business, approfittando così delle sue tariffe convenienti.

Chi si serve di piattaforme come Shopify, WooCommerce, Prestashop, Magento, OpenCart e BigCommerce può implementare il sistema di pagamento con un plugin. Tale modalità non richiede particolari conoscenze informatiche ed è piuttosto rapida.

Se il negozio online è realizzato con una piattaforma non compatibile si può invece ricorrere alle API Esercenti. A differenza della modalità precedente, l’uso delle API richiede l’intervento di uno sviluppatore web esperto.

Le tariffe sono tra le migliori del mercato, tuttavia il sistema è abilitato unicamente ai circuiti Visa e Mastercard. Non sono supportati carte come American Express, UnionPay e JCB.

POS Revolut Reader per ricevere pagamenti in presenza

Di recente è stata introdotta la novità del pagamento con carta in presenza, attraverso POS fisico.

Revolut Reader è un lettore di carte per cellulare (chiamato anche POS mobile). Si collega via Bluetooth a uno smartphone iOS o Android e si gestisce tramite app Revolut Business.

Non può elaborare transazioni se non è collegato al telefono.

Revolut Reader fotografato da Mobile Transaction.

Per elaborare una transazione con il Reader si crea una richiesta di pagamento nell’applicazione, selezionando il metodo di incasso, cioè il lettore di carte. Una volta data conferma, il cliente può avvicinare la sua carta contactless al terminale, oppure inserirla nell’apposito slot.

Anche in questo caso le commissioni si rivelano vantaggiose, tuttavia è compatibile solo con carte Visa e Mastercard.

Il prezzo di acquisto del terminale è di 49 € e non è previsto canone mensile.

Leggi di più nella nostra Recensione Revolut Reader

Richieste di pagamento tramite link

Nell’apposita pagina dell’app Revolut Business o su piattaforma web si digita l’importo e si clicca sul pulsante per generare il link. Quest’ultimo può essere copiato e condiviso tramite e-mail, SMS, Whatsapp, Facebook e qualsiasi altro canale.

Cliccando sul link, il cliente accede a una pagina web dove potrà inserire i dati della sua carta e confermare il pagamento.

La modalità pay-by-link è solitamente usata per ricevere pagamenti a distanza per singole transazioni, ad esempio per un ordine telefonico con consegna a domicilio o anche per consentire al cliente di pagare una fattura con carta di credito.

Assistenza clienti e recensioni degli utenti

Al momento è possibile contattare l’assistenza clienti solo tramite chat, nella sezione Aiuto all’interno dell’app Revolut Business.

Come funziona l’assistenza? Abbiamo esaminato le recensioni degli utenti per capire l’effettivo livello di efficienza del servizio. Sebbene Revolut vanti una valutazione media più che buona, meno soddisfatti sono gli utenti che hanno avuto necessità di contattare il supporto.

Una delle lamentele ricorrenti è il blocco dei bonifici per verifiche a campione. Revolut giustifica tali episodi con i rigidi controlli per ottemperare alle leggi antiriciclaggio europee. Se l’esecuzione di verifiche antiriciclaggio è indiscutibile, meno comprensibile è il tempo di attesa richiesto per lo sblocco del trasferimento.

Opinioni negative vengono mosse anche in tema di comunicazione, o meglio di lingua. Come dimostrano le risposte pubbliche di Revolut (in inglese) alle recensioni scritte da utenti italiani su TrustPilot, sembrano mancare nel team di supporto operatori in grado di comunicare in italiano. Nella chat, come sostengono alcuni utenti, verrebbe addirittura utilizzato il traduttore automatico.

Occorre ribadire tuttavia che le opinioni degli utenti sono prevalentemente positive. L’assistenza clienti, dunque, risulta non essere all’altezza dell’efficienza generale mostrata dal servizio.

Come si apre un conto?

Aprire un conto Revolut Business non richiede molto tempo, tuttavia è bene conoscere in anticipo quali sono le informazioni e soprattutto i documenti richiesti. La procedura è completamente digitale e si svolge online, da applicazione o da piattaforma web.

Servono innanzitutto numero di cellulare e indirizzo e-mail, necessari per avviare la procedura ed effettuare le prime verifiche tramite password temporanea (OTP) o link.

Il primo passo sarà la compilazione del modulo inerente i dati anagrafici del soggetto delegato all’apertura del conto. Sarà richiesto un selfie (autoscatto) e un documento d’identità. In questa prima parte si dovrà inoltre scegliere il piano da sottoscrivere.

Si dovrà in seguito caricare un certificato di costituzione dell’impresa (naturalmente gli autonomi sono esenti da tali richieste), informazioni sui soci e relativi documenti d’identità per ognuno di loro. Ogni socio dovrà eseguire la procedura di verifica.

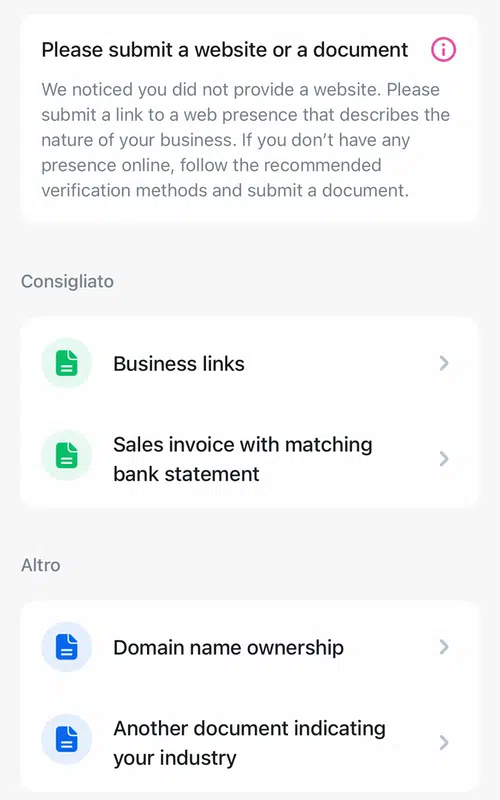

Sarà poi richiesto il collegamento ad un sito aziendale oppure ad un profilo pubblico dell’azienda su piattaforme come Facebook, Amazon, Instagram e così via. In assenza di tale informazione dovrà essere fornita documentazione aggiuntiva, ad esempio un documento comprovante una vendita. Insomma, Revolut deve poter verificare la natura dell’attività.

Il metodo più rapido è l’indicazione di un sito web o del profilo aziendale su piattaforme social o e-commerce.

Come si ricarica il conto

Una volta completata la procedura di registrazione si dovrà attendere qualche giorno lavorativo per ricevere conferma di apertura. A quel punto si potrà subito iniziare ad utilizzarlo.

Nel caso in cui servissero fondi sul conto è possibile ricaricare tramite

- Bonifico bancario

- Carta di pagamento

La ricarica con carta è istantanea, con aggiornamento immediato del saldo. Generalmente non prevede commissioni, tuttavia a seconda del tipo di carta e del paese di emissione potrebbero essere addebitati dei costi, segnalati al momento dell’operazione.

Il bonifico bancario è gratuito ma richiede 1-2 giorni lavorativi per l’accredito. Per evitare inutili commissioni, si raccomanda di inviare il bonifico alle coordinate Revolut dedicate ai trasferimenti SEPA in euro. In caso di necessità si può convertire la valuta una volta aggiornato il saldo.

La nostra opinione

Revolut Business punta a diventare una soluzione all-in-one per gestire le finanze aziendali, ed è sicuramente a buon punto. Con il suo conto multivaluta, le carte aziendali collegate al sistema di controllo delle spese, gli strumenti per ricevere pagamenti online, Revolut è da considerarsi uno dei servizi più utili per la gestione del proprio business.

Tra i difetti ricordiamo poi la mancata possibilità di depositare contanti e di versare assegni. Sono previsti solo due modi per aggiungere fondi al conto: bonifico e carta.

Innumerevoli sono i pregi, soprattutto dal punto di vista economico. Per imprese e professionisti che si relazionano spesso con l’estero Revolut è il conto perfetto. Chi compie poche operazioni può approfittare del piano senza canone e delle tariffe convenienti sulla conversione; chi ha esigenze più complesse può scegliere tra i piani in abbonamento che includono un importante numero o volume di transazioni in moneta locale ed estera.

Indubbi vantaggi nell’adozione di Revolut Business attendono dunque le attività moderne, digitalizzate e internazionali. È invece sconsigliato alle imprese che operano in modo più “tradizionale”.

| Aspetto | Valutazione |

|---|---|

| Prodotto | Discreto |

| Costi e commissioni |

Buono |

| Servizi a valore aggiunto |

Buono |

| Registrazione | Discreto |

| Trasparenza | Discreto |

| Assistenza clienti | Da migliorare |

| Voto finale | [3.9/5] |

| Aspetto | Valutazione |

|---|---|

| Prodotto | Discreto |

| Costi e commissioni |

Buono |

| Servizi a valore aggiunto |

Buono |

| Registrazione | Discreto |

| Trasparenza | Discreto |

| Assistenza clienti | Da migliorare |

| Voto finale | [3.9/5] |